En 2026, les principales nouveautés sociales pour les entreprises

En matière de cotisations sociales

S’agissant de la réduction générale de cotisations patronales

La loi de financement de la Sécurité sociale pour 2026 prévoit une règle spéciale pour les entreprises dont la branche à laquelle elles appartiennent applique un salaire minimum conventionnel inférieur au SMIC pendant toute l’année précédente, et qui n’ont pas prévu de rémunérations au-dessus du SMIC.

Dans ce cas, la réduction générale de cotisations patronales est calculée en prenant en considération comme paramètre, non pas le SMIC, mais le salaire minimum conventionnel, ce qui a pour effet de diminuer le montant de cette réduction.

S’agissant des heures supplémentaires

La déduction forfaitaire de cotisations sociales sur les heures supplémentaires ne s’applique qu’aux entreprises employant moins de 250 salariés. Elle est égale à 1,5 € par heure dans les entreprises de moins de 20 salariés et à 0,5 € par heure (ou 3,50 € par jour monétisé pour les salariés en forfait jours) dans les entreprises de 20 à moins de 250 salariés.

La loi de financement de la Sécurité sociale pour 2026 étend le bénéfice de cette déduction forfaitaire, à hauteur de 0,5 € par heure, aux entreprises de plus de 250 salariés, pour les heures supplémentaires effectuées à compter du 1er janvier 2026.

S’agissant de la contribution patronale due à l’occasion d’une rupture conventionnelle ou d’une mise à la retraite

Le taux de la contribution patronale spécifique due sur les indemnités de rupture conventionnelle et de mise à la retraite est réhaussé à hauteur de 40 %, contre 30 % auparavant, et ce, dès le 1er janvier 2026.

Il faut ici noter que des précisions sont attendues sur la date d’entrée en vigueur effective de cette augmentation (prise en compte de la date de rupture du contrat ou celle de versement des indemnités).

S’agissant des cotisations patronales d’assurance vieillesse

Il faut noter que les entreprises de plus de 300 salariés qui ne respectent pas leur obligation de négociation sur l’emploi, le travail et l’amélioration des conditions de travail des séniors se verront appliquer un malus sur les cotisations patronales d’assurance vieillesse (selon des modalités à définir par décret).

En matière de santé au travail

S’agissant des arrêts maladie

3 nouvelles mesures sont à prendre en compte dans ce domaine :

- à compter du 1er septembre 2026, la durée maximale d’un arrêt initial et de sa prolongation sera plafonnée par décret, sans pouvoir être inférieure à 1 mois pour l’arrêt initial et 2 mois pour la prolongation ;

- le médecin qui prescrit l’arrêt de travail sera désormais tenu d’indiquer les motifs justifiant l’interruption de travail, en expliquant en quoi l’état de santé empêche le salarié de travailler ;

- depuis le 1er janvier 2026, la visite de pré-reprise pourra être organisée pour tout arrêt de travail d’une durée supérieure à 30 jours.

S’agissant des accidents du travail et des maladies professionnelles

Consécutivement à un accident du travail ou une maladie professionnelle (AT/MP), aucune durée maximale n’était prévue pour le versement des indemnités journalières de Sécurité sociale (IJSS).

La loi de financement de la Sécurité sociale pour 2026 revient sur ce sujet et prévoit, pour les AT/MP survenus à compter du 1er janvier 2027, une durée maximale de versement de ces IJSS (qui pourrait être fixée à 4 ans, sous réserve de confirmation par décret).

Par ailleurs, il est prévu une révision du système de reconnaissance des maladies professionnelles.

En matière de contrôle et de contentieux

En matière de recouvrement des cotisations sociales

Dans le but de faciliter le recouvrement des créances sociales, la loi de financement de la Sécurité sociale pour 2026 propose d’aménager la procédure de recouvrement des cotisations et contributions sociales en instaurant un droit de communication des Urssaf ou de la MSA au bénéfice du président du tribunal de commerce ou du tribunal judiciaire compétent.

Cette mesure vise à faire de la créance sociale une créance « privilégiée », visant le montant des créances dues par un cotisant.

En matière de lutte contre les fraudes sociales

Pour les procédures engagées à compter du 1er juin 2026, la loi de financement de la Sécurité sociale pour 2026 réhausse les majorations des cotisations et contributions sociales mises en recouvrement en cas de délit avéré de travail dissimulé.

À compter de cette date, les taux de majoration seront donc de :

- 35 % en cas de travail dissimulé (contre 25 % jusqu’alors) ;

- 50 % en cas de circonstance aggravante (contre 40 % jusqu’alors).

Il faut noter que la majoration de 45 % applicable en cas de récidive et la majoration de 60 % applicable en cas de récidive et de circonstances aggravantes demeurent inchangées.

Les lecteurs ont également consulté…

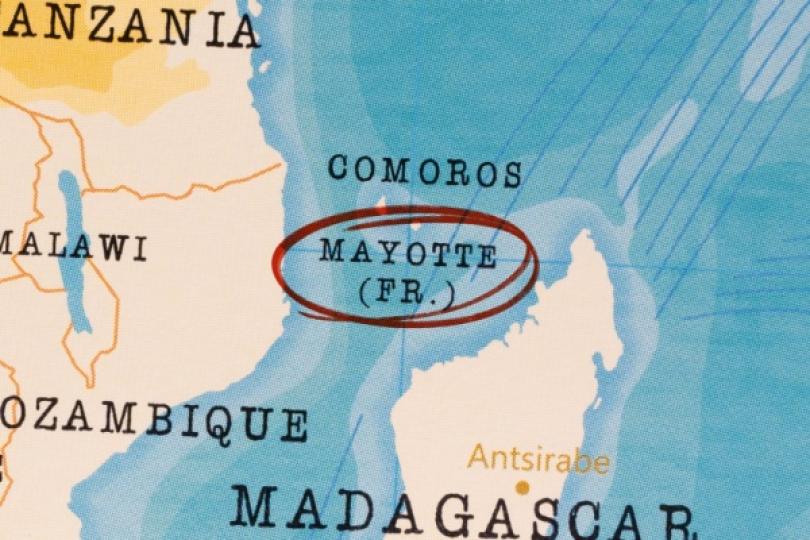

Politique de la ville à Mayotte : l’ensemble du territoire est concerné

Révision du zonage QPV à Mayotte : classement de l’ensemble du territoire en quartier prioritaire jusqu’en 2030

Depuis le 1er janvier 2025, Mayotte comptait officiellement 42 quartiers prioritaires de la politique de la ville répartis sur 15 communes, faisant de ce département celui le plus largement couvert par la politique de la ville.

Toutefois, cette révision de la géographie prioritaire a été engagée avant le passage du cyclone Chido, ainsi que des inondations provoquées par la tempête Dikeledi. Les critères ayant conduit à la délimitation des QPV n’ont donc pas intégré les conséquences dramatiques de ces événements.

Pour répondre à cette situation exceptionnelle, il est désormais prévu que chaque commune de Mayotte soit considérée comme un quartier prioritaire de la politique de la ville jusqu’au 1er janvier 2030.

L’extension du zonage à l’ensemble du territoire aura donc un impact sur certains dispositifs, tels que l’extension à des zones qui en étaient jusqu’alors exclues :

- des exonérations de cotisation foncière des entreprises (CFE) ;

- de taxe foncière sur les propriétés bâties (TFPB).

Cette extension répond également à un objectif majeur : faciliter le rétablissement et l'amélioration des conditions de vie des habitants de l'archipel en permettant à tout le territoire de pouvoir bénéficier des outils de la politique de la ville, en plus des politiques de droit commun menées.

Les lecteurs ont également consulté…

Frais bancaires de succession : un nouveau plafond pour 2026

2026 : quel plafond pour les successions complexes ?

Pour rappel, seules les successions présentant une « complexité » peuvent faire l’objet de frais bancaires.

Une succession « complexe » correspond aux hypothèses suivantes :

- le défunt n’a ni enfant, ni descendant ;

- un contrat de crédit immobilier souscrit par le défunt est toujours en cours de remboursement à la date de son décès ;

- des comptes professionnels sont à clôturer ;

- une ou des sûretés sont constituées sur un ou plusieurs comptes ou produits d'épargne à clôturer ;

- les opérations liées à la succession comportent un ou plusieurs éléments d'extranéité (domicile fiscal ou lieu d’habitation habituel du défunt ou de l’un des héritiers localisé à l'étranger, application totale ou partielle d'une loi étrangère, etc.).

Si des frais bancaires peuvent dans ces cas être facturés, ils doivent respecter un double plafond :

- un plafond fixé par les pouvoirs publics ;

- une limite de 1 % du montant total des soldes des comptes et des produits d'épargne.

En 2025, le plafond avait été fixé à 850 €. Il est revalorisé à 857 € pour 2026.

Les lecteurs ont également consulté…

Zones de revitalisation des centres-villes : la liste des communes pour 2026 dévoilée

Exonérations de taxe foncière et de CFE en ZRCV : dans quelles communes ?

Les communes ou les établissements publics de coopération intercommunale (EPCI) à fiscalité propre peuvent, pour les impositions établies au titre des années 2020 à 2026 :

- exonérer de taxe foncière les entreprises qui sont propriétaires d’immeubles situés dans les zones de revitalisation des centres-villes (ZRCV) ;

- exonérer de CFE les entreprises qui exercent une activité commerciale ou artisanale en ZRCV, sous réserve d’être une micro-entreprise ou une PME au sens communautaire.

Pour bénéficier de l'exonération de CFE, l'entreprise doit en faire la demande auprès du service des impôts dont elle relève, au plus tard le 31 décembre de l'année de sa création ou au plus tard le 2e jour ouvré suivant le 1er mai si cette demande intervient en cours de vie sociale.

Pour bénéficier de l’exonération de taxe foncière, l'entreprise doit souscrire une déclaration spéciale avant le 1er janvier de la 1re année d'application de l'exonération, auprès du service des impôts fonciers.

Le classement des communes en ZRCV est établi au 1er janvier de chaque année. La liste des communes concernées au 1er janvier 2026 vient d’être publiée : elle est disponible ici.

Les lecteurs ont également consulté…

Transformation d’une association en fondation d’utilité publique : quelles conséquences ?

Transformation d’une association en fondation d’utilité publique : attention aux droits d’enregistrement

Pour rappel, les actes intéressant la vie des sociétés doivent, en principe, obligatoirement être soumis à la formalité de l'enregistrement. Cela vise notamment :

- la transformation d'une société ;

- l’augmentation de capital social (sauf en numéraire ou par incorporation des réserves) ;

- la cession de droits sociaux (actions ou parts sociales) ;

- la cession de participations dans des personnes morales à prépondérance immobilière.

À cette occasion, des droits d’enregistrement sont dus soit à un taux proportionnel soit à un taux fixe. Et cela vaut aussi pour les associations…

À ce sujet, les associations régies par la loi du 1er juillet 1901 ou par le droit local en Alsace-Moselle ont la possibilité de se transformer juridiquement en fondation reconnue d’utilité publique sans dissolution ni création d’une personne morale nouvelle.

Il vient d’être précisé que cette opération de transformation ne constitue pas une mutation taxable, en matière de droits d’enregistrement, au taux proportionnel. En effet, l’absence de création d’une entité nouvelle emporte une conséquence directe : le patrimoine de l’association n’est pas transmis à un tiers.

Partant de là, les droits proportionnels sont exclus et seul le droit fixe est dû au titre de l’acte constatant la transformation.

Pour rappel, les actes qui ne sont ni exonérés ni soumis à un tarif spécifique donnent lieu à la perception d’un droit fixe de 125 €.

En clair, il est désormais formellement prévu que la transformation d’une association loi 1901 en fondation reconnue d’utilité publique donne uniquement lieu, en matière de droits d’enregistrement, au paiement du droit fixe de 125 €.

Les lecteurs ont également consulté…

Taxe sur les véhicules de tourisme : quelles sont les règles du jeu en 2026 ?

Taxes sur les véhicules de tourisme : mode d’emploi pour 2026

Les taxes sur les émissions de dioxyde de carbone des véhicules de tourisme (dite « malus CO2 ») et sur la masse en ordre de marche des véhicules de tourisme (dite « malus masse ») sont dues lors de la délivrance d’un certificat d’immatriculation résultant de la première immatriculation en France en tant que véhicule de tourisme.

La loi de finances pour 2025 a étendu l’application de ces taxes, avec une entrée en vigueur au 1er janvier 2026, à certains véhicules d’occasion ayant été initialement exonérés à raison de caractéristiques propres à leur propriétaire (notamment les personnes titulaires de la carte mobilité inclusion et les diplomates).

Cette modification a pour effet d’appliquer le malus à ces véhicules au moment de leur revente, lorsque le nouvel acquéreur ne bénéficie pas lui-même des conditions pour bénéficier d’une exonération. Le projet de loi de finances pour 2026 prévoyait cependant de reporter l’entrée en vigueur de cette évolution au 1er janvier 2027.

En l’absence d’adoption du projet de loi de finances pour 2026 au 31 décembre 2025, la question se pose de savoir quelles seront les règles applicables au 1er janvier 2026.

L’administration vient de préciser que les règles applicables avant l’adoption de la loi de finances pour 2025 continuent à s’appliquer après le 1er janvier 2026 et jusqu’à la date qui sera fixée par la loi de finances pour 2026 ou une autre loi qui en reprendrait les dispositions.

Ainsi, l’élargissement de la taxation à certains véhicules d’occasion n’interviendra pas le 1er janvier 2026, mais à une date ultérieure. Affaire à suivre…

Les lecteurs ont également consulté…

Pourboires et frais de transport : une exonération fiscale et sociale en sursis ?

Pourboires et frais de transport : prolongation exceptionnelle de l’exonération fiscale et sociale

Pour rappel, depuis la loi de finances pour 2022 et toutes conditions remplies, les sommes volontairement remises aux salariés par les clients en contact avec eux sont exonérées de cotisations sociales et d’impôt sur le revenu. Cette exonération qui s'applique uniquement aux salariés dont la rémunération mensuelle est inférieure à 1,6 Smic a été reconduite jusqu’au 31 décembre 2025.

Par ailleurs, les frais de transport pris en charge par l’employeur au moins à hauteur de 50 % du prix des abonnements domicile travail constituent des avantages exonérés d’impôt sur le revenu et de cotisations sociales. Cette exonération a été portée à 75 % du coût des titres d’abonnements jusqu’au 31 décembre 2025.

Dans le cadre des discussions relatives à la loi de finances pour 2026, les députés et les sénateurs ont proposé de prolonger ces exonérations.

Toutefois, en l’absence de loi de finances pour 2026 définitivement adoptée au 31 décembre 2025, ces propositions demeurent inapplicables et les exonérations temporaires d’impôt sur le revenu et de cotisations sociales au titre des pourboires, ainsi que le relèvement du plafond d’exonération sur les frais de transport pris en charge par l’employeur devraient prendre fin au 31 décembre 2025.

À titre exceptionnel et de manière dérogatoire, dans l’attente d’une loi de finances pour 2026, l’administration vient de préciser que pour la période courant du 1er janvier 2026 à la date de promulgation de la loi de finances pour 2026, demeurent exclues du prélèvement à la source et de l’assiette des cotisations sociales :

- les sommes remises volontairement par les clients pour le service aux salariés dont la rémunération mensuelle n’excède pas 1,6 SMIC, soit directement à ces salariés, soit à l’employeur et reversées par ce dernier au personnel en contact avec la clientèle ;

- la prise en charge par l’employeur du prix des titres d’abonnements souscrits par ses salariés et excédant l’obligation de prise en charge à hauteur de 50 %, dans la limite de 25 % de ces titres.

Les lecteurs ont également consulté…

Tarifs d’accise sur l’électricité : quoi de neuf pour 2026 ?

Accise sur l’électricité : mesures applicables à compter du 1er janvier 2026

L’absence d’adoption du projet de loi de finances (PLF) pour 2026 d’ici le 31 décembre 2025 pose de nombreuses difficultés pratiques, notamment s’agissant des règles fiscales à appliquer à compter du 1er janvier 2026.

À titre d’exemple, quels sont les tarifs normaux d’accise sur l’électricité applicables au 1er janvier 2026 ? Quel modèle d’attestation de tarif minoré couvrant tout ou partie de la période comprise entre le 1er janvier et le 31 décembre 2026, doit être transmis au titre d’un des tarifs réduits ou nuls dans l’attente de l’adoption de la loi de finances initiale pour 2026 ?

Des questions auxquelles l’administration fiscale vient d’apporter des éléments de réponse.

Tarifs normaux d’accise sur l’électricité applicables au 1er janvier 2026

En matière d’accise sur l’électricité, les tarifs normaux évoluent au 1er janvier de chaque année puisqu’une fraction de ces tarifs est indexée sur l’inflation.

Le PLF pour 2026 prévoit de fixer au 1er février de chaque année la date de révision des tarifs normaux d’accise sur l’électricité, dans un objectif de cohérence avec la date à laquelle évoluent d’autres paramètres fiscaux tels que la majoration pour financer les surcoûts dans les zones non interconnectées (ZNI) et non fiscaux, dont les tarifs réglementés de vente de l’électricité.

Dans l’attente d’une éventuelle adoption de ce report d’un mois de la date de révision des tarifs normaux d’accise sur l’électricité, il est précisé que ces derniers n’évolueront pas dès le 1er janvier 2026.

Ainsi, pour le mois de janvier 2026, les tarifs normaux d’accise sur l’électricité resteront égaux, avant application de la majoration ZNI, à 25,09 €/mégawattheure (MWh) pour la catégorie « ménages et assimilés » et à 20,90 €/MWh pour les catégories « petites et moyennes entreprises (PME) » et « haute puissance ».

L’indexation s’appliquera au 1er février 2026 et ces tarifs, avant application de la majoration ZNI susmentionnée, seront fixés comme suit :

- 25,19 €/MWh pour la catégorie « ménages et assimilés » ;

- 20,92 €/MWh pour la catégorie « PME » ;

- 20,92 €/MWh pour la catégorie « haute puissance ». Les tarifs normaux, après application de la majoration ZNI, seront fixés comme suit :

- 30,85 €/MWh pour la catégorie « ménages et assimilés » ;

- 26,58 €/MWh pour la catégorie « PME » ;

- 26,58 €/MWh pour la catégorie « haute puissance ».

Tarifs réduits d’accise sur l’électricité applicables au 1er janvier 2026

Pour rappel, plusieurs niveaux de tarifs d’accise applicables à l’électricité existent, allant d’une exonération totale (0 €/MWh) jusqu’à un tarif réduit plafonné à 12 €/MWh.

Ces tarifs peuvent soit être appliqués directement par le fournisseur d’électricité, sur la base d’attestations fournies par le consommateur, soit faire l’objet, ultérieurement, d’une demande de remboursement adressée par le consommateur à l’administration.

Ce remboursement correspond alors à la différence entre le tarif effectivement facturé par le fournisseur (qu’il soit normal, réduit ou nul) et le tarif réduit ou nul auquel les consommations éligibles auraient dû être soumises.

À cet effet, un mécanisme d’attestations est prévu : celles-ci sont établies par les consommateurs et transmises à leur fournisseur d’électricité.

Un consommateur peut ainsi produire une attestation de tarif minoré couvrant les quantités d’électricité livrées sur toute période durant laquelle il est susceptible de remplir les conditions d’éligibilité à ce tarif.

Sur la base de cette attestation, le fournisseur est tenu d’appliquer le tarif minoré choisi par le consommateur à l’électricité fournie.

Lorsque subsistent des incertitudes quant aux volumes concernés, aux niveaux de tarifs applicables ou au respect des conditions d’éligibilité, le fait pour le consommateur de solliciter ou de bénéficier, lors de la fourniture, d’un tarif réduit ou nul inférieur à celui finalement applicable à ses consommations ne constitue pas un manquement, ni de la part du fournisseur ni de celle du consommateur.

Si le tarif réduit ou nul appliqué s’avère inférieur au tarif réellement applicable aux consommations effectives (écart positif), le consommateur doit procéder spontanément au paiement du complément d’accise. Le manquement, imputable au consommateur, ne sera caractérisé qu’en l’absence de ce paiement spontané. À l’inverse, en cas d’écart négatif, un remboursement peut être demandé.

Par ailleurs, à compter du 1er janvier 2026, les tarifs réduits d’accise sur l’électricité retrouvent leur niveau légal à la suite de la suppression du bouclier tarifaire au 31 décembre 2025.

La structure des tarifs réduits applicables aux activités industrielles est également révisée : le nombre de tarifs est ramené de 7 à 4, un nouveau seuil d’électro-sensibilité est instauré et la liste des secteurs exposés, directement ou indirectement, à la concurrence internationale est entièrement revue. Un arrêté fixant la nouvelle liste de ces activités sera publié au plus tard le 31 décembre 2025.

Les consommateurs bénéficiant d’un tarif réduit ou nul d’accise sur l’électricité peuvent continuer à utiliser valablement l’attestation de tarif minoré (n° 2040-TIC-ATT-E-SD (CERFA n° 16196*03), version 2025), afin de se voir appliquer les tarifs correspondants lors de la fourniture d’électricité.

Les fournisseurs demeurent tenus d’appliquer les tarifs indiqués sur ces attestations au moment de la fourniture, même lorsque ceux-ci ne correspondent plus aux tarifs en vigueur au 1er janvier 2026.

Le consommateur redevable devra, le cas échéant, constater l’existence d’un écart d’accise, positif ou négatif, et procéder soit au versement du complément dû, soit à la demande de remboursement auprès du Trésor public.

Les lecteurs ont également consulté…

• Date limite de dépôt des comptes sociaux d’une société commerciale au titre de l’exercice clos le 31 mai 2026 (sauf si le dépôt est effectué par voie électronique)

• Date limite de dépôt par voie électronique des comptes sociaux d’une société commerciale au titre de l’exercice clos le 30 avril 2026

• Pour les redevables soumis au régime simplifié d’imposition, date limite de dépôt de la déclaration annuelle de TVA (CA 12 E) au titre de l’exercice clos le 30 septembre 2026

• Pour les entreprises redevables de la TVA déposant leur déclaration annuelle à cette date et qui sont également soumises aux taxes sur l’affectation des véhicules à des fins économiques (ex TVS), déclaration et paiement des taxes