Refus d’un accord de performance collective : un licenciement sous contrôle !

APC : attention à l’existence des nécessités du fonctionnement de l’entreprise !

Par exception au régime de la modification du contrat de travail, un employeur peut imposer des modifications de contrat au salarié via la négociation et l’adoption d’un accord de performance collective (APC).

Pour mémoire, cet APC est un type particulier d’accord collectif qui prévoit des aménagements en matière d’organisation de travail, de sa durée ou de la rémunération des salariés pour répondre à des nécessités liées au fonctionnement de l’entreprise pour préserver ou développer l’emploi.

Si ces conditions sont réunies et que le salarié refuse la modification contenue dans l’APC, l’employeur pourra le licencier en raison de ce refus, sans avoir besoin de justification complémentaire.

Mais que se passe-t-il si le salarié licencié sur ce fondement saisit le juge : ce dernier doit-il vérifier le bienfondé des objectifs contenus dans l’accord ou peut-il se contenter d’un contrôle formel de l’accord ?

Dans une affaire récente, un comptable a été licencié après avoir refusé un changement de son lieu de travail, contenu dans un APC, visant à centraliser les fonctions de comptabilité.

Sauf qu’il saisit le juge pour contester le bienfondé de son licenciement : selon lui l’accord de performance collective, et la proposition de mobilité qu’il contient, n’est pas justifié par des contraintes liées au fonctionnement de l’entreprise.

De ce fait, son refus ne peut pas mener à son licenciement puisque les conditions de validité de cet accord collectif particulier ne sont pas remplies.

« Faux ! », conteste l’employeur : la mobilité interne qui était imposée au salarié répondait bien à un objectif stratégique de développement de l’activité et donc à des nécessités liées au fonctionnement de l’entreprise. Il considère également qu’il n’appartient pas au juge de contrôler le bienfondé des objectifs stratégiques projetés dans cet accord…

« Si ! », tranche le juge en faveur du salarié : parce que le refus du salarié d’un APC peut conduire, sur cette seule base, à son licenciement, l’employeur doit nécessairement préciser dans l’accord en quoi les aménagements proposés répondent bien à des nécessités liées au fonctionnement de l’entreprise.

Le juge est donc à même de vérifier et de rechercher si les aménagements qu’il prévoit répondent bien à des nécessités de fonctionnement dans l’entreprise.

Les lecteurs ont également consulté…

C’est l’histoire d’un employeur qui recourt au CDD d’usage, sans en avoir l’usage…

Embauché dans une association de protection de l’environnement, dans le secteur socioculturel, via des CDD d’usage, un salarié réclame leur requalification en CDI : selon lui, l’association n’a pas le droit de recourir à ce type de contrat…

Pour lui, le secteur de l’animation socioculturelle, dans le cadre duquel il a été embauché, ne fait pas partie des secteurs d’activité autorisés par la loi à recourir à ce CDD d’usage. Or, il s’agit là d’une condition impérative pour y recourir. « Faux ! », réfute l’employeur : « l’animation socioculturelle » est une activité connexe à « l’action culturelle », laquelle est autorisée à recourir à un CDD d’usage. C’est sur ce fondement qu’ont donc été conclus ces CDD d’usage…

« À tort ! », estime le juge : la liste des secteurs d’activité autorisés à recourir à des CDD d’usage est restrictive et limitative, de sorte qu’il n’est pas possible de conclure un tel contrat pour l’animation socioculturelle, qui n’est pas expressément visée par cette liste.

Les lecteurs ont également consulté…

C’est l’histoire d’un bailleur (commercial) qui veut améliorer l’accès à ses locaux (commerciaux)…

Les lecteurs ont également consulté…

C’est l’histoire d’un bailleur (commercial) qui veut améliorer l’accès à ses locaux (commerciaux)…

Propriétaire, par l’intermédiaire d’une SCI, d’un bâtiment commercial entouré d’un parking de 1 350 m2 qu’il met en location, un couple fait réaliser des travaux de goudronnage du parking qu’il déduit de ses revenus fonciers. Ce que lui refuse l’administration fiscale qui lui réclame un supplément d’impôt…

Le parking étant initialement en gravier, le goudronnage a constitué une amélioration significative du revêtement, dépassant le simple entretien, constate l’administration fiscale. Or, seules les dépenses de réparation et d’entretien sont déductibles dans ce cas, et non les travaux d’amélioration, rappelle-t-elle… À l’exception de ceux destinés à faciliter l’accès au bâtiment des personnes handicapées, ce qui est le cas ici, se défend le couple…

Sauf que le goudronnage n'a pas amélioré l'accessibilité de l'immeuble, situé dans une zone commerciale sans aménagements spécifiques pour les personnes handicapées, ajoute le juge pour qui les travaux en cause ne sont donc pas déductibles.

Les lecteurs ont également consulté…

Congés payés = heures impayées ?

Un salarié qui était en congés payés le lundi et le mardi réclame à son employeur le paiement (majoré) des heures supplémentaires qu'il a réalisé les mercredi, jeudi et vendredi.

L’employeur refuse, estimant que, dans le calcul hebdomadaire des heures, les jours de congés payés ne constituent pas du temps de travail effectif. Selon lui, le salarié n’ayant pas atteint 35 heures de travail effectif dans la semaine, il ne peut prétendre aux majorations.

Cette interprétation de l’employeur est-elle correcte ?

La bonne réponse est... Non

Depuis sa décision du 10 septembre 2025, le juge estime que, lorsque le temps de travail est décompté à la semaine, les jours de congés doivent être pris en compte pour le déclenchement des heures supplémentaires et des majorations correspondantes.

Ce revirement vise à garantir la conformité du droit français avec le droit de l’Union européenne et à protéger le salarié contre toute dissuasion à exercer son droit aux congés payés.

Les lecteurs ont également consulté…

C’est l’histoire d’un associé-manager qui a (vraiment ?) gagné à cache-cache…

Parce qu’il quitte la société, un associé-manager doit respecter un engagement de non-concurrence contre indemnisation. Sauf que la société le libère de cet engagement, comme l’autorise le pacte d’associés. Elle l’informe donc par lettre recommandée avec accusé de réception…

… qui revient avec la mention « destinataire inconnu à l’adresse ». Ce qui change tout, selon l’ancien manager : faute d’avoir reçu la lettre dans les temps, la renonciation n’est pas valable et la société doit lui verser l’indemnité. Ce que la société conteste puisqu’elle a envoyé la lettre à l’adresse donnée par l’ancien manager qui ne l’avait pas informée de son déménagement. Un argument insuffisant pour ce dernier qui estime que la société n’a pas fait assez de démarches pour le prévenir de son intention…

Mais le juge donne raison à la société : le défaut de réception de la lettre ne remet pas en cause la régularité de la renonciation par la société. L’engagement étant levé, aucune indemnité n’est donc due !

Les lecteurs ont également consulté…

C’est l’histoire d’un propriétaire qui pense louer ses terres pour la culture… mais n’en récolte que la facture…

Un propriétaire loue son terrain à un pépiniériste pour lui permettre d’exposer et vendre ses végétaux dans un lieu ouvert aux clients. Une situation qui n’échappe pas à l’administration fiscale, qui y voit là un « terrain non cultivé employé à un usage commercial »...

… et donc soumis à la taxe foncière sur les propriétés bâties (TFPB). « Non cultivé ? », s’étonne le propriétaire : le terrain, dépourvu de bâtiments, est utilisé pour cultiver des végétaux et doit donc être soumis à la taxe foncière sur les propriétés « non » bâties. Seulement si l’activité de culture constitue l’activité principale exploitée sur le terrain, ce qui n’est pas prouvé ici, constate l’administration…

Ce que confirme le juge, qui rappelle qu’un terrain exploité pour exposer et vendre des végétaux dans un lieu ouvert à la clientèle doit être regardé comme un terrain non cultivé employé à un usage commercial soumis à la TFPB dès lors qu’il n’est pas prouvé que l’activité de culture constitue l’activité principale.

Les lecteurs ont également consulté…

Frais professionnels : bientôt la fin de la déduction forfaitaire spécifique ?

DFS : une généralisation de l’extinction du dispositif d’ici à 2032

Pour mémoire, l’arrêté du 20 décembre 2002 est un texte auquel les employeurs se réfèrent pour connaître les frais professionnels déductibles de l’assiette des cotisations sociales dues.

Cet arrêté, complété par certaines précisions de l’administration sociale inscrites au Bulletin officiel de la Sécurité sociale (BOSS), vient tout juste d’être abrogé et remplacé par un nouvel arrêté.

Ce nouveau texte de référence induit plusieurs changements, tout en entérinant des précisions qui avaient été données par l’administration sociale par le passé.

Parmi les mesures phares, il est prévu l’extinction totale de la déduction forfaitaire spécifique (DFS) pour certains frais professionnels et pour une liste précise de professions.

Ce mécanisme de déduction permet à l’employeur, toutes conditions remplies, d’appliquer une déduction forfaitaire spécifique pour frais professionnels à l’assiette des cotisations sociales pour certaines professions.

Concrètement, cette déduction consiste en un abattement sur l’assiette des cotisations sociales, possible seulement lorsque le salarié supporte effectivement des frais pendant l’exercice de son activité professionnelle. En l’absence de frais ou si l’employeur en rembourse une partie, il est impossible d’appliquer cette déduction.

Toutefois, des dérogations avaient été déjà accordées à 8 secteurs professionnels par l’administration sociale :

- les métiers de la propreté ;

- des casinos et cercles de jeux ;

- de la construction ;

- du transport routier de marchandises ;

- du spectacle vivant et du spectacle enregistré ;

- de l’aviation civile ;

- les journalistes ;

- les vendeurs représentateurs et placiers (VRP).

Pour ces 8 secteurs, l’administration avait admis la possibilité de continuer à appliquer la DFS et ce même si les salariés ne supportaient aucun des frais professionnels.

En contrepartie, ces secteurs devaient connaître une réduction progressive du dispositif jusqu’à en sortir.

Si cette tolérance est désormais reprise expressément par la réglementation, cette dernière projette également une sortie progressive pour toutes les professions qui n’étaient pas encore concernées par la sortie du dispositif d’ici à 2032.

Ainsi du 1er janvier 2026 au 31 décembre 2031, le taux de la DFS sera réduit chaque 1er janvier de l’année d’une valeur équivalente à 15 % du taux applicable en 2025, pour devenir nul à compter du 1er janvier 2032.

Côté formalisme, notez que désormais l’acceptation par le salarié de la DFS peut être inscrite au contrat de travail initial ou dans un avenant.

Si tel n’est pas le cas, l’employeur sera alors tenu d’informer et de recueillir le consentement annuel du salarié par tout moyen, lequel sera tenu de répondre avant un délai raisonnable.

Comme auparavant, le salarié conserve le droit de demander à l’employeur de bénéficier (ou de cesser de bénéficier) de la DFS pour l’année civile suivante.

Les lecteurs ont également consulté…

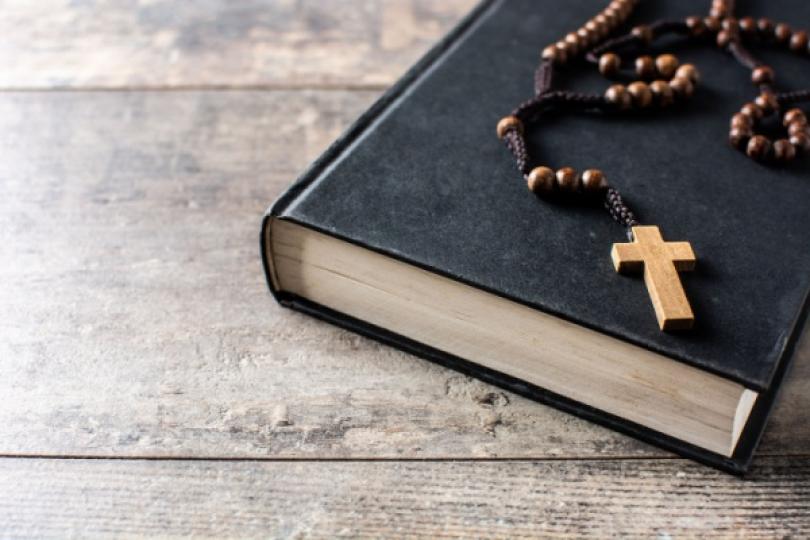

C’est l’histoire d’un employeur qui licencie sans foi ni loi…

Une salariée d’une association de protection de l’enfance est licenciée pour faute après avoir remis une bible à une des mineures de l’association lors de son hospitalisation, au cours d’une visite personnelle…

Un licenciement discriminatoire fondé sur la religion, pour la salariée, rappelant avoir remis la bible hors temps et lieu de travail, lors d’une visite personnelle à la mineure : selon elle, l’employeur ne peut pas invoquer un fait relevant de sa vie privée pour la licencier, d’autant plus en raison de ses convictions religieuses. Ce que conteste l’employeur : le prosélytisme religieux auprès d’une mineure vulnérable, même hors travail, viole le règlement intérieur imposant une obligation de réserve et de neutralité des salariés…

Ce qui ne suffit pas à convaincre le juge : parce que la remise d’une bible a eu lieu hors temps et lieu de travail et ne relève pas de ses missions professionnelles, le licenciement prononcé est nul car discriminatoire et relevant de sa vie personnelle.

Les lecteurs ont également consulté…

Désignation d’un représentant fiscal : un modèle à suivre… ou une liberté surveillée !

Lettre de désignation d’un représentant fiscal : une liberté encadrée

Pour mémoire, lorsqu’une entreprise étrangère non établie dans l’Union européenne est redevable de la TVA française ou doit accomplir certaines obligations déclaratives en France, elle doit désigner en France un représentant fiscal qui s’engage à remplir les formalités qui lui incombent et, le cas échéant, à acquitter la taxe.

Notez que le représentant fiscal doit être assujetti à la TVA en France. Plus précisément, il doit être connu des services des impôts français et souscrire régulièrement des déclarations de TVA.

Dans la pratique, les entreprises soumises à cette obligation de désignation choisissent le plus souvent une de leurs filiales. Pour autant, il peut également s’agir d’un client ou encore d’un fournisseur.

La désignation du représentant fiscal s’effectue par écrit. Un modèle de lettre de désignation est proposé par l’administration fiscale.

Il vient d’être précisé que tout autre document de désignation du représentant fiscal utilisé par une entreprise doit faire référence aux conditions prévues par les dispositions légales pour l’application de ce mécanisme de représentation fiscale.