Loi DDADUE : les principales mesures juridiques à retenir

Loi DDADUE : des mesures juridiques pour tous les professionnels !

L’Union européenne met en place des normes juridiques appelées « directives » et « règlements ».

La particularité d’une directive est qu’elle ne s’applique pas en France tant que le Parlement n’a pas voté une loi faisant évoluer les normes nationales, tandis qu’un règlement s’applique d’office en France, sans nécessité d’une transposition.

Pour mettre en conformité le droit français avec le droit européen et transposer des directives, une loi dite « DDADUE » vient d’être publiée, intégrant les mesures suivantes, susceptibles d’intéresser spécifiquement les professionnels et portant sur :

- l’extension des obligations des exploitants d’infrastructures de recharge en carburants alternatifs et création de sanctions administratives ;

- l’extension du principe de sécurité générale des produits aux prestataires de service ;

- les notions de « producteur » et de « distributeur » qui sont remplacées par celle « d’opérateur économique », qui est plus large ;

- le recouvrement des créances fiscales et d’autres créances publiques au sein de l’Union européenne qui est facilitée ;

- le devoir de diligence pour les opérateurs économiques mettant en service des batteries et les opérateurs sur le marché des batteries qui est étendue ;

- l’interdiction systématique d’importation des boues d’épuration qui est supprimée ;

- le mécanisme d’ajustement carbone aux frontières qui évolue : un régime de sanctions est créé, applicable aux importateurs en cas de non-respect des obligations de déclaration pendant la période transitoire (à savoir du 1er octobre 2023 au 31 décembre 2025).

Les lecteurs ont également consulté…

Contrôle des demandes de remboursement de TVA : sur place ?

Demande de remboursement de TVA : faîtes entrer l’instructeur !

Pour rappel, pour calculer la TVA nette due, il faut retrancher du montant de la TVA que vous collectez votre propre TVA déductible. Toutefois, lorsque le montant de la taxe déductible s’avère plus important que celui de la TVA collectée, vous pouvez demander le remboursement de la différence : on parle alors d’un remboursement du crédit de TVA.

Notez que ce remboursement, en principe annuel, peut, toutes conditions remplies, être demandé mensuellement ou trimestriellement.

La demande de remboursement de TVA peut faire l’objet d’une procédure facultative de contrôle sur place qui permet à l’administration de se rendre dans les locaux de l’entreprise afin de procéder à des constats matériels, à consulter les livres ou documents comptables, ainsi que toutes pièces justificatives liées à cette demande.

L’administration vient de préciser les contours de cette procédure et rappelle qu’elle ne constitue pas, en soi, une vérification de comptabilité, mais s’inscrit dans le cadre de l’instruction des demandes contentieuses.

Dans ce cadre, elle ne peut aboutir qu’au rejet total ou à une admission partielle ou totale de la demande de remboursement de TVA.

Procédure d’instruction sur place : qui ?

Seuls les agents de l’administration fiscale ayant au moins le grade de contrôleur peuvent engager la procédure d’instruction sur place après avoir adressé à l’intéressé un avis d’instruction mentionnant :

- la date de la demande de remboursement du crédit de TVA ;

- la date à laquelle l’administration se présentera dans les locaux de l’entreprise ;

- la possibilité pour l’administration de rejeter la demande de remboursement si, du fait de l’entreprise, la procédure n’a pas pu être mise en œuvre dans les 60 jours qui suivent la notification de l’avis d’instruction sur place ;

- la faculté pour l’entreprise de se faire assister par un conseil de son choix.

Procédure d’instruction sur place : comment ?

L’instruction s’effectue dans les locaux de l’entreprise. L’instructeur peut avoir accès aux locaux à usage professionnel, aux terrains et aux entrepôts entre 8 heures et 20 heures et au cours des heures d’activité professionnelle de l’entreprise.

La décision finale de l’administration doit intervenir dans un délai de 4 mois à compter de la notification de l’avis d’instruction sur place et au plus tard dans les 60 jours de la 1ère intervention sur place.

Procédure d’instruction sur place : quand ?

L’administration formalise sa décision par l'envoi d'une lettre validant ou refusant le remboursement du crédit de TVA.

En cas de désaccord, l’entreprise dispose d’un délai de 2 mois à compter de la notification de la décision pour introduire un recours devant le tribunal administratif.

Pour aller plus loin…

Les lecteurs ont également consulté…

Horaires de travail : à respecter !

Modification de l’horaire collectif de travail : les conséquences d’un refus…

Une entreprise décide de modifier, unilatéralement, l’horaire collectif de travail. Mais un salarié refuse de se conformer à cette modification, estimant qu’il ne doit respecter que l’horaire déterminé conformément aux règles légales et conventionnelles.

L’entreprise, considérant que le salarié commet une faute, décide de procéder à son licenciement. Salarié qui conteste ce licenciement pour faute, réclamant alors des dommages-intérêts pour licenciement sans cause réelle et sérieuse…

À l’appui de sa demande, il rappelle que l’entreprise a modifié unilatéralement l'horaire collectif de travail sans consultation préalable des représentants du personnel, sans affichage du nouvel horaire dans les locaux et sans information préalable de l'inspection du travail.

Pour lui, il n’a donc commis aucune faute, faute pour l’entreprise d’avoir respecté cette réglementation, qui s’impose d’autant plus s’agissant d’horaires de nuit qui ont un impact sur la vie privée et familiale des salariés.

Mais le juge ne va pas suivre son raisonnement, et donne raison à l’entreprise : le salarié ne peut se prévaloir de l'absence de consultation des instances représentatives du personnel lors de la modification de l'horaire collectif de travail pour s'affranchir de l'obligation de respecter les contraintes liées à cet horaire.

Autrement dit, nonobstant l'absence de mise en œuvre par l'employeur de la procédure de consultation des instances représentatives du personnel lors de la modification de l'horaire collectif de travail, le salarié ne peut pas se présenter sur son lieu de travail à l'heure de son choix sans respecter le nouveau planning mis en place dans l’entreprise.

Son refus de se soumettre aux horaires fixés par son employeur constitue bien une cause réelle et sérieuse du licenciement.

Les lecteurs ont également consulté…

Sanction pécuniaire contre un salarié : possible ?

Sanction pécuniaire contre un salarié : possible, sous conditions…

Une entreprise constate qu’un salarié, embauché chez elle, travaille pour deux autres sociétés concurrentes, pendant l’exécution de son contrat de travail.

Lui reprochant une faute grave, l’entreprise décide de licencier ce salarié. Et parce que ses agissements lui ont causé un préjudice, elle décide de réclamer des dommages-intérêts à ce salarié pour exécution déloyale du contrat de travail.

Dommages-intérêts que le salarié refuse de payer, rappelant que la responsabilité pécuniaire d'un salarié à l'égard de son employeur ne peut résulter que de sa faute lourde.

Ce que confirme le juge, qui constate ici que le licenciement du salarié a été prononcé pour faute grave. De sorte que l’entreprise ne peut pas lui réclamer de dommages-intérêts…

Les lecteurs ont également consulté…

Modification des conditions de travail = modification du contrat de travail ?

Changement des conditions de travail : faut-il un accord du salarié ?

Un salarié est employé en qualité d’agent de maintenance polyvalent et de concierge, partiellement de nuit, aux termes d’un contrat qui stipule qu'il pouvait être demandé au salarié l'exécution de toute autre tâche relevant de sa catégorie d'emploi, sans que cela constitue une modification de son contrat de travail.

L’employeur, interprétant le contrat de travail en ce sens, décide de lui confier, en plus de son activité de conciergerie une activité de nettoyage et de travaux divers. Cette nouvelle mission est d’ailleurs confiée au salarié au motif qu’il a lui-même émis le souhait de travailler à temps plein.

Pour l’employeur, il s’agit bien d’un changement de ses conditions de travail, ne nécessitant donc pas nécessairement l’accord du salarié.

Mais ce dernier conteste cette interprétation, rappelant que cette modification de son travail entraîne le passage d’une activité partiellement de nuit à une activité devant être réalisée exclusivement de jour.

Concrètement, pour le salarié, il s’agit, non pas d’un changement des conditions de travail, mais bien d’une modification de son contrat de travail pour laquelle il doit donner son accord.

Un formalisme que l’employeur n’a pas respecté, autorisant alors le salarié à réclamer la résiliation du contrat de travail aux torts de l’employeur et des dommages-intérêts pour licenciement sans cause réelle et sérieuse…

Ce que confirme ici le juge…

Les lecteurs ont également consulté…

Objet social : les pouvoirs du dirigeant se présument-ils ?

Quelle marge pour le dirigeant face au silence des statuts ?

Un couple décide de créer une société civile immobilière (SCI) dont l’épouse détient 99 % des parts et le mari 1 %. La société est propriétaire d’un immeuble dont le rez-de-chaussée est donné à bail commercial à une société dirigée par le mari.

Étant celui qui travaille directement sur les lieux, les statuts le désignent comme dirigeant de la SCI.

Mais lorsque le couple se sépare, ce dernier, en sa qualité de dirigeant, s’accorde à lui-même un prêt à usage sur l’ensemble de l’immeuble, c’est-à-dire la possibilité de l’occuper à titre gratuit.

Pour son ex-épouse, cette décision n’est pas valable et doit être annulée. Mais pour lui, aucun souci : en tant que dirigeant de la société, il a toute latitude pour engager la société par des actes liés à la gestion de l’immeuble dont cette dernière est propriétaire.

Cependant, l’ex-épouse relève que l’objet social de la société, qui définit ses activités, ne prévoit pas que ses biens puissent être mis à la disposition gratuite de l’un des associés. En conséquence, l’assemblée générale aurait dû donner son accord pour qu’un tel acte soit valable.

Un raisonnement qui convainc le juge. Le dirigeant peut engager la société par des actes non prévus dans les statuts à la condition que ceux-ci soient conformes à l’objet social.

Ici, l’ex-époux n’avait aucun droit d’occuper personnellement et gratuitement l’immeuble.

Les lecteurs ont également consulté…

Réduction d’impôt pour dons : de nouveaux organismes exclus !

Dons aux associations = pas pour les organismes définitivement condamnés

Pour rappel, les dons effectués au profit d’associations ou d’organismes d’intérêt général permettent toutes conditions remplies, de bénéficier d’une réduction d’impôt directement imputable sur le montant de votre impôt sur le revenu.

En revanche, lorsqu’un organisme, normalement éligible, est définitivement condamné pour certaines infractions, les dons effectués à leur profit n’ouvrent plus droit, pour les personnes les réalisant, au bénéfice de l’avantage fiscal.

Retenez que si le don à son profit reste possible, la réduction d’impôt n’est, quant à elle, plus accordée.

Jusqu’à présent ce mécanisme d’exclusion concernait les organismes définitivement condamnés pour :

- escroquerie aggravée ;

- abus de confiance ;

- recel ;

- blanchiment :

- terrorisme ;

- menace ou intimidation d’une personne exerçant une fonction publique.

Désormais, le champ d’application de cette exclusion est élargi aux organismes définitivement condamnés pour :

- abus de faiblesse ;

- abus de l’état de sujétion ;

- délit de sujétion ;

- délit de provocation à l’abandon ou à l’abstention de soins ou à l’adoption de pratiques manifestement dangereuse.

Les lecteurs ont également consulté…

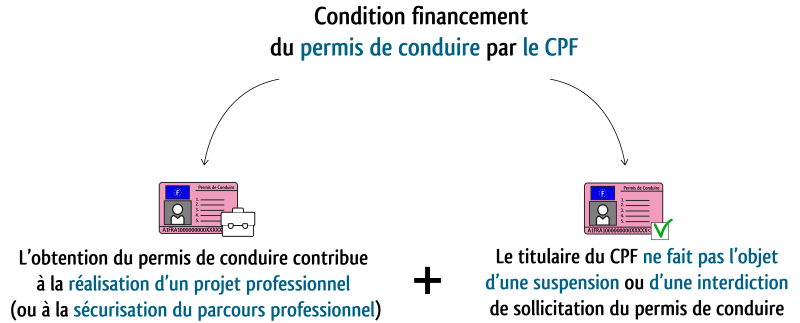

CPF : peut-on s’en servir pour financer le permis de conduire ?

Financement du permis de conduire par le CPF : quelles conditions ?

Pour mémoire, depuis le 1er janvier 2024, toute offre de préparation aux épreuves théoriques et pratiques du permis de conduire des véhicules terrestres à moteur, est éligible au financement du CPF, quelle que soit la catégorie.

Pour autant, les modalités concrètes d’application de cette nouvelle loi restaient à définir par décret.

C’est désormais chose faite avec un décret paru récemment et entré en vigueur le 19 mai 2024.

Ainsi, le financement du permis de conduire par le CPF ne sera possible que si :

Une attestation sur l’honneur, remplie par le candidat et remise à l’école de conduite qui devra la conserver pendant 4 ans, devra certifier que ces conditions sont bien remplies.

Par ailleurs, le décret précise les modalités concrètes de mise en œuvre de ce financement.

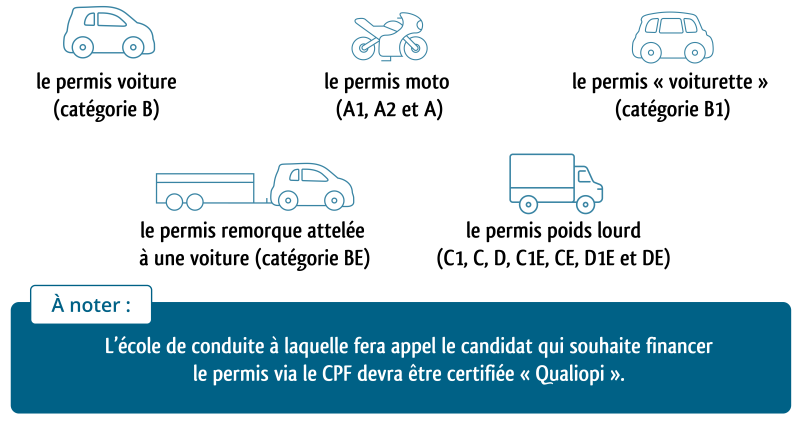

Si jusqu’alors seules certaines catégories du permis de conduire étaient concernées par le financement CPF, l’éligibilité est désormais étendue à toutes les épreuves théoriques et pratiques d’un véhicule terrestre à moteur, à savoir :

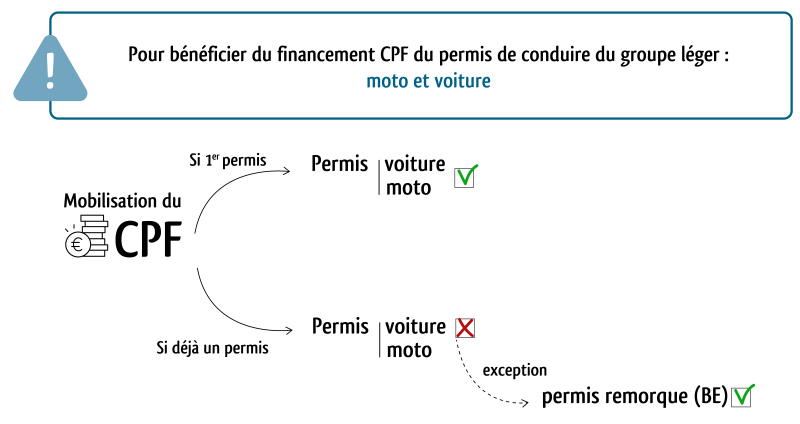

Cas particulier : financement CPF d’un permis moto/voiture

En d’autres termes, un salarié qui a un permis voiture ou moto pourra se servir du CPF pour financer le permis remorque.

En revanche, un salarié titulaire du permis voiture ne pourra pas mobiliser ses droits CPF pour financer le permis moto.

Les lecteurs ont également consulté…

Inaptitude et indemnité de licenciement : en brut ou en net ?

Inaptitude : indemnité spéciale = calcul spécial ?

Une salariée, victime d’un accident du travail, est licenciée par son entreprise pour inaptitude, faute de reclassement.

Dans ce cadre, parce qu’elle a été licenciée pour une inaptitude consécutive à un accident du travail, elle a droit à une indemnité spéciale de licenciement qui, sauf dispositions conventionnelles plus favorables, est égale au double de l'indemnité légale ou conventionnelle de licenciement.

La question qui s’est posée dans cette affaire est la suivante : le montant de cette indemnité spéciale doit-il être exprimé en brut ou en net ?

Dans sa réponse, le juge rappelle que l'indemnité compensatrice versée aux salariés licenciés pour inaptitude à la suite d'un accident du travail ou d'une maladie professionnelle, nonobstant son caractère indemnitaire, est soumise aux cotisations sociales dans la mesure où elle est assujettie à l'impôt sur le revenu.

Concrètement, le juge confirme, ici, que cette indemnité doit être exprimée en montant brut.

Pour aller plus loin…

Les lecteurs ont également consulté…

Déclaration de revenus professionnels : on joue les prolongations !

Professionnels BIC et BNC : jusqu’au 30 mai 2024 pour déclarer vos revenus

Dans la zone 1 (départements 01 à 19), les professionnels indépendants résidents en France ou non, avaient jusqu’au 23 mai 2024 à 23h59 pour déclarer leurs bénéfices industriels et commerciaux (BIC) ou leurs bénéfices non commerciaux (BNC).

Une date limite de déclaration qui vient d’être prolongée au 30 mai 2024 en raison de l’indisponibilité du service de déclaration en ligne sur le site impots.gouv.fr.

Pour rappel, les BIC et les BNC concernent à la fois les exploitants individuels (micro-entrepreneur et exploitant individuel) et les associés de sociétés non soumises à l’impôt sur les sociétés.

Notez qu’aucune prolongation des dates limites de déclaration n’est envisagée pour le moment pour les zones 2 et 3.