Primo-accession : en couple, un seul suffit ?

Relèvement des droits de mutation : une exception conditionnée pour les couples

Pour rappel, dans le cadre d’une vente immobilière, sont perçus au profit des départements :

- les droits d'enregistrement ou la taxe de publicité foncière exigibles sur les mutations à titre onéreux d'immeubles ou de droits immobiliers situés sur leur territoire ;

- la taxe de publicité foncière lorsque les inscriptions, décisions, actes, attestations ou documents divers concernent des immeubles ou des droits immobiliers situés sur leur territoire.

Sauf dispositions particulières, le taux de la taxe de publicité foncière ou du droit d'enregistrement est fixé à 3,80 %. Il peut être modifié par les conseils départementaux sans que ces modifications puissent avoir pour effet de le réduire à moins de 1,20 % ou de le relever au-delà de 4,50 %.

La loi de finances pour 2025 a précisé que les conseils départementaux peuvent relever le taux de la taxe de publicité foncière ou du droit d’enregistrement au-delà de 4,50 %, sans que ce taux excède 5 %, pour les actes passés et les conventions conclues entre le 1er avril 2025 et le 31 mars 2028.

Toutefois, cette nouvelle possibilité ne s’applique pas lorsque le bien acquis constitue pour l’acquéreur une première propriété et qu’il est destiné à devenir sa résidence principale.

Or, une incertitude demeurait quant à l’application de cette règle dans le cadre d’un achat immobilier par un couple lorsque seul l'un des membres du couple remplit la condition de primo-accession. Par conséquent, il est demandé au Gouvernement de clarifier la situation.

Dans ce cadre, il vient d’être précisé que le relèvement du taux des DMTO à 5 % ne s’applique pas aux acquéreurs n'ayant pas été propriétaires de leur résidence principale les deux dernières années précédant la signature de l'acte d'acquisition lorsque le bien acquis est destiné à devenir la résidence principale.

S'agissant des couples, la condition de première propriété s'apprécie de la façon suivante :

- dans le cadre d’un achat en indivision, chaque indivisaire a une quote-part des droits sur le bien. Ainsi, l'absence de hausse temporaire de droits de DMTO est accordée à chaque acquéreur indivisaire qui répond personnellement à la qualification de primo-accédant à hauteur de sa quote-part. Cette règle s'applique aux concubins, personnes liées par un PACS ainsi qu'aux époux mariés sous un régime de séparation de biens ;

- dans le cadre d’un achat par des couples mariés sous le régime de la communauté réduite aux acquêts ou de la communauté universelle, les deux membres du couple doivent répondre à la qualification de primo-accédant afin que la hausse temporaire de DMTO ne soit pas appliquée. Toutefois, si l’achat immobilier est fait par un seul des époux mariés sous un régime communautaire, la condition de première propriété ne sera requise que pour lui seul, si l'acquisition est faite sur ses fonds propres, remploi ou subrogation de bien propre en respectant la double déclaration dans l'acte.

Les lecteurs ont également consulté…

Caméras dissimulées : nouvelle sanction de la CNIL !

Des caméras prenant l’apparence de détecteurs de fumée placées dans les réserves :

En août 2023, après avoir constaté des vols de marchandises dans ses réserves, un grand magasin parisien a mis en place de nouvelles caméras dans 2 réserves, uniquement fréquentées par le personnel.

Ces caméras, qui prenaient l’apparence de détecteurs de fumée, étaient aussi équipées de micros et ont été retirées après leur découverte par les salariés en septembre 2023.

Une pratique sanctionnée par la CNIL qui vient d’adresser une amende de 100 000 € à l’enseigne parisienne pour avoir dissimulé ces caméras.

En cause ? Plusieurs manquements au RGPD, et notamment à :

- l’obligation de traiter les données de manière loyale et au principe de responsabilité ;

- l’obligation de collecter des données adéquates, pertinentes et non excessives ;

- l’obligation d’associer le délégué à la protection des données (DPO) à cette pratique.

En synthèse, et compte tenu des caractéristiques du dispositif utilisé, il est reproché une disproportion entre l’atteinte à la vie privée des salariés (notamment en captant des conversations privées) et le but poursuivi (contrer la hausse des vols dans les réserves).

Idem pour la déléguée à la protection des données (DPO), non informée du dispositif et qui aurait dû l’être en amont de la mise en place de ces caméras, afin d’informer l’employeur sur les risques et conséquences de cette surveillance.

Rappelons que si, dans certains cas précis, l’employeur peut recourir à des caméras dissimulées, ce dispositif doit impérativement être mis en place dans le cadre de « circonstances exceptionnelles », à titre temporaire et s’accompagner d’une analyse des conséquences dudit dispositif, ce qui n'avait pas été le cas ici…

Les lecteurs ont également consulté…

Cotisations employeur SPSTI : quel montant en 2026 ?

Un coût moyen national fixé à 16 € à partir du 1er janvier 2026 !

Pour rappel, l’ensemble « socle de services obligatoires » désigne l’ensemble des missions des SPSTI en matière :

- de suivi de l’état de santé des salariés ;

- de prévention des risques professionnels ;

- de lutte contre la désinsertion professionnelle.

Ces services obligatoires sont financés par une cotisation employeur, pour les entreprises adhérentes au SPSTI, et proportionnelle au nombre de travailleurs suivis.

La cotisation due est calculée à partir du coût moyen national de l’ensemble socle de services de SPSTI. Par principe, ce montant ne peut être :

- ni inférieur à 80 % du coût moyen national ;

- ni supérieur à 120 % de ce même coût moyen national.

Parce que le coût moyen national vient d’être fixé à 116 € à partir du 1er janvier 2026, le montant dû pour chaque travailleur au SPSTI pour l’année 2026 devra donc être compris entre 92.80 € et 139.20 €.

Notez que, par exception et toutes conditions remplies, l’assemblée générale du SPSTI peut approuver un montant de cotisation hors de cette fourchette dès lors que des charges d’exploitation le justifient et que cela ne porte pas atteinte à l’accomplissement de ses missions.

Les lecteurs ont également consulté…

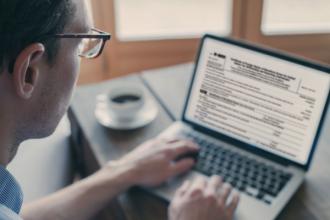

La messagerie professionnelle sécurisée des impôts fait sa rentrée !

Messagerie sécurisée professionnelle : plus simple et plus lisible

Depuis le 26 septembre 2025, la messagerie sécurisée de l’espace professionnel affiche une nouvelle arborescence afin d’offrir un parcours d’utilisation simplifié.

Cette nouvelle version s’articule autour de 8 thématiques principales :

- gérer votre entreprise ;

- paiement, suivi d’un remboursement ;

- réclamer, contester ;

- demander, déposer ;

- questions sur vos démarches en ligne ;

- aides gouvernementales aux entreprises ;

- quitus fiscal ;

- mes biens immobiliers.

De nouveaux formulaires, mieux adaptés aux situations fiscales des usagers, sont désormais disponibles.

Notez que 5 formulaires ont été créés pour mieux refléter les situations fiscales des professionnels. Ils concernent les questions sur la micro-entreprise, les SCI (société civile immobilière), la LMNP (location meublée non professionnelle), le suivi des demandes de remboursements (crédit d’impôts sur les sociétés, TVA, excédent de règlement, etc.) et enfin le memento fiscal.

Par ailleurs, certains formulaires existants ont été fusionnés par souci de simplification et pour éviter les doublons.

Ces nouveautés visent à assurer aux professionnels une réponse plus rapide et mieux adaptée à leur demande. Via cette nouvelle arborescence, les professionnels sont orientés plus facilement : un véritable gain de temps dans la réalisation de leurs démarches.

Les lecteurs ont également consulté…

C’est l’histoire d’un locataire à qui le sens des affaires fait défaut…

Les lecteurs ont également consulté…

Entretien préalable : vous avez le droit de garder le silence…

Entretien préalable : le « droit de se taire » réduit au silence ?

Lorsqu’un salarié est convoqué à un entretien préalable dans le cadre d’une procédure disciplinaire, l’employeur doit indiquer la sanction envisagée et la raison sur laquelle elle se fonde…

En revanche et jusqu’à présent, rien n’imposait à l’employeur d’informer le salarié de son droit de garder le silence pendant cet entretien.

Pour certains salariés, cette absence d’information est contraire à la Constitution et plus précisément au principe fondamental selon lequel « nul n’est tenu de s’accuser », d'où découle le droit de se taire.

Dès lors, le fait de ne pas informer le salarié de son droit de se taire pendant l’entretien préalable violerait la Constitution.

Selon eux, une consécration d’un véritable « droit de se taire » est nécessaire, lequel se traduirait en droit du travail par une information préalable de l’employeur à cet égard.

Une position qui n’est pas partagée par le Conseil constitutionnel : en l’état, la réglementation est bel et bien conforme à la Constitution.

Dans sa décision, le Conseil rappelle que le droit de se taire, au sens constitutionnel du terme, ne s’applique qu’aux peines et sanctions ayant le caractère d’une punition. Ce qui n’est pas le cas des sanctions prises dans le cadre du droit du travail…

En effet, le « droit de se taire » consacré ici ne s’applique qu’aux punitions et sanctions traduisant l’exercice du pouvoir étatique (et de prérogatives de puissance publique).

Or, ici, les sanctions prises dans le cadre du droit du travail (et donc d’un contrat de travail privé) ne traduisent pas l’exercice d’une sanction au sens de l’autorité publique. Le droit de se taire tel que conçu par la Constitution ne trouve donc pas à s’appliquer donc ce cadre.

En définitive, les employeurs ne sont donc pas tenus d’informer le salarié de son droit de se taire, ni dans la lettre de convocation à l’entretien préalable, ni même avant le début de l’entretien.

Les lecteurs ont également consulté…

Facturation électronique : une nouvelle étape franchie !

Facturation électronique : brefs rappels

À compter de septembre 2026, la facturation électronique deviendra progressivement obligatoire pour les entreprises en France. À terme, toutes les entreprises assujetties à la TVA devront adapter leurs systèmes pour émettre, transmettre et recevoir leurs factures.

Généraliser la facturation électronique vise d'abord à rendre les flux de facturation plus transparents. Via des formats et des circuits de transmission standardisés, l'administration fiscale entend améliorer le suivi des transactions. Derrière cette initiative, un objectif de taille : réduire les risques de fraude.

Du côté des entreprises, ce changement est l'occasion de simplifier les démarches comptables, d'accélérer les paiements et d'automatiser les traitements.

Concrètement, les entreprises ne pourront plus envoyer de facture PDF par mail à un client professionnel à partir de septembre 2026. À la place, elles devront utiliser une plateforme habilitée pour transmettre leurs factures électroniques : une plateforme agréée (PA).

La facturation électronique couvre principalement les transactions B2B sur le territoire français. À noter qu'en cas de transactions avec des particuliers, les entreprises auront l'obligation de transmettre un récapitulatif des opérations à l'administration fiscale, appelé e-reporting.

Toute entreprise qui ne respecte pas les exigences de la réforme s'expose à des sanctions. Pour rappel, la réforme impose deux obligations : l'e-invoicing (émission et réception de factures électroniques) et l'e-reporting (transmission des données à l'administration). Le non-respect de l'un de ces impératifs est susceptible d'entraîner des amendes.

Ouverture du service de consultation de l’annuaire de la facturation électronique

Lancé en juin 2025, l’annuaire de la facturation électronique est le service central destiné à soutenir la réforme de la facturation électronique.

Il recense les entreprises et entités publiques soumises aux obligations d’émettre et de recevoir des factures électroniques. Pour chacune d’entre elles, il indique la plateforme agréée qui gère ses données et les adresses électroniques de facturation.

Il faut noter ici que près de 80 plateformes agréées sont déjà raccordées à l’annuaire et ont commencé à mettre à jour les adresses de facturation de leurs clients. Pour accompagner les entreprises, un service en ligne simple et pratique est désormais accessible pour :

- vérifier si une entreprise est concernée par la réforme ;

- identifier si elle a une plateforme de réception ;

- connaître son adresse électronique de facturation.

Disponible depuis le 18 septembre 2025 en accès libre, ce nouveau service s’adresse à toute personne intéressée par la réforme (entreprises, tiers déclarants, collaborateurs, clients, fournisseurs, etc.).

Notez qu’une vidéo de démonstration en explique le fonctionnement.

Par ailleurs, il vient d’être confirmé que le service « Déclaration », qui permet d’adresser à l’administration les données obligatoires de facturation (E-invoicing) et de transaction et de paiement (E-reporting), sera prochainement ouvert.

Les lecteurs ont également consulté…

C’est l’histoire d’un employeur qui préfère couper le contrat de travail plutôt que la parole...

6 jours après avoir refusé une rupture conventionnelle via un courrier d’avocat contenant des reproches contre l’employeur, une salariée est licenciée pour insuffisance professionnelle. Un licenciement qu’elle conteste, estimant qu’il viole sa liberté d’expression…

Selon elle, la chronologie du licenciement, intervenu après l’envoi du courrier contenant des reproches envers l’employeur, laisse supposer qu’il a été prononcé en conséquence, ce qui le rend nul. « Faux ! », conteste l’employeur : la lettre de licenciement, motivée par la seule insuffisance professionnelle de la salariée, ne mentionne pas le courrier d’avocat envoyé quelques jours avant. Il n’a donc rien à voir avec la liberté d’expression de la salariée…

Ce que confirme le juge, qui valide le licenciement : dès lors que la lettre de licenciement ne mentionne pas le courrier d’avocat, rien ne laisse à penser que le licenciement, motivé par l’insuffisance professionnelle de la salariée, sanctionne sa liberté d’expression.

Les lecteurs ont également consulté…

C’est l’histoire d’un locataire à qui le sens des affaires fait défaut…

Voyant la fin de son bail approcher, le locataire d’un local commercial demande à son bailleur de renouveler le contrat. Un principe que ce dernier accepte, à condition d’augmenter significativement le montant du loyer…

Ce que refuse le locataire, l’augmentation proposée allant au-delà de ce qui est autorisé en matière de renouvellement de bail commercial. « Des exceptions existent », rappelle le bailleur, et notamment lorsque l’environnement autour du local se développe de façon à favoriser le commerce dans la zone. Un développement dont ses affaires n’ont pas profité, conteste le locataire, comme le prouve son récent placement en procédure de sauvegarde…

Un argument qui ne tient pas pour le juge : pour faire exception au plafonnement du loyer il suffit que l’évolution des « facteurs locaux de commercialité » soit de nature à influencer favorablement les affaires du locataire et non qu’elle ait nécessairement une incidence réelle. L’augmentation déplafonnée du loyer est ici justifiée.

Les lecteurs ont également consulté…

Taxe foncière : une mensualisation à effet immédiat ?

Propriétaire d’un bien immobilier, une société reçoit fin septembre 2025 un avis de taxe foncière. Parce que sa situation financière ne va pas lui permettre de payer en totalité le montant de cette taxe en octobre, elle s’interroge sur la possibilité d’opter pour la mensualisation lui permettant ainsi d’échelonner son paiement.

Peut-elle adhérer à la mensualisation pour le paiement de sa taxe foncière 2025 ?

La bonne réponse est... Non

La date limite pour adhérer au prélèvement mensuel de la taxe foncière pour l'année en cours est fixée au 30 juin. Après cette date, il est possible d'y adhérer pour l'année suivante selon les modalités suivantes : jusqu'au 15 décembre, pour un début des prélèvements en janvier de l'année qui suit et jusqu'au 31 décembre, pour un début des prélèvements en février suivant avec rattrapage en février de l’échéance de janvier.