Vente de titres de société : renoncer à une partie du prix de vente et diminuer l’impôt dû ?

Renonciation au prix de vente : pas d’incidence sur la plus-value

Un associé vend une partie des parts sociales qu’il détient au sein d’une société dont il est président et, parce que cette vente a généré un gain, appelé plus-value, paye l’impôt correspondant.

Le prix de vente des parts sociales est payé en partie en numéraire, le solde étant porté au crédit du compte courant d’associé du vendeur.

Parce que la société dont les titres ont été vendus connait des difficultés financières, l’associé accorde à la société 2 abandons de créance. Il renonce, dans ce cadre, à percevoir la somme créditée sur son compte courant d’associé en paiement d’une partie du prix de cession de ses parts sociales.

Corrélativement, il demande à l’administration fiscale la réduction de l’impôt payé au titre de la plus-value de cession des parts sociales à hauteur de la somme qu’il n’a effectivement pas perçue. Ce qu’elle lui refuse…

Et pour cause ! Le prix de vente des parts sociales à retenir pour le calcul de la plus-value est celui qui est indiqué dans l’acte de vente, quel que soient les modalités de paiement. Partant de là, la renonciation à percevoir une partie du prix de vente des titres est sans incidence, selon l’administration.

Ce que confirme le juge qui donne raison à l’administration. Ici, l’associé est réputé avoir eu la disposition de la plus-value en cause dès la vente des titres, même si la situation financière de la société ne lui a pas permis d’appréhender la totalité du prix de vente.

Les lecteurs ont également consulté…

Reconstitution de chiffres d’affaires : une méthode alternative à prendre en compte !

Contester une méthode de reconstitution du chiffre d’affaires = possible, sous conditions

Pour rappel, au cours d’un contrôle, l’administration fiscale a la possibilité de rejeter la comptabilité d’une entreprise si elle la considère irrégulière ou si elle est dénuée de valeur probante.

Si le vérificateur use de cette faculté, il va devoir reconstituer lui-même le résultat de l’entreprise, afin de déterminer le montant de l’impôt sur les bénéfices dont il estime que l’entreprise est effectivement redevable.

Cette reconstitution du chiffre d’affaires s’effectue selon la méthode choisie par le vérificateur lui-même.

À cette occasion, l’entreprise contrôlée peut saisir la commission départementale des impôts directs et des taxes sur le chiffre d’affaires en cas de désaccord avec la méthode choisie.

Si la commission départementale confirme la méthode de l’administration, la charge de la preuve incombera à l’entreprise contrôlée : ce sera donc à elle d'établir que la méthode de reconstitution de son chiffre d'affaires suivie par l'administration est excessivement sommaire ou radicalement viciée dans son principe, et de proposer une méthode de reconstitution plus précise que celle proposée par le service.

C’est ce qu’illustre une affaire récente. Au cours d’un contrôle, l’administration fiscale constate que la comptabilité d’une entreprise individuelle qui exploite un restaurant comporte des irrégularités de nature à justifier un rejet de comptabilité.

Dans ce cadre, elle reconstitue le chiffre d’affaires de l’entreprise selon une méthode choisie par le vérificateur.

Une méthode critiquée par l’entreprise qui décide de saisir la commission départementale des impôts directs et des taxes sur le chiffre d’affaires, laquelle va confirmer la méthode utilisée par le vérificateur.

L’entreprise décide, par conséquent, de proposer une méthode de reconstitution plus précise que celle proposée par le service. Sans incidence aux yeux de l’administration fiscale qui confirme le redressement…

« À tort ! », tranche le juge qui invite l’administration fiscale à revoir sa copie. Écarter les critiques de l’entreprise quant à la méthode retenue par le vérificateur sans se prononcer sur la méthode alternative de reconstitution proposée par l’entreprise est une erreur ici.

Les lecteurs ont également consulté…

Partage de la valeur au sein de l'entreprise : encore des précisions !

Épargne salariale et participation : de nouveaux cas de déblocage anticipé

3 nouveaux cas de déblocage de la participation et des plans d’épargne entreprise (PEE) sont désormais prévus. Le déblocage anticipé sera ainsi admis en cas :

- de dépenses affectées à la rénovation énergétique des résidences principales, engagées à compter du 7 juillet 2024 ;

- d’acquisition, à compter du 7 juillet 2024, d’un véhicule dit « propre » qui utilise l'électricité, l'hydrogène ou une combinaison des deux comme source exclusive d'énergie (pour autant qu’il s’agisse d’une voiture appartenant à la catégorie M1, à la catégorie des camionnettes ou à la catégorie des véhicules à moteurs à deux ou trois roues et quadricycles à moteur) ;

- d’acquisition, à compter du 7 juillet 2024, d’un vélo à assistance électrique neuf ;

- en cas d’activité de proche aidant exercée par le bénéficiaire des sommes, son conjoint ou son partenaire de PACS.

Prime de partage de la valeur : précisions sur le calcul des seuils d’effectif

Dans les entreprises de moins de 50 salariés

Un régime d’exonération renforcé de la prime de partage de la valeur est mis en place, du 1er janvier 2024 au 31 décembre 2026, au bénéfice des salariés ayant perçu une rémunération inférieure à 3 SMIC annuels au cours des 12 mois précédents le versement de la prime : en plus d’une exonération de cotisations sociales, ils bénéficient d’une exonération de CSG, de CRDS et d’impôt sur le revenu dans la limite de 3 000 € ou 6 000 € selon les hypothèses.

Il faut savoir qu’en cas de franchissement du seuil de 50 salariés, le bénéfice du régime renforcé d’exonération cessera immédiatement de s’appliquer, sans que s’applique le mécanisme de lissage du franchissement du seuil de 50 salariés sur 5 ans, normalement applicable.

Dans les entreprises d’au moins 11 salariés

Dans les entreprises d’au moins 11 salariés et de moins de 50 salariés, il est mis en place à titre expérimental un mécanisme de partage de la valeur dès lors que l’entreprise réalise un bénéfice net fiscal au moins égal à 1 % du chiffre d’affaires pendant 3 exercices consécutifs.

À compter du 1er janvier 2025, les entreprises devront, soit se doter d’un régime d’intéressement ou de participation, soit abonder un plan d’épargne, soit verser une prime de partage de la valeur.

Là encore, en cas de franchissement du seuil de 11 salariés, l’application du lissage pendant 5 ans ne s’appliquera pas.

Abondement dans un plan d’épargne entreprise

Un plan d’épargne entreprise peut être abondé par l’employeur en sus des versements effectués par les salariés, cet abondement ne pouvant pas dépasser, pour chaque bénéficiaire, 8 % du montant annuel du plafond de la sécurité sociale.

Ce plafond est porté à 16 % du montant annuel du plafond de la sécurité sociale en cas de versement unilatéral de l’employeur en vue de l'acquisition d'actions ou de certificats d'investissement émis par l'entreprise ou par une entreprise incluse dans le même périmètre de consolidation ou de combinaison des comptes (pour rappel, les actions ou certificats d'investissement ainsi acquis par le salarié ne sont disponibles qu'à l'expiration d'un délai minimum de 5 ans à compter de ce versement).

Les lecteurs ont également consulté…

Salarié protégé en CDD : un statut particulier ?

Conseiller du salarié en CDD : une protection sous conditions…

Un salarié est embauché dans le cadre d’un contrat à durée déterminée à temps partiel. Quelques temps plus tard, il est désigné conseiller du salarié.

À l’issue de son CDD, qu’il conteste, réclamant sa requalification en CDI, il réclame également des indemnités au titre de la violation de son statut protecteur : puisqu’il a été désigné conseiller du salarié, il estime que l'arrivée du terme du CDD n'entraîne sa rupture qu'après constatation par l'inspecteur du travail que le salarié ne fait pas l'objet d'une mesure discriminatoire.

Mais l’employeur conteste cette analyse : pour lui, cette règle ne vaut que dans le seul cas d'un CDD saisonnier ou d'usage, prévoyant une clause de reconduction.

Une analyse qui est précisée par le juge qui rappelle la règle applicable : la rupture du CDD d'un conseiller du salarié avant l'échéance du terme en raison d'une faute grave ou de l'inaptitude constatée par le médecin du travail, ou à l'arrivée du terme lorsque l'employeur n'envisage pas de renouveler un contrat comportant une clause de renouvellement, ne peut intervenir qu'après autorisation de l'inspecteur du travail.

À contrario, il n'y a pas lieu de saisir l'inspecteur du travail dans le cas de l'arrivée du terme d'un CDD ne relevant pas des contrats saisonniers ou d’usage et ne comportant pas de clause de renouvellement.

Fort de ce rappel, le juge donne ici raison à l’employeur…

Les lecteurs ont également consulté…

Foncières solidaires : une simplification administrative actée !

Foncières solidaires : simplification des démarches

Pour rappel, les particuliers qui investissent dans des entreprises immobilières, dites « foncières solidaires », peuvent bénéficier, toutes conditions remplies, d’une réduction d’impôt sur le revenu.

Ces entreprises « foncières solidaires » exercent leur activité en faveur de personnes en situation de fragilité économique ou sociale. Par leurs actions, elles mettent à leur disposition des biens immobiliers à un tarif inférieur à celui du marché de référence, sous réserve que ces personnes respectent certaines conditions, notamment liées à leurs ressources.

Dans ce cadre, les « foncières solidaires » sont tenues de collecter les avis d’imposition ou de non-imposition à l’impôt sur le revenu (IR) de tous leurs bénéficiaires.

Jusqu’à présent, cette collecte s’effectuait, d'une part, l'année précédant celle de leur entrée dans le logement et, d'autre part, chaque année suivant celle de cette entrée dans le logement.

Depuis le 6 juillet 2024, la collecte des avis de l’année précédant celle de l’entrée du bénéficiaire dans le logement reste obligatoire. En revanche, pour les années suivantes, une simplification est mise en place.

Désormais, tous les 3 ans suivant l’année de son entrée dans le logement, le bénéficiaire est tenu de communiquer à la « foncière solidaire » les avis d’imposition ou de non-imposition à l’IR de l’année précédente.

Les lecteurs ont également consulté…

CNIL : une sanction en coopération européenne

Sanctions pour une entreprise ne permettant pas aux utilisateurs d’exercer leurs droits

Après avoir été saisie de nombreuses plaintes au sujet d’une application de vente d’objets d’occasions entre particuliers et de sa gestion des données à caractère personnel, la Commission nationale de l’informatique et des libertés (CNIL) s’est rapprochée de l’autorité de contrôle lituanienne afin de passer en revue la situation.

L’entreprise, bien que basée en Lituanie, propose ses services dans de nombreux pays et les utilisateurs français ont fait remonter à de nombreuses reprises leurs préoccupations concernant le traitement de leurs données personnelles.

Au terme de leurs investigations, les deux autorités ont identifié plusieurs manquements de l’entreprise aux dispositions du Règlement général sur la protection des données (RGPD).

Notamment, en ce qui concerne l’exercice des droits des utilisateurs qui pouvaient rencontrer des difficultés lors de leurs demandes d’effacement de leurs données, l’entreprise demandant, pour ce faire, des précisions pourtant non nécessaires au regard du règlement. À l’inverse, celle-ci se gardait de justifier les raisons de ses refus d’effacement de données alors qu’elle est censée le faire.

Autre élément : l’entreprise avait mis en place des mesures de « bannissement furtif », également appelé « shadow ban ». Cela consiste à invisibiliser un utilisateur aux yeux des autres sans l’en avertir.

Ce dispositif avait été mis en place afin d’écarter certains utilisateurs jugés malveillants par l’entreprise. Cependant, cela posait le problème de l’exercice des droits des personnes concernées qui, n’étant pas averties, se voyaient privées de la possibilité de réagir face à cette mise à l’écart.

Pour ces différents manquements, les autorités ont décidé d’infliger une amende de 2,3 millions d’euros.

Pour rappel, les amendes liées à la méconnaissance des dispositions du RGPD se calculent sur le chiffre d’affaires annuel mondial de l’entreprise concernée (maximum 4 %).

Les lecteurs ont également consulté…

Travailleurs indépendants : nouvelle pension de réversion

Pension de réversion pour les enfants orphelins : oui pour les travailleurs indépendants !

Les enfants orphelins de moins de 21 ans de salariés du secteur public ou du secteur privé peuvent percevoir une partie de la retraite de leurs parents décédés (à hauteur de 54 % de la retraite de base du parent décédé). Mais le bénéfice de cette pension de réversion offerte aux enfants orphelins ne s’appliquait pas aux travailleurs indépendants.

Initié par la loi de financement de la sécurité sociale pour 2024, cet oubli est réparé et le bénéfice de cette pension de réversion aux enfants orphelins de moins de 21 ans de parents bénéficiant du statut de travailleurs indépendants est désormais effectif depuis le 9 juillet 2024 (ou, plus exactement, au titre des décès survenus depuis le 9 juillet 2024).

Cette limite d’âge de moins de 21 ans peut être repoussée à 25 ans si les revenus de l’enfant orphelin ne dépassent pas le plafond suivant : SMIC horaire x 169 heures x 12 (soit un salaire égal à 12 994 € brut annuel).

Aucune limite d’âge n’est imposée si l’enfant orphelin est titulaire d’une pension d’invalidité d’au moins 80 % (et pour autant que ses revenus ne dépassent pas le seuil précité).

Les lecteurs ont également consulté…

Aide pour les entreprises de Nouvelle-Calédonie : de nouvelles précisions !

L’aide de l’État élargie à de nouvelles entreprises

Afin de limiter les conséquences économiques négatives de la crise en Nouvelle-Calédonie, l’État a mis en place une aide financière pour les entreprises sous la forme d’une subvention pour les mois de mai et de juin 2024. Pour plus de détails sur les modalités du dispositif, rendez-vous ici.

Le Gouvernement a apporté quelques précisions au dispositif qui ont permis de l’élargir.

D’abord, la condition d’éligibilité selon laquelle une entreprise ne doit pas être contrôlée par une société commerciale a été supprimée. Autrement dit, l’aide est à présent ouverte aux filiales.

Par conséquent, les 2 conditions suivantes devront être appréciées au niveau du groupe, le cas échéant :

- l’effectif est inférieur ou égal à 250 salariés ;

- le montant du chiffre d'affaires constaté lors du dernier exercice clos est inférieur à 6 milliards de francs CFP ;

Ensuite, des montants planchers ont été instaurés :

- pour le mois de mai 2024, l’aide minimum sera de 750 € (toujours plafonnée à 3 000 €) ;

- pour le mois de juin 2024, l’aide minimum sera de 1 500 € (toujours plafonnée à 6 000 €).

Notez que les entreprises qui ont reçu moins de 750 € pour le mois de mai se verront verser le complément sans démarche supplémentaire à réaliser.

Pour finir, l’aide a été étendue à certaines entreprises qui ne remplissaient pas tous les critères d’éligibilité en matière de date de création et de chiffre d’affaires.

Pour rappel, les entreprises devaient, initialement, être créées au plus tard le 30 novembre 2022 pour être éligibles. À présent, les entreprises créées entre le 1er décembre 2022 et le 31 mars 2024 le sont également.

Dans ce cas, il faut que le chiffre d’affaires mensuel moyen depuis la création de l’entreprise soit inférieur à 500 millions de francs CFP au niveau du groupe.

Notez que :

- pour l'aide concernant le mois de mai 2024, l’entreprise doit avoir subi une perte d'au moins 25 % entre son chiffre d'affaires réalisé en mai 2024 et celui réalisé en avril 2024 ;

- pour l'aide concernant le mois de juin 2024, l’entreprise doit avoir subi une perte d'au moins 50 % entre son chiffre d'affaires réalisé en juin 2024 et celui réalisé en avril 2024.

Dans ce cas, l’aide sera forfaitaire : 750 € pour le mois de mai et 1 500 € pour le mois de juin.

Création d’une commission consultative d’évaluation

L’aide s’accompagne maintenant d’une commission consultative chargée d’émettre un avis sur les demandes de soutien financier à caractère exceptionnel. Ces demandes doivent, bien entendu, être formulées par des entreprises de Nouvelle-Calédonie dans le cadre des dégâts subis par la crise du 14 mai 2024.

Cette commission peut être saisie par une entreprise ou par le directeur des finances publiques de Nouvelle-Calédonie dans le cadre des dossiers présentant des difficultés financières sérieuses que les dispositifs de soutien en vigueur ne permettent pas de résoudre.

Pour que son dossier soit examiné, l’entreprise doit être :

- immatriculée au répertoire des entreprises et des établissements ;

- créée au plus tard le 31 mars 2024 ;

- à jour de ses obligations déclaratives fiscales et sociales ;

- sans dette fiscale ou sociale impayée au 30 avril 2024, à l'exception de celles :

- réglées ou couvertes par un plan de règlement respecté, à la date de dépôt de la demande d'aide ;

- inférieures ou égales à 180 000 francs CFP ;

- dont l'existence ou le montant font l'objet, au 30 avril 2024, d'un contentieux qui n’a pas été tranché définitivement par le juge ;

- hors procédure de redressement judiciaire ou de liquidation judiciaire à la date du 30 avril 2024 ;

- avec un chiffre d'affaires supérieur à 57 millions de francs CFP.

Par ailleurs, il faut que la somme de son chiffre d'affaires mensuel réalisé en mai 2024 et de celui réalisé en juin 2024 vaille moins de 125 % du chiffre d'affaires mensuel moyen du dernier exercice clos.

Enfin, l’entreprise doit être dans une situation où l’aide « classique » de l’État et les versements reçus des assurances ne lui ont pas permis de compenser les coûts fixes subis pendant la période de crise, la notion de « coûts fixes » restant encore à définir.

Une fois le dossier reçu, la commission donne un avis sur la situation financière de l'entreprise et peut proposer une aide financière exceptionnelle complémentaire qui peut prendre la forme :

- d’une subvention dont le montant est doublement plafonné à 22,5 % du chiffre d'affaires mensuel moyen du dernier exercice clos, et à 500 000 € maximum par entreprise ;

- d’un prêt.

Notez qu’il reviendra au ministère chargé de l’Économie de suivre, ou non, l’avis de la commission.

- Décret no 2024-716 du 5 juillet 2024 modifiant le décret no 2024-512 du 6 juin 2024 portant création d'une aide pour les entreprises particulièrement touchées par les conséquences économiques résultant de la crise en Nouvelle-Calédonie

- Décret no 2024-717 du 5 juillet 2024 portant création d'une commission consultative d'évaluation des demandes de soutien financier formulées par les entreprises particulièrement touchées par les conséquences économiques résultant de la crise en Nouvelle-Calédonie

Les lecteurs ont également consulté…

Plan de partage de la valorisation de l’entreprise : des précisions !

PPVE : comment le mettre en place ?

Pour mémoire, le plan de partage de la valorisation de l’entreprise (PPVE) est un dispositif permettant aux employeurs qui le souhaitent de verser une prime aux salariés lorsque la valeur de l’entreprise augmente pendant 3 ans, tout en bénéficiant d’exonérations sociales et fiscales.

Le PPVE est ouvert à tout salarié présent dans l’entreprise depuis au moins 1 an, même si cette condition d’ancienneté peut être aménagée par les signataires de l’acte qui le met en place.

Mais, jusqu’alors, ce dispositif ne pouvait pas être mis en place faute de précisions nécessaires. C’est désormais chose faîte.

- Modalités de négociation et de dépôt de l’accord

Si on savait que le PPVE pouvait être mis en place dans l’entreprise par accord, les modalités de ce dépôt viennent d’être précisées, pour assurer le bénéfice des exonérations sociales et fiscales inhérentes.

Comme tout accord, l’accord instituant le PPVE doit être déposé sur la plateforme dédiée « TéléAccord ».

Ainsi, en plus d’une version signée des parties, ce dépôt doit s’accompagner d’abord de la preuve de la notification du texte à l’ensemble des syndicats représentatifs (ou bien d’une approbation par le personnel lorsque l’accord résulte d’une ratification).

Notez que lorsque le texte prévoit également, au cas par cas, les pièces nécessaires lorsque le PPVE est mis en place via d’autres instruments.

À titre d’exemple, on peut citer l’accord conclu entre l’employeur et le CSE : dans ce cas, il est désormais prévu que ce dépôt doit s’accompagner d’un émargement de l’ensemble des salariés signataires ou d’un procès-verbal de réunion rendant compte de la consultation

- Contrôle par l’URSSAF ou la MSA

Le PPVE fait l’objet d’un contrôle par l’URSSAF ou la MSA selon les mêmes modalités que celles prévues pour les accords de participation et d’intéressement, dans un délai de 3 mois, permettant de vérifier la conformité du plan avec la législation applicable.

Ce contrôle et l’absence d’observations faites à son issue conditionne le bénéfice des exonérations sociales et fiscales.

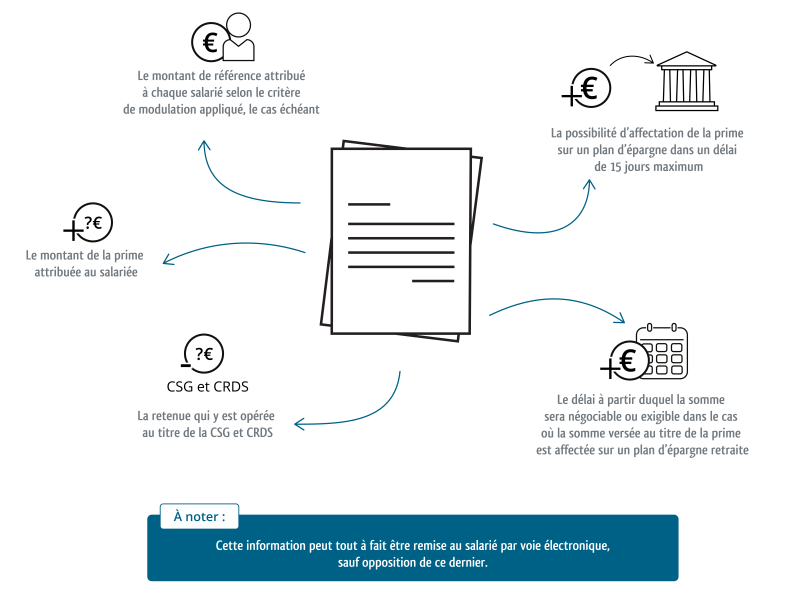

- Étendue de l’information du salarié par l’employeur et possibilité d’affectation à un plan d’épargne

Pour rappel, la prime issue du PPVE est calculée en appliquant le taux de variation de la valeur de l’entreprise sur la période de 3 ans, appliqué au salaire de référence de chaque salarié.

Ce salaire de référence est calculé en tenant compte de la rémunération, de la classification ou encore de la durée de travail de chaque salarié.

Après le dépôt du PPVE selon les conditions déjà exposées, l’employeur doit impérativement remettre au salarié une fiche, distincte du bulletin de paie, indiquant :

Ce dernier pourra également placer la prime issue de la PPVE sur un plan d’épargne. S’il décide de la placer, en tout ou partie, sur un plan d’épargne retraite d’entreprise, il pourra bénéficier d’une exonération d’impôt sur le revenu dans la limite de 5% des ¾ du plafond annuel de la sécurité sociale

Les lecteurs ont également consulté…

Intéressement et participation : quelles nouveautés en cas de versement anticipé ?

Avance sur l’intéressement et la participation : un renforcement de l’information du salarié bénéficiaire

Pour mémoire, la loi dite « Partage de la valeur » avait prévu qu’un accord d’intéressement ou de participation peut prévoir le versement, en cours d’exercice, d’avances sur les sommes dues au titre de l’intéressement ou de la participation.

Jusqu’alors, on savait que cette possibilité restait conditionnée par l’accord préalable des bénéficiaires.

Désormais, il est prévu d’autres conditions préalables permettant de rendre possible le versement de ces avances et visant essentiellement à renforcer l’information du salarié bénéficiaire.

Ainsi, lorsque l’accord instituant l’intéressement ou la participation dans l’entreprise prévoit cette possibilité, chaque salarié doit être informé de la possibilité d’un tel versement anticipé et du délai dont il dispose pour en faire la demande, par tout moyen conférant date certaine.

Le salarié bénéficiaire disposera ensuite d’un délai de 15 jours à compter de la réception de cette information pour donner son accord au versement de telles avances.

Ensuite, il est désormais prévu que dans le cas d’un versement anticipé, la somme devra également faire l’objet d’une fiche distincte du bulletin de salaire qui pourra être remise par voie électronique, sauf opposition du salarié.

Cette fiche devra alors mentionner :

- l’accord du bénéficiaire sur le principe de versement d’une telle avance ;

- le montant des droits attribués au titre de l’avance ;

- la CSG/CRDS retenue sur ces sommes ;

- les modalités de reversement en cas de trop-perçu ;

- l’impossibilité de déblocage du trop-perçu affecté à un plan d’épargne salariale ;

- les modalités d’affectation par défaut au plan d’épargne entreprise des sommes attribuées au titre de cette avance ;

- les modalités d’affectation par défaut au plan d’épargne collectif d’entreprise.

Enfin, notez que les fiches déjà remises au bénéficiaire lors du versement « normal » de l’intéressement ou de la participation sont complétées pour tenir compte du fait que des avances peuvent désormais être versées.

Ces fiches doivent donc, en plus des informations déjà requises, mentionner le montant total des droits attribués au cours de l’exercice cumulé (avances comprises), le montant des sommes reçues au titre des avances, lorsqu’elles existent, ainsi que le montant des droits attribués restant à percevoir dans ce même cas de figure.

Pour aller plus loin…