TVA à taux réduit : même pour les équipements sportifs conçus pour les personnes handicapées ?

Équipements isocinétiques, frais accessoires et de réparation : TVA à 5,5 %

Parce qu’aucun texte ne définit clairement le taux de TVA applicable aux ventes d’équipements sportifs isocinétiques, ainsi que les prestations de transport, de mise en service et de maintenance afférentes, l’administration vient de clarifier les règles dans sa documentation.

Dans ce cadre, elle rappelle que les matériels et équipements spéciaux conçus exclusivement pour les personnes handicapées en vue de la compensation d’incapacités graves sont soumis au taux réduit de TVA de 5,5 %.

Plus particulièrement, sont concernés par ce taux réduit les appareils et équipements fixes de pratique sportive adaptée à l’ensemble des personnes en situation de handicap.

Dans ce cadre, certains équipements sportifs isocinétiques sont, compte tenu de leurs caractéristiques techniques et des usages auxquels ils sont destinés, spécifiquement conçus pour permettre l’activité sportive de personnes handicapées.

Parce qu’ils ont vocation à être utilisés par des personnes subissant une altération substantielle, durable ou définitive d’une ou plusieurs fonctions physiques, sensorielles, mentales, cognitives ou psychiques, d’un polyhandicap ou d’un trouble de santé invalidant, ils peuvent dès lors bénéficier du taux réduit de TVA de TVA 5,5 %.

L’administration fiscale ajoute que ce même taux est applicable :

- aux frais accessoires liés à ces équipements (frais d’emballage, de transport, d’assurance) ;

- aux frais de réparations portant sur ces équipements.

Notez que pour les opérations liées à ces équipements réalisées dans les collectivités de Guadeloupe, de Martinique et de La Réunion, le taux réduit de 2,1 % s’applique à tous les produits ou services bénéficiant du taux réduit de 5,5 % en métropole. Ainsi, le taux applicable dans ces collectivités aux équipements isocinétiques est le taux réduit de 2,1 %.

Les lecteurs ont également consulté…

Bail commercial renouvelé : à quel prix ?

Loyer commercial = valeur locative ?

Au moment du renouvellement d’un bail commercial, le montant du loyer doit correspondre à la valeur locative.

À défaut d’accord entre le bailleur et le locataire, cette valeur est déterminée d’après les caractéristiques du local loué.

Ces caractéristiques s’apprécient notamment d’après l’importance des surfaces affectées à la réception du public, à l'exploitation ou à chacune des activités diverses qui sont exercées dans les lieux et de ses dimensions, de la conformation de chaque partie et de son adaptation à la forme d'activité qui y est exercée.

C’est sur ces considérations qu’un locataire commercial qui exploite un restaurant a contesté le montant du loyer fixé par son bailleur : parce qu’il a réalisé des travaux qui ont eu pour effet de diminuer la surface de vente, le loyer doit être adapté en conséquence.

Plus exactement, il a posé des cloisons pour créer des pièces de bureau, la réserve sèche et la cuisine, diminuant la surface de vente prévue par le bail. Ce qui a entraîné une diminution des surfaces affectées à la réception du public et à l’exploitation.

Mais le bailleur refuse de prendre en compte cette demande : le calcul de la valeur locative doit être fixé au regard de la surface de vente définie par le contrat de bail, quand bien-même il aurait autorisé les travaux réalisés par le preneur.

Sauf que le contrat de bail ne définit pas spécifiquement une surface de vente, constate la juge, de sorte que le loyer peut effectivement être déterminé en se fondant sur les caractéristiques propres du local au jour du renouvellement et en prenant en considération l'importance des surfaces respectivement affectées à la réception du public et à l'exploitation suite à ces travaux.

Les lecteurs ont également consulté…

CSE : un guide de lutte contre le racisme, l’antisémitisme et les discriminations

Sensibilisation du CSE contre les discriminations, le racisme et l’antisémitisme;

Parmi l’ensemble des saisines reçues en 2023 par le Défenseur des droits pour discrimination à raison de l’origine, l’emploi est le 1er domaine invoqué avec 33% des saisines relevant de l’emploi privé et 15% de l’emploi public.

Dans ce contexte, le ministère du Travail, de la Santé et des Solidarités publie un guide de sensibilisation sur ces sujets d’une quinzaine de page, à destination du CSE.

Rappelons que dans le cadre de ses attributions, le CSE doit notamment promouvoir la santé, la sécurité et les bonnes conditions de travail des salariés dans l’entreprise.

À ce titre, les membres de la délégation du personnel du CSE sont les interlocuteurs de toutes les parties prenantes de l’entreprise.

Ce guide gratuit d’une quinzaine de pages, librement téléchargeable sur le site du ministère, vise à informer les membres du CSE sur :

- leurs attributions en matière de lutte contre les discriminations ;

- l’ensemble des outils et ressources mis à leur disposition pour ce faire.

Les lecteurs ont également consulté…

Dénonciation d’harcèlement moral : enquête interne obligatoire ?

L’enquête interne est-elle obligatoire en cas de dénonciation d’harcèlement moral ?

Une ex-DRH, licenciée par son employeur pour faute grave, demande des dommages-intérêts au titre du manquement de son employeur à son obligation de sécurité.

Plus précisément, elle lui reproche de ne pas avoir ordonné d’enquête interne après qu’elle ait porté à sa connaissance des faits susceptible de relever d’un harcèlement moral de la part d’une de ses collègues, du même niveau hiérarchique.

Ce dont se défend l’employeur : même s’il n’a pas ordonné d’enquête interne, il a réagi rapidement après la dénonciation de ces agissements par cette ex-salariée.

À ce titre, il rappelle qu’il avait pris position au sujet des différends qui l’opposait à la collègue visée et avait répondu promptement à ces différentes demandes d’éclaircissement sur son positionnement dans la nouvelle organisation.

L’employeur rappelle aussi que le contrat de la salariée responsable du harcèlement était suspendu depuis septembre 2019 et il n’avait été informé par la salariée que le 14 août 2019 du « malaise grandissant » que causait le comportement de sa collègue.

En d’autres termes, malgré la dénonciation tardive des faits, l’employeur a répondu aussi vite que possible. L’absence d’enquête ne saurait pas lui être reproché !

Ce que confirme le juge, tranchant en faveur de l’employeur : en cas de dénonciation de faits susceptibles de relever d’un harcèlement moral, l’employeur est tenu d’agir, mais pas nécessairement d’enquêter, sans que cela ne constitue un manquement à son obligation de sécurité.

Les lecteurs ont également consulté…

Dynamisme économique : votre commune est-elle en zone de revitalisation ?

Revitalisation : les listes des communes ont été mises à jour

Afin d’encourager l’installation d’entreprises sur certains territoires, les pouvoirs publics ont délimité diverses zones sur le territoire pour lesquelles sont appliquées des incitations fiscales.

Sont alors proposés aux entrepreneurs une imposition avantageuse pendant plusieurs années et / ou des aménagements en matière de charges sociales.

Pour en profiter, il faut remplir les conditions d’éligibilité et notamment la principale : installer son activité dans une zone donnant droit à ces avantages.

Ces zones sont déterminées par les pouvoirs publics sur la base de critères notamment économiques et démographiques.

Le Gouvernement a sorti 2 nouvelles listes :

- la 1re indique les communes éligibles au dispositif « zones de revitalisation rurale » (ZRR) ;

- la 2de concerne les communes du dispositif « France ruralités revitalisation » (FRR).

Notez que le dispositif ZRR prend fin le 1er juillet 2024 pour laisser place au dispositif FRR. Néanmoins, il continuera de produire ses effets pour les entreprises ayant encore des avantages fiscaux en cours.

Les lecteurs ont également consulté…

Location courte durée : attention au changement d’usage !

Réunion de 2 locaux : l’usage de l’un ne fait pas perdre l’usage de l’autre

Propriétaire de deux lots au sein d’un immeuble à Paris, un propriétaire décide de les réunir pour louer l’ensemble, pour de courtes durées, à une clientèle de passage n’y élisant pas domicile.

Sauf que l’un des lots est affecté à usage d’habitation et que le fait de le louer de manière répétée pour de courtes durées à une clientèle de passage qui n’y élit pas domicile constitue un changement d’usage soumis à autorisation préalable, rappelle la Ville de Paris.

À ce titre, la ville réclame alors au propriétaire le paiement de l’amende civile prévue dans une telle situation.

Mais si l’un des lots est affecté à usage d’habitation, ce n’est pas le cas du 2nd : en réunissant les 2 lots, le 1er perd son usage d’habitation, estime le propriétaire.

Dans ce cadre, il n’est pas être tenu de demander une autorisation de changement d’usage, et donc de payer l’amende civile prononcée à son égard.

« À tort », insiste la Ville de Paris : un local affecté à un usage d'habitation ne perd pas cet usage lorsqu'il est ultérieurement réuni avec un autre local, quel que soit l'usage de ce dernier.

Ce que confirme le juge : le local est, pour partie, composé d'un local affecté à l'usage d'habitation, de sorte que sa location pour de courtes durées constitue un changement d'usage et est soumise à autorisation pour le lot concerné. L’amende civile est bel et bien due ici !

Pour aller plus loin…

Les lecteurs ont également consulté…

Barème Macron : et si le salarié a moins d’un an d’ancienneté ?

Pas de plancher d’indemnisation = pas d’indemnisation ?

Un salarié, embauché le 20 juillet 2017 en qualité d’attaché commercial, est licencié pour faute grave le 3 avril 2018, soit moins d’un an après son embauche.

Son licenciement est requalifié en licenciement dépourvu de cause réelle et sérieuse.

Mais, parce que le salarié a moins d’une année d’ancienneté, son employeur refuse de lui verser une indemnité compensatrice pour réparer l’absence de cause réelle et sérieuse du licenciement.

En effet, selon cet employeur, le barème Macron est clair : il ne prévoit pas d’indemnité minimale en cas de licenciement sans cause réelle et sérieuse du salarié qui a moins d’un an d’ancienneté, et ce, quel que soit l’effectif de l’entreprise.

Mais le salarié réfute cet argument : il a le droit à une indemnité visant à compenser l’absence de cause réelle et sérieuse de licenciement, quand bien même le barème légal ne prévoit aucune indemnité plancher.

Ce qui emporte la conviction du juge, qui tranche en faveur du salarié : lorsque le salarié est licencié en vertu d’une cause qui n’est pas réelle et sérieuse et qu’il n’est pas réintégré, il doit se voir octroyer une indemnité à la charge de l’employeur !

En d’autres termes, même si le barème Macron ne fixe pas de plancher d’indemnisation, les salariés ayant moins d’un an d’ancienneté ont tout de même le droit à une indemnité pour licenciement sans cause réelle et sérieuse.

Les lecteurs ont également consulté…

Élections professionnelles des TPE : on connaît le calendrier 2024 !

Élections professionnelles TPE : le calendrier des opérations électorales

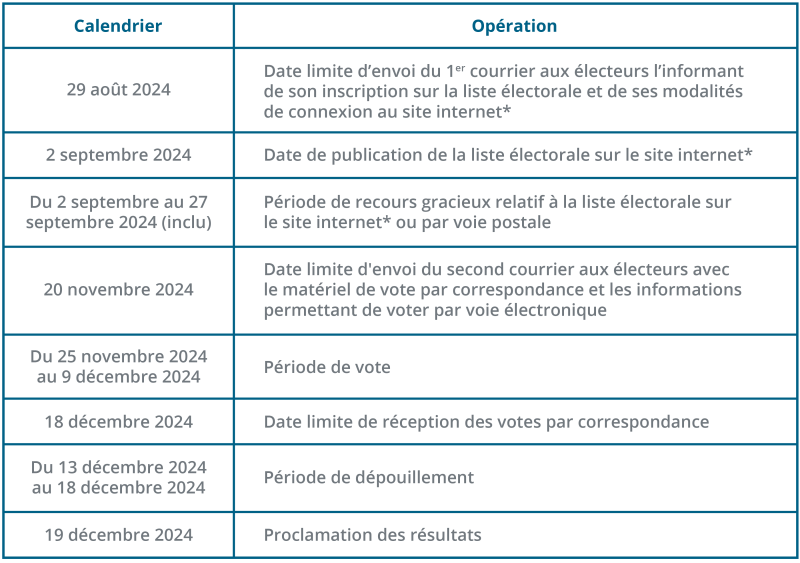

Comme tous les 4 ans, l’Administration vient de fixer le calendrier des différentes opérations électorales qui se tiendront dans les TPE à compter du 29 août prochain :

Lien vers le site internet* : Élection syndicales TPE 2024

Nouveau cycle électoral = nouveautés ?

Notez qu’un texte modifie également certains éléments quant à l’organisation matérielle du scrutin :

L’utilisation du système de traitement automatisé des données à caractère personnel, non plus seulement pour l’établissement de la liste électorale, mais aussi pour la mise en œuvre des opérations utiles à la mesure de l’audience

Un droit de « limitation des données personnelles » accompagnant celui déjà existant de « rectification des données personnelles » et visant à limiter l’utilisation des données ainsi collectées aux seules fins électorales (par exemple concernant l’affichage des listes électorales)

L’électeur sera informé de ce nouveau droit sur le site internet dédié et par un document qui sera envoyé par le ministère du Travail au plus tard le 29 août prochain.

Enfin, le délai de recours gracieux (permettant de contester l’inscription sur la liste électorale) est porté à 25 jours et non plus 21 jours, comme auparavant.

- Décret no 2024-567 du 20 juin 2024 relatif aux modalités d'établissement et de contestation de la liste électorale pour la mesure de l'audience des organisations syndicales dans les entreprises de moins de onze salariés

- Arrêté du 14 juin 2024 relatif à la liste électorale et aux opérations électorales pour la mesure en 2024 de l'audience syndicale dans les entreprises de moins de onze salariés

Les lecteurs ont également consulté…

Chèque énergie : session de rattrapage !

Chèque énergie : ouverture du portail en juillet !

Pour rappel, les envois automatiques de chèques énergie se sont terminés le 25 avril 2024.

Sauf qu’il y a eu des oubliés, notamment en raison des critères d’éligibilité, à savoir :

- le revenu fiscal de référence du ménage de l’année N-2, établi à partir des éléments déclarés en année N-1 (par exemple, pour l’année 2023, les pouvoirs publics regardaient les revenus de l’année N-2, c’est-à-dire 2021, déclarés en N-1, c’est-à-dire en 2022) ;

- la composition du ménage.

Or, la composition du ménage était, jusque-là, établie grâce à la taxe d’habitation de l’année N-1. Sauf que depuis le 1er janvier 2023, cette taxe n’existe plus pour les résidences principales.

Autrement dit, les ménages qui n’étaient pas éligibles au chèque énergie en 2023 n’ont pas reçu celui de 2024 alors même qu’ils sont éligibles à cette aide.

Pour corriger cette situation, les ménages éligibles au titre de leurs revenus 2022 et de leur composition pourront faire une demande de chèque énergie ici à partir du mois de juillet et jusqu’au 31 décembre 2024.

Notez que les demandes pourront se faire numériquement ou par voie papier.

- Arrêté du 12 juin 2024 relatif aux demandes de chèque énergie prévues par l'article 6 du décret no 2024-411 du 4 mai 2024 relatif au chèque énergie émis au titre de l'année 2024 et modifiant les modalités de la mise en œuvre du chèque énergie

- Communiqué de presse no 1833 du 6 mai 2024 : « Chèque énergie : un portail de demande pour les ménages modestes dont la situation a évolué en 2022 et qui n’ont pas reçu le chèque énergie ouvrira en juillet »

Les lecteurs ont également consulté…

C’est l’histoire d’un employeur pour qui trahison rime avec démission...

Un employeur signe une rupture conventionnelle avec un salarié, en raison de son souhait de « reconversion professionnelle ». Mais, l’employeur apprend ensuite qu’au moment de la signature, le salarié avait pour but de monter une société concurrente avec 2 anciens collègues, ex-salariés…

L’employeur réclame l’annulation de la rupture conventionnelle car son accord a été vicié par la dissimulation volontaire du salarié de sa réelle intention au moment de la signature, sans quoi il n’aurait jamais donné son accord. Or, le vice du consentement est une cause d’annulation de la convention… Ce dont se défend le salarié : il n’est soumis à aucune clause de non-concurrence et n’était pas tenu de révéler son projet à l’employeur au moment de la signature de la convention de rupture…

Mais le juge tranche en faveur de l’employeur : le consentement de l’employeur a bien été vicié de sorte que la convention de rupture est annulée. La rupture du contrat de travail est donc requalifiée en démission !