Transporteurs : des interdictions levées pour les JO ?

JO 2024 : la circulation des véhicules de transport revue et corrigée…

Pour les sites Olympiques et Paralympiques

Par principe, la circulation des véhicules ou ensembles de véhicules de plus de 7,5 tonnes de poids total autorisé en charge affectés aux transports routiers de marchandises (à l'exclusion des véhicules spécialisés et des véhicules et matériels agricoles), est interdite sur l'ensemble du réseau routier les samedis et veilles de jours fériés à partir de 22 heures et jusqu'à 22 heures les dimanches et jours fériés.

Des aménagements peuvent être prévus, certains samedis (définis chaque année), comme suit :

- en période estivale, sur l'ensemble du réseau routier métropolitain, durant 7 samedis au plus, de 7 heures à 19 heures : la circulation est autorisée de 0 heure à 7 heures et de 19 heures à 24 heures les samedis concernés ;

- en période hivernale, sur le réseau routier « Auvergne-Rhône-Alpes », durant cinq samedis au plus, de 7 heures à 18 heures, ainsi que de 22 heures jusqu'à 24 heures : la circulation est autorisée de 0 heure à 7 heures et de 18 heures à 22 heures les samedis concernés.

Ces interdictions sont levées du 1er mai 2024 au 31 octobre 2024, pour les véhicules effectuant des transports de marchandises pour le compte du Comité d'organisation des jeux Olympiques et Paralympiques et identifiés à cet effet par ce dernier, vers les sites de compétition et non-compétition officiels.

Le retour à vide de ces véhicules est autorisé pour ces jours de levée d'interdiction sur le territoire national.

En Ile-de-France

D’une manière générale, il est prévu une interdiction permanente applicable à certaines sections autoroutières d'Ile-de-France (notamment des portions d’autoroutes A6, A6a, A6b, A10, A12, A13, A106).

La circulation des véhicules ou ensembles de véhicules de plus de 7,5 tonnes de poids total autorisé en charge affectés aux transports routiers de marchandises (à l'exclusion des véhicules spécialisés et des véhicules et matériels agricoles), est interdite :

- dans le sens Paris-province :

- les vendredis de 16 heures à 21 heures,

- les veilles de jours fériés, de 16 heures à 22 heures,

- les samedis, de 10 heures à 18 heures,

- les dimanches ou jours fériés, de 22 heures à 24 heures.

- dans le sens province-Paris :

- les dimanches ou jours fériés, de 22 heures à 24 heures,

- les lundis ou lendemains de jours fériés, de 6 heures à 10 heures.

Ces interdictions de circulation sont levées, à compter du 8 avril 2024 et jusqu'au 16 septembre 2024 pour les véhicules de transport de marchandises de plus de 7,5 tonnes. Bien entendu, le retour à vide de ces véhicules est autorisé pour ces jours de levée d'interdiction sur le territoire national.

Autres aménagements

Toutes les interdictions de circulation des véhicules de transport de marchandises de plus de 7,5 tonnes précitées sont levées du 19 juillet 2024 au 16 septembre 2024 en Ile-de-France et dans les départements limitrophes, pour :

- les véhicules transportant exclusivement des denrées et produits destinés à l'alimentation humaine et animale, à l'hygiène et à la santé humaine ou animale ;

- les véhicules assurant l'approvisionnement en linge propre et l'évacuation du linge sale des structures hôtelières ;

- les véhicules assurant le transport pour l'évacuation des déchets.

De même, ces interdictions sont levées du 19 juillet 2024 au 16 septembre 2024 sur l'ensemble du territoire national pour les véhicules de plus de 7,5 tonnes assurant l'approvisionnement des stations-services.

Bien entendu, le retour à vide de ces véhicules est autorisé pour ces jours de levée d'interdiction sur le territoire national.

Des autorisations sous contrôle

Les conducteurs des véhicules concernés doivent pouvoir justifier de la conformité du transport effectué en cas de contrôle par les agents de l'autorité compétente.

Ils doivent, par ailleurs, être en mesure de présenter aux agents de contrôle un « Driver Access Pass » (DAP) ou un « Vehicle Access Parking Permit » (VAPP) délivré par le Comité d'organisation des jeux Olympiques et Paralympiques.

Les lecteurs ont également consulté…

Sécurité alimentaire : « on marche sur des œufs… »

Sécurité alimentaire : des mesures spécifiques au transport des œufs

Les entreprises préparant, transformant, manipulant ou entreposant des produits d'origine animale ou des denrées contenant des produits d'origine animale sont soumises à des règles strictes en matière d’hygiène et doivent, à ce titre, obtenir un agrément impliquant le respect d’un cahier des charges précis.

C’est dans ce cadre que des modifications viennent d’être prises pour les centres d'emballage d'œufs et les établissements producteurs d'ovoproduits.

Ainsi, il est désormais expressément prévu que des mesures de biosécurité visant à prévenir et à réduire le risque de propagation des maladies par des véhicules, équipements et contenants (de transport d'œufs, de sous-produits animaux, du personnel et intervenants, ou tout autre matériel identifié comme susceptible de propager soit des maladies animales soit des germes pathogènes pour l'homme tels que les salmonelles) doivent être prises.

Ces mesures doivent être décrites dans la demande d’agrément au moyen de procédures comprenant notamment :

- les modalités de circulation et, le cas échéant, de stationnement des équipements, des contenants et des véhicules dans l'enceinte de l'établissement ;

- les conditions d'installation, d'équipement et de fonctionnement des systèmes de nettoyage et de désinfection des emballages de transport d'œufs et de sous-produits animaux et des véhicules de transport ;

- les procédures de nettoyage et de désinfection des équipements et des véhicules de transport des œufs, en précisant les produits biocides utilisés, ainsi que les modalités de vérification de l'efficacité de ces procédures ;

- les modalités de fonctionnement permettant de dédier des locaux, des emplacements, des équipements, des contenants ou des véhicules à une fraction des œufs collectés de façon à éviter des contaminations croisées.

Les lecteurs ont également consulté…

Bénéficier du crédit d’impôt pour dépenses de prévention des risques

Dépenses de prévention des risques : un crédit d’impôt…

Petit rappel. Les plans de prévention des risques technologiques (PPRT) peuvent contraindre les propriétaires à réaliser des travaux de renforcement de leur logement contre les risques technologiques. Ces travaux doivent être réalisés, depuis le 1er janvier 2024, dans un délai de 11 ans à compter de l’approbation du plan (contre 8 ans auparavant) ou avant le 1er janvier 2027 si le plan a été approuvé avant le 1er janvier 2016.

Un avantage fiscal…La réalisation de certaines dépenses, jusqu’au 31 décembre 2026, peut vous permettre, toutes conditions remplies, de bénéficier du crédit d’impôt pour dépenses de prévention des risques.

…pour certaines dépenses... Cet avantage fiscal est réservé aux personnes qui réalisent des dépenses de travaux prescrits par un PPRT et les diagnostics préalables à ces travaux. Les dépenses permettant de bénéficier de l’avantage fiscal s’entendent des seuls travaux qui sont prescrits par un PPRT : les travaux réalisés suite à de simples recommandations mentionnées au PPRT sont exclus.

Un aménagement. Depuis le 1er janvier 2021, les travaux de prévention des risques doivent être réalisés dans le respect des prescriptions prévues par le Code de l’environnement, en termes de délais et de dépenses, applicables aux installations soumises à PPRT.

Précision. Les propriétaires peuvent également prétendre à une participation de l’industriel à l’origine du risque et des collectivités territoriales, à hauteur de 50 % chacun a minima dans la limite de 10 000 € par logement.

Un diagnostic préalable ? Pour mémoire, le diagnostic préalable aux travaux prescrits par un PPRT est un document, non obligatoire, réalisé par un professionnel du bâtiment ayant suivi une formation spécifique, et qui prescrit le type de travaux à réaliser en fonction des prescriptions imposées par le PPRT.

Attention : depuis l’imposition des revenus 2015, seul le propriétaire du logement dans lequel sont réalisées les dépenses peut bénéficier du crédit d’impôt, soit qu’il occupe personnellement l’habitation, soit qu’il la loue (ou qu’il s’engage à la louer) à titre d’habitation principale du locataire, pendant une durée de 5 ans.

…dans certains logements. Le crédit d’impôt ne s’applique qu’aux dépenses réalisées dans les logements, achevés avant l’approbation du PPRT, situés en France et affectés à l’habitation principale.

Dépenses de prévention des risques : quel avantage fiscal ?

Un crédit d’impôt. L’avantage fiscal résultant de la réalisation des dépenses de prévention des risques permet de bénéficier d’un crédit d’impôt imputable sur le montant de son impôt sur le revenu, après imputation des autres réductions et crédits d’impôt. Si le montant de votre impôt n’est pas suffisant pour absorber l’avantage fiscal, le surplus vous sera restitué d’office.

À noter. Le surplus de crédit d’impôt ne sera pas restitué si son montant est inférieur à 8 €.

Un taux. Le taux du crédit d’impôt est fixé à 40 % du montant des dépenses de travaux prescrits par un PPRT et, le cas échéant, des diagnostics préalables à ces travaux.

Une base d’imposition. Le taux de l’avantage fiscal s’applique au montant (main d’œuvre incluse) toutes taxes comprises des dépenses réalisées et effectivement supportées par le particulier. Par conséquent, les aides ou subventions perçues pour la réalisation des travaux ne doivent pas être prises en compte pour le calcul des dépenses ouvrant droit au crédit d’impôt.

À noter. Les travaux doivent toujours être effectués par une entreprise et donner lieu à l'établissement d'une facture.

Un plafond de dépenses. Les dépenses permettant de bénéficier du crédit d’impôt sont soumises à un plafonnement dont le montant dépend de la nature des travaux réalisés. Les dépenses éligibles sont retenues dans la limite d’un plafond unique forfaitaire de 20 000 € par logement et ce, quelle que soit la qualité du propriétaire du logement (occupant ou bailleur).

Exemple. En 2024, vous faites effectuer des travaux, conformément aux prescriptions du PPRT, pour un montant de 18 000 €. Le plafond de dépenses éligibles (20 000 €) n’ayant pas été atteint, si vous faites réaliser d’autres travaux prescrits par le PPRT en 2025 ou 2026, vous pourrez bénéficier d’un crédit d’impôt à hauteur de 2 000 € (20 000 € - 18 000 €).

Attention. Ce plafond s’apprécie sur une période de 5 années consécutives comprises entre le 1er janvier 2005 et le 31 décembre 2026.

À retenir

Jusqu’au 31 décembre 2026, si vous engagez des dépenses de travaux prescrits par un plan de prévention des risques technologiques (PPRT) et, le cas échéant, un diagnostic préalable à ces travaux, vous pouvez bénéficier, toutes conditions remplies, du crédit d’impôt pour prévention des risques.

- Article 200 quater A du Code général des impôts

- Article L 146-9 du Code de l’Action Sociale et des Familles

- BOFiP-Impôts-BOI-IR-RICI-290-10

- Loi de finances pour 2021 du 29 décembre 2020, n°2020-1721, article 117 (prorogation jusqu’en 2023 de l’avantage fiscal)

- Loi de finances pour 2024 du 29 décembre 2023, no 2023-1322 (article 17)

Pédicures-podologues : savoir réagir face aux maltraitances

Pédicures-podologues : repérer et agir en cas de maltraitances

Les pédicures-podologues exercent une activité paramédicale réglementée. À ce titre, ils sont encadrés par un ordre professionnel et doivent respecter un code de déontologie qui s’applique à tous les praticiens.

Ce code vient de connaître quelques modifications. Parmi celles-ci, l’une semble d’une particulière importance. Il s’agit d’une évolution des règles concernant la réaction que les praticiens doivent avoir lorsqu’ils supposent qu’un patient est victime de violences, de sévices, de privations, ou de mauvais traitements.

Là où le texte précédent indiquait que dans une telle situation le praticien devait, sous réserve de l’accord de l’intéressé, opérer un signalement auprès des autorités judiciaires, le nouveau texte étend la marge de manœuvre et d’appréciation du pédicure-podologue.

Il est désormais prévu qu’il est tenu d’agir par tout moyen pour protéger la potentielle victime. Et si dans la majeure partie des cas, il doit toujours obtenir l’aval de l’intéressée avant d’effectuer un signalement, il existe dorénavant des situations dans lesquelles il pourra s’en passer.

C’est notamment le cas lorsque la personne concernée est :

- un mineur ;

- une personne qui n’est pas en mesure de se protéger en raison de son âge ou de son incapacité physique ou psychique.

De la même façon, lorsque le pédicure-podologue se retrouve face à une situation qu’il estime relever de violences au sein du couple mettant en danger immédiat la vie de la victime, il doit s’efforcer d’obtenir l’accord de l’intéressée pour effectuer un signalement. Mais si cela est impossible, il pourra néanmoins effectuer un signalement auprès du procureur de la République en informant son patient de cette démarche.

Les lecteurs ont également consulté…

Influenceurs : la DGCCRF intensifie son action

Influence commerciale : trop d’anomalies constatées

La Direction générale de la concurrence, de la consommation et de la répression des fraudes (DGCCRF) enquête régulièrement auprès de professionnels afin de s’assurer qu’ils exercent leurs activités conformément aux réglementations en vigueur et ainsi, que les droits des consommateurs français sont bien respectés.

Après que l’activité d’influenceur ait fait les gros titres à plusieurs reprises et après que le Gouvernement ait décidé d’adopter un texte pour encadrer cette activité, la DGCCRF a décidé de partager le bilan de ses contrôles effectués auprès de ces nouveaux professionnels du numérique au cours des années 2022 et 2023.

La Direction s’est en effet rendue sur les réseaux sociaux pour étudier à la source les pratiques des influenceurs.

Sur plus de 300 contrôles effectués, la moitié révèlent des anomalies.

Le plus souvent, le problème vient de l’absence de transparence des influenceurs, qui n’informe pas leur public lorsque la promotion qu’ils font d’un produit fait l’objet d’une opération commerciale avec la marque.

Mais plusieurs cas révèlent également de la promotion et de la vente de produits illicites, comme des produits financiers, de la contrefaçon ou des produits médicaux.

Ces contrôles ont donné lieux à plusieurs avertissements et injonctions, mais également à des poursuites pénales dans plus de 10 % des cas.

La DGCCRF entend donc renforcer son action dans le secteur pour les années à venir.

Les lecteurs ont également consulté…

Résiliation judiciaire du contrat de travail : et si le salarié part en retraite ?

Quand un salarié part en retraite en plein procès…

Pour rappel, lorsqu’un salarié saisit le juge d’une demande de résiliation judiciaire de son contrat de travail, la relation de travail se poursuit jusqu’à ce que le juge se prononce.

Dans une récente affaire, un salarié demande la résiliation judiciaire de son contrat de travail. En cause : des manquements qu’il reproche à son employeur et qui rendent, selon lui, impossible la poursuite de la relation de travail.

Sauf qu’avant que la décision ne soit rendue, le salarié fait valoir volontairement ses droits à la retraite.

Ce qui arrange l’employeur, qui considère que du fait de ce départ à la retraite, l’action en justice engagée à son encontre n’a plus lieu d’être…

Ce que confirme le juge : lorsque le contrat de travail prend fin pendant une procédure de résiliation judiciaire, l’action en justice initialement engagée est alors privée d’objet.

Il n’a donc pas à se prononcer sur la demande de résiliation judiciaire du contrat puisque le salarié a fait valoir ses droits à la retraite en cours d’instance.

Pour finir, et même si cela n’est pas le cas dans cette affaire, retenez que dans ce type de situation, le salarié conserve la possibilité de demander à son employeur la réparation des préjudices dont il s’estime victime lorsque ces derniers sont avérés.

- Arrêt de la Cour de cassation, chambre sociale, du 27 mars 2024, no 22-22835 (N/P)

Les lecteurs ont également consulté…

Fausses plaques d’immatriculation : si vous êtes victime, comment réagir ?

Fausses plaques d’immatriculation = vraies conséquences pour les victimes

Si vous êtes victime d’une usurpation de plaque d’immatriculation, vous devez en premier lieu porter plainte.

Après cela, il vous faudra contester l'avis de contravention dans les 45 jours qui suivent sa réception.

La procédure de contestation peut se faire par lettre recommandée avec accusé de réception (LRAR), en y joignant une copie de l'attestation de dépôt de plainte, ou directement en ligne sur le site de l'Agence nationale de traitement automatisé des infractions (ANTAI).

Enfin, vous pouvez demander qu'une nouvelle immatriculation soit attribuée à votre véhicule via le site de l'Agence nationale des titres sécurisés (ANTS). Cette ré-immatriculation est en principe gratuite.

Notez que vous devrez tout de même vous acquitter de la somme de 2,76 €, au titre des frais d'acheminement du nouveau certificat d'immatriculation.

Les lecteurs ont également consulté…

Affichage environnemental : au tour des vêtements ?

Ecobalyse : un nouvel outil pour mesurer l’impact écologique d’un vêtement

Grâce à un outil de mesure de l’impact écologique dont le nom est « Ecobalyse », le secteur du vêtement va prochainement devoir se soumettre à certaines obligations en matière d’affichage environnemental.

L’objectif de cet affichage est de permettre aux consommateurs d'accéder de manière transparente aux impacts environnementaux de chaque vêtement, pour l’inciter à acheter ceux les plus respectueux de l’environnement.

Cet affichage environnemental va prendre en compte :

- les émissions de gaz à effet de serre ;

- les atteintes à la biodiversité ;

- la consommation d'eau et d'autres ressources naturelles ;

- la durabilité ;

- les effets des pollutions des milieux et des environnements.

Il sera déployé en magasin et en ligne au cours de l’automne 2024 et apparaîtra sur le support le plus adéquat : le produit lui-même, le rayonnage ou sur le site internet, grâce à un visuel spécifique.

Notez qu’à terme, l’affichage concernera d’autres secteurs (ameublement, cosmétique, etc.).

Les lecteurs ont également consulté…

Réduction d’impôt pour dons : sociétés = associations ?

Dons au profit des SCIC = réduction d’impôt ?

Les dons réalisés par un particulier au profit d’un organisme d’intérêt général peuvent, toutes conditions remplies, ouvrir droit à une réduction d’impôt sur le revenu (IR) dite « réduction d’impôt pour dons ».

Une question se pose alors : les sociétés coopératives d’intérêt collectif (SCIC) peuvent-elles être considérées comme un « organisme d’intérêt général » ?

Pour rappel, les SCIC ont pour objet la fourniture de biens et de services d’intérêt collectif qui présentent un caractère d’utilité sociale. Dans ce cadre, elles peuvent avoir une activité lucrative ou non lucrative.

Un député demande donc au Gouvernement si les SCIC dont l’activité n’est pas lucrative peuvent être considérées comme un « organisme d’intérêt général » éligible à la réduction d’impôt pour dons.

Les SCIC étant à mi-chemin entre la société et l’association, il demande, en outre, si l’absence de lucrativité pourrait être recherchée par application d’un raisonnement en 3 étapes, à l’instar de celui existant pour les associations, qui consiste :

- à s’interroger sur la gestion intéressée ou non de la SCIC ;

- si la réponse est négative, à regarder si la SCIC est en concurrence avec des entreprises du secteur marchand ;

- et si la réponse est positive, à vérifier si la SCIC exerce dans des conditions similaires à celles des entreprises.

Interrogé, le Gouvernement rappelle que les SCIC sont des sociétés anonymes (SA), des sociétés par actions simplifiée (SAS) ou encore des sociétés à responsabilité limitée (SARL) à capital variable qui, selon la loi fiscale, ont un caractère lucratif en raison de leur forme juridique, quelle que soit la nature de leurs activités.

En conclusion : non, les dons et versements au profit des SCIC ne sont pas éligibles à la réduction d’impôt pour dons puisque ces sociétés présentent un caractère lucratif à raison de leur forme juridique.

- Réponse ministérielle Studer, Assemblée nationale, du 9 avril 2024, no 8011 : « Ouverture du bénéfice des dons et du mécénat faits aux SCIC »

Les lecteurs ont également consulté…

Arrêts de travail prescrits en téléconsultation : 3 jours, pas plus ?

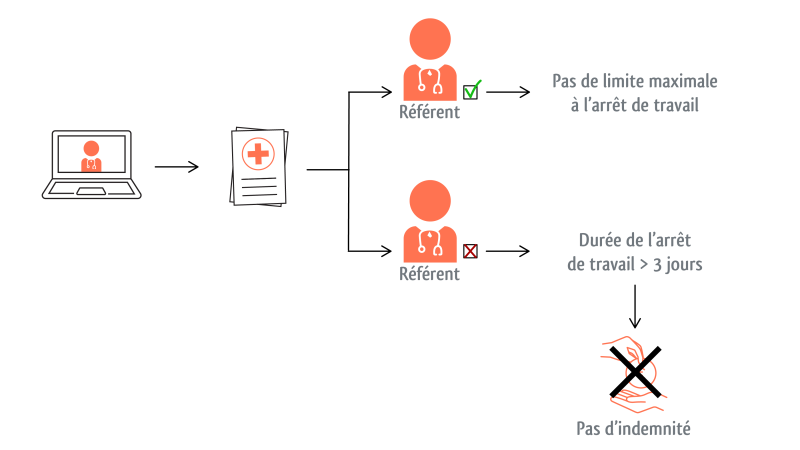

Téléconsultation : un arrêt de travail de 3 jours au maximum…

Depuis le 27 février 2024, la durée maximale d’un arrêt de travail prescrit lors d’une téléconsultation est de 3 jours.

Mais attention : cette limite ne s’applique que lorsque le professionnel de santé prescripteur n’est ni le médecin traitant du patient ni sa sage-femme référente (dans le cadre d’une grossesse) !

Dans tous les cas, lorsque l’arrêt de travail est prescrit à distance le médecin doit préciser, directement sur l’avis d’arrêt de travail en ligne, qu’il s’agit d’une prescription en téléconsultation.

Que se passe-t-il si l’arrêt prescrit par un professionnel de santé non référent dépasse cette limite de 3 jours ?

Une question à laquelle l’Assurance maladie a pris le temps de répondre : dans cette hypothèse, la durée dépassant le plafond des 3 jours ne sera pas indemnisée.

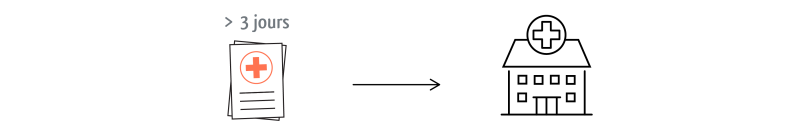

Par conséquent, si le patient a besoin d’un arrêt de travail de plus de 3 jours, il devra se rendre à un examen physique en présentiel.

… mais des exceptions sont possibles

Si la téléconsultation et la prescription de l’arrêt de travail sont réalisées par le médecin traitant ou la sage-femme référente, la limite de 3 jours ne s’applique pas.

Le suivi régulier des patients permet en effet au professionnel de santé référent de savoir si le patient doit être arrêté plus longtemps.

Et en cas de prolongation ?

En cas de prolongation d’un arrêt de travail prescrit en téléconsultation, la limite des 3 jours s’applique également, sauf si le patient peut prouver son impossibilité à se rendre à une consultation en cabinet.