La prévoyance d’entreprise : garanties et avantages pour les salariés

Quels sont les avantages d’un contrat de prévoyance pour les salariés ?

La prévoyance d’entreprise avec Harmonie Mutuelle est un contrat d’assurance qui permet d’assurer le maintien du revenu aux salariés en cas d’arrêt de travail, d’invalidité ou d’incapacité. La fonctionnalité de cette couverture complémentaire est similaire à celle de l’assurance santé collective.

Un contrat de prévoyance peut couvrir les risques qui entraînent une interruption des activités professionnelles, comme le décès, la dépendance, etc. Il englobe également les frais médicaux associés à une hospitalisation, une analyse ou une consultation. Ce dispositif complète donc le régime obligatoire pour présenter une meilleure garantie à l’assuré. De plus, il compense la perte des montants en assurant une sécurité supplémentaire aux salariés.

L’Harmonie Mutuelle est une mutuelle santé qui offre une multitude de couvertures et de services à ses adhérents, basés sur l’entraide et la solidarité. Elle propose des solutions d’épargne, de prévoyance, de retraite, de prévention et d’IARD (Incendie, Accidents et Risques Divers). Elle s’adapte aux besoins des professionnels, des particuliers, des entreprises et des collectivités.

Quelles sont les garanties de la prévoyance ?

Comme nous l’avons vu précédemment, le contrat de prévoyance englobe 3 risques principaux, notamment le décès, l’invalidité et l’incapacité.

L’assurance décès

La prévoyance d’entreprise prévoit le paiement d’un montant aux bénéficiaires désignés dans le contrat. Cette prestation implique le revenu versé au conjoint, la rente éducation pour couvrir les frais de scolarité des élèves de l’assuré et l’assurance obsèques pour payer les funérailles.

En cas d’invalidité

Il s’agit d’une protection sociale qui permet de verser une rente à l’assuré à cause d’un accident ou d’une maladie. Il existe 3 catégories de personnes invalides, notamment l’invalidité partielle, totale et absolue.

L’invalidité partielle signifie que l’individu est en mesure de travailler à temps réduit. La deuxième catégorie indique que la personne est incapable d’exercer les activités professionnelles. Concernant la perte totale et irréversible d'autonomie, l’assuré ne peut pas continuer sa mission et nécessite l’assistance d’une tierce dans sa vie quotidienne.

En cas d’incapacité

Un individu en arrêt de travail légal subit une perte significative de revenus. Le service public de l’état lui paye une allocation journalière qui permet de couvrir la moitié des rémunérations. Il faut savoir que votre situation dépend de votre activité professionnelle. Par exemple, en tant que salarié, l’employeur peut maintenir son salaire dans une durée limitée. Si vous êtes indépendant ou en profession libérale, les indemnités versées par la Sécurité sociale peuvent être insuffisantes pour conserver votre niveau de vie.

En cas d’incapacité, une assurance prévoyance permet de compléter la rémunération de base en versant une rente ou un capital. Des allocations complémentaires sont attribuées tant que l’assuré est incapable de reprendre ses activités professionnelles.

Taxe d’habitation sur les résidences secondaires : quel avenir pour les établissements scolaires privés ?

THRS des établissements scolaires privés = Dégrèvement pour 2023

Une députée interpelle le Gouvernement sur la situation des établissements scolaires privés au regard de la taxe d’habitation sur les résidences secondaires (THRS).

Si l’administration fiscale considérait, selon une jurisprudence ancienne, que ces établissements étaient totalement exonérés de THRS, elle revient progressivement sur sa position depuis plusieurs mois.

Dans ce cadre, certains établissements scolaires privés ont reçu pour la 1ère fois, fin 2023, des avis d’imposition au titre de la THRS dont ils étaient jusqu’alors exonérés, alors que d’autres ont continué à bénéficier de l’exonération.

Une situation inégale sur l’ensemble du territoire souligne la députée qui interroge alors le Gouvernement sur la possibilité d’exonérer, à l’avenir, l’ensemble des établissements scolaires privés de THRS tel qu’il l’avait promis.

La position du Gouvernement est claire : les établissements scolaires privés sont soumis à la THRS au titre des locaux meublés qu’ils occupent. Toutefois, ils échappent à cette taxe s’agissant des locaux destinés au logement des élèves (dortoirs, installations sanitaires, réfectoires, salles de cantine, salles de classe).

En revanche, les salles des professeurs et les locaux affectés à l’administration de ces établissements sont soumis à la THRS.

Il a été constaté, suite à la réforme de la taxe d’habitation, que les déclarations d’occupation des établissements scolaires n’ont pas toujours permis d’identifier clairement les surfaces imposables à la THRS de celles qui sont exonérées, ce qui a conduit aux inégalités décrites par la députée.

Conscient de ces difficultés opérationnelles, le Gouvernement a demandé à l’administration fiscale de procéder au dégrèvement de l’ensemble des établissements d’enseignement privés au titre de la THRS de l’année 2023.

Notez que le Gouvernement souligne que des travaux vont être entrepris dans les prochains mois pour clarifier le droit applicable sur ce sujet.

Les lecteurs ont également consulté…

Production de sapins : c’est déjà Noël ?

Produire des sapins de Noël, ça ne s’improvise pas !

Qu’est-ce qu’une production de sapins de Noël ? C’est une culture d’une ou plusieurs essences forestières qui répond nécessairement à certains critères, enrichis par un nouveau décret.

Jusqu’à présent, la densité de plantation devait être comprise entre 6 000 et 10 000 plants / hectare. Dorénavant, la densité de la zone plantée doit être :

- comprise entre 5 000 et 10 000 plants / hectare la 1re année ;

- au maximum de 1 200 sapins / hectare à partir de la 10e année de culture.

De plus, les parcelles de sapins de Noël doivent à présent faire l'objet d'un entretien régulier en montrant un état de culture suivi.

Les autres conditions sont également adaptées :

- la hauteur maximale des sapins ne peut excéder 15 mètres, contre 3 mètres auparavant ;

- la durée maximale d'occupation du sol ne peut excéder 25 ans, contre 10 ans auparavant.

Notez que les distances de plantations au fond voisin sont toujours fixées par arrêté préfectoral ou, à défaut, par les usages locaux.

Enfin, la liste des essences forestières utilisées pour les sapins de Noël a été enrichies. Pour la consulter, cliquez ici.

Les lecteurs ont également consulté…

Produits alimentaires : plus d’informations sur les origines

Origine alimentaire : un nouveau logo

Les consommateurs deviennent de plus en plus exigeants au regard des produits qu’ils achètent. C’est pourquoi la transparence devient de mise sur plusieurs caractéristiques des produits, telles que leur origine, leur valeur nutritionnelle, leur méthode de fabrication, etc.

Dans l’optique d’améliorer cette dynamique, un nouveau dispositif va être mis en place afin que les consommateurs puissent être mieux informés au sujet des produits transformés qu’ils peuvent trouver en rayon dans les magasins.

Ce dispositif, appelé Origin ’Info, se matérialise par un logo à apposer sur l’emballage des produits qui a pour vocation d’informer sur la provenance des matières premières agricoles qui rentrent dans la composition du produit.

Ce logo pourra revêtir 3 formes différentes :

- la première qui liste les principales matières agricoles et donne leur origine ;

- la deuxième qui indique en plus le lieu de transformation du produit ;

- la troisième dans laquelle un graphique informe sur la part de chaque pays dans la composition du produit.

Les premiers logos devraient apparaitre sur les emballages au cours de l’été 2024.

Il est important de noter que ce dispositif n’est pas obligatoire et relève donc du volontariat des professionnels du secteur.

Les lecteurs ont également consulté…

Le « Pass’Sport » reste en jeu

Pass’Sport : « se queda ! »

Pour rappel, le dispositif « Pass’Sport » a été créé en 2021 pour inciter les jeunes à s’inscrire dans des associations sportives.

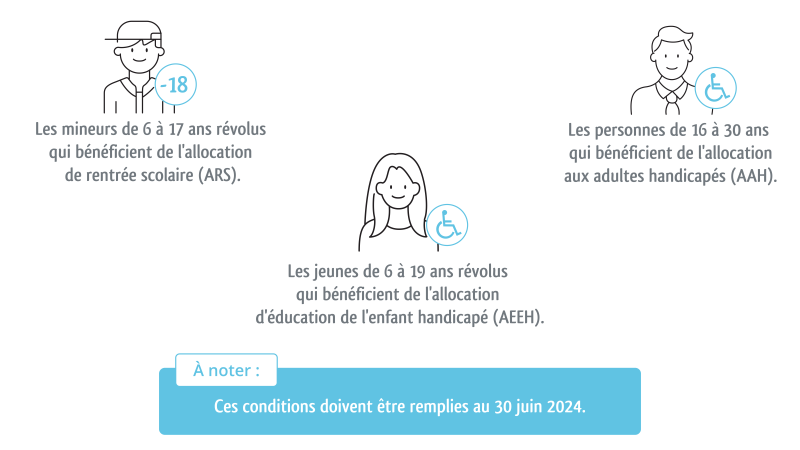

Reconduit depuis chaque année, ce sera encore le cas pour la saison 2024/2025. Il prend la forme d’une réduction de 50 € sur les frais d’adhésion ou de licence pour la saison 2024/2025. Peuvent bénéficier de cette aide :

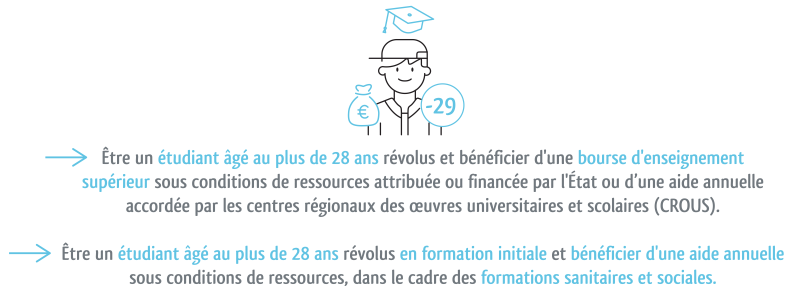

Peuvent également bénéficier du « Pass'Sport » les personnes remplissant l'une des conditions suivantes, au plus tard le 15 octobre 2024 :

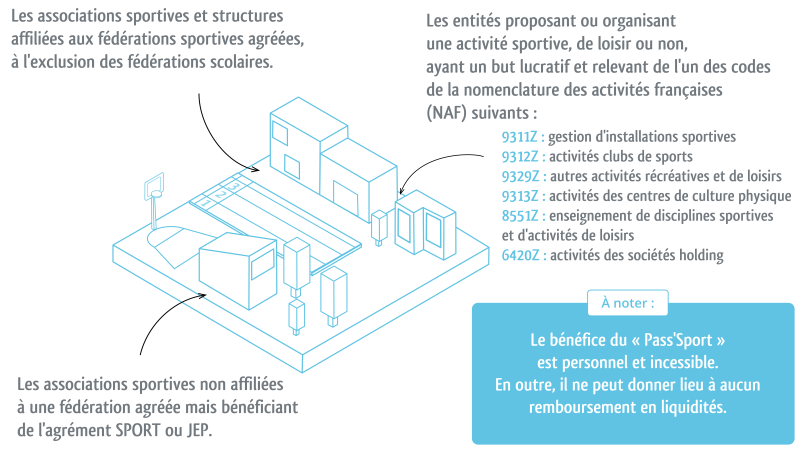

Pour bénéficier de cette aide, il faut également s’inscrire dans l’une des structures éligibles que sont :

Pour plus d’informations, rendez-vous sur le site pass.sports.gouv.fr.

Les lecteurs ont également consulté…

Jeux olympiques : une plateforme pour faciliter les déplacements professionnels

JOPTIMIZ : une plateforme pour circuler facilement durant les JO de Paris 2024

Pour rappel, afin de protéger les sites de compétition et de garantir le bon déroulé des compétitions durant les JO de Paris 2024, des périmètres de sécurité vont être mis en place, à savoir :

- un périmètre bleu : circulation motorisée réglementée (justificatif libre) ;

- un périmètre rouge : interdiction de la circulation routière motorisée, sauf dérogations spécifiques ;

- un périmètre noir : accès limité aux riverains (ponctuellement concernés), véhicules et personnes accréditées par l'organisation ou en possession de billets pour assister aux épreuves ;

- un périmètre gris : accès limité aux véhicules et aux personnes accréditées par l'organisation ou en possession de billets pour assister aux épreuves.

Notez que les périmètres bleu et rouge seront activés simultanément les jours de compétition sur les sites concernés 2h30 avant le début de la première épreuve. Ils seront levés une heure après la fin de la dernière épreuve.

Pour faciliter les déplacements professionnels durant cette période, la plateforme JOPTIMIZ a vu le jour. Elle comporte 4 outils, à savoir :

- CirQliz : dédié aux professionnels souhaitant se rendre dans une zone bleue, elle génère un QR code valable pendant la durée des JO et simplifie le contrôle pour les forces de l'ordre ; elle doit également permettre aux entreprises de décaler leurs livraisons en cas de forte affluence dans la zone concernée ;

- Visualiz : c’est une carte interactive qui indique notamment les zones rouges et bleues, les aires de livraison, les hôpitaux et centres de santé, etc.

- Itinériz : il prend en compte les restrictions de circulation et calcule en temps réel le meilleur itinéraire ;

- Numériz : c’est un disque de stationnement permettant aux conducteurs de véhicules d'entreprise de signaler leur stationnement et d’afficher les places de livraison disponibles dans un secteur donné.

Les lecteurs ont également consulté…

Acide hyaluronique : fin de l’accès libre

Le contrôle est redonné aux médecins et chirurgiens-dentistes

Les injections de produits à base d’acide hyaluronique se sont popularisées pour des soins à finalité esthétique. Avec cette popularisation, de plus en plus de personnes, professionnels ou non, se sont mises à proposer ce genre de soins.

Mais ces personnes ne sont pas nécessairement autorisées ou formées à réaliser ce genre de gestes. Ce réseau de soin parallèle a par conséquent entrainé une augmentation significative du nombre de complications liées à ces produits.

Parmi les causes de cette situation, on peut citer le fait que ces produits puissent être achetés librement en pharmacie.

C’est pourquoi le Gouvernement a pris la décision de limiter leur acquisition.

À partir du 30 juin 2024, il ne sera plus possible d’acheter librement des produits à base d’acide hyaluronique injectable.

Il faudra détenir une prescription délivrée par un médecin pour pouvoir acheter un produit à base d’acide hyaluronique, que son usage soit médical ou esthétique.

Lorsque l’usage en est purement médical, il sera possible d’obtenir une prescription par un chirurgien-dentiste.

Les lecteurs ont également consulté…

Réduction d’impôt pour les résidents d’EHPAD : vers un crédit d’impôt ?

Oui à la réduction d’impôt : non au crédit d’impôt

Afin d'aider financièrement les personnes dépendantes, il existe une réduction d'impôt au titre des dépenses d'accueil dans les établissements pour personnes dépendantes tels que les EHPAD.

Ces personnes bénéficient, toutes conditions remplies, d’une réduction d’impôt correspondant à 25 % du montant des dépenses supportées au titre de la dépendance et de l'hébergement, dans la limite de 10 000 €.

Ce qui interpelle une députée : parce qu’il s’agit d’une réduction d’impôt, par définition, seuls en bénéficient les résidents effectivement imposables à l’impôt sur le revenu. Une situation qui fait naître une inégalité de traitement vis à vis des résidents ne payant pas d’impôt sur le revenu.

D’où l’idée, soumise par la députée, de transformer cette réduction d’impôt en crédit d’impôt.

Une proposition refusée par le Gouvernement. Pourquoi ? Parce que les personnes vivants en EHPAD bénéficient de tout un arsenal d’autres aides telles que :

- l'allocation personnalisée d'autonomie (APA) ;

- l'allocation de solidarité aux personnes âgées (ASPA) ;

- l'aide sociale à l'hébergement (ASH).

Par ailleurs, d’autres mesures fiscales telles que la carte « mobilité inclusion » avec la mention « invalidité » permettent de bénéficier d’une demi-part supplémentaire de quotient familial.

De plus, si les enfants de la personne habitant en EHPAD lui apportent une aide financière, la fraction de cette aide correspondant aux frais d'hébergement n'est pas imposable au nom du bénéficiaire, à condition :

- que ces frais soient réglés directement à l'établissement ;

- que la personne hébergée ne dispose que de faibles ressources.

Les lecteurs ont également consulté…

Espace numérique : un web de plus en plus sécurisé ?

Panorama des mesures de la loi SREN

Selon le rapport ayant servi à élaborer la loi visant à sécuriser et à réguler l'espace numérique, dite « Loi SREN », les professionnels comme les particuliers ont parfois le sentiment d’évoluer dans un « Far West » lorsqu’ils sont dans l’espace numérique.

Toujours d’après ce rapport, 50 % des arnaques ont lieu en ligne, 50 % des jeunes ont déjà été harcelés en ligne et 80 % des enfants ont été exposés à la pornographie en ligne, sans compter les injures misogynes, racistes, homophobes, antisémites, islamophobes qui envahissent les réseaux sociaux.

C’est avec cet état des lieux en tête que la loi SREN a été votée fin mai 2024, comportant les mesures suivantes.

- Vérification de l’âge des utilisateurs

Tout d’abord, l’Autorité de régulation de la communication audiovisuelle et numérique (Arcom) va établir un référentiel fixant les exigences techniques minimum que devront respecter les systèmes de vérification d’âge des sites pornographiques.

Ce référentiel verra le jour d'ici fin juillet 2024 et les sites pornographiques auront alors 3 mois pour s’y conformer. Aucun contenu pornographique ne pourra être affiché sur l'écran du site internet, tant que le contrôle de l'âge de l'utilisateur n’est pas vérifié.

En cas de non-respect de la réglementation, l’Arcom pourra prononcer une amende ne pouvant pas excéder 150 000 € ou 2 % du chiffre d’affaires mondial hors taxes. Elle pourra aussi ordonner le blocage des sites et leur déférencement des moteurs de recherche sous 48 heures.

Ensuite, l’Arcom va pouvoir demander aux gestionnaires des boutiques d’applications logicielles d’empêcher le téléchargement des applications logicielles ne respectant pas les obligations de vérification d’âge.

- Contenus violents

Le défaut d’exécution d’une demande de retrait de contenu pédopornographique par un hébergeur est désormais pénalement sanctionné.

Les producteurs de vidéos pornographiques vont devoir afficher un message d’avertissement avant et pendant la diffusion de contenus comportant la simulation d’un viol ou d'un inceste.

Les personnes ayant tourné des vidéos pornographiques vont pouvoir obtenir leur retrait sur internet, lorsque ces vidéos sont diffusées en violation de leur contrat.

La plateforme Pharos va pouvoir, à titre expérimental, ordonner le retrait sous 24 heures ou le blocage ou le déréférencement sans délai des images d'actes de torture ou de barbarie.

- Arnaque en ligne

Il est créé un dispositif administratif de filtrage « anti-arnaque » des sites internet à destination du grand public pour le vol de données personnelles ou financières.

Lorsqu’un chantage au moyen d'images ou de vidéos à caractère sexuel et en vue d'obtenir des images ou des vidéos à caractère sexuel est exercé par un service de communication au public en ligne, il peut être sanctionné par 7 ans de prison et 100 000 € d’amende.

- Prévention et sanction

La publication d’un « deepfake » est désormais passible d’un an d’emprisonnement et de 45 000 € d’amende. Lorsqu’elle est à caractère sexuel, la sanction est 2 ans de prison et 60 000 € d’amende.

La possibilité de prononcer une peine complémentaire de suspension du compte utilisateur à un service de plateforme en ligne est étendue lorsqu’une infraction a été commise en utilisant ledit service.

Une nouvelle peine de stage est créée, dédiée à la sensibilisation au respect des personnes dans l’espace numérique.

- Protection et sensibilisation

Il est créé une réserve citoyenne du numérique chargée de contribuer à la sensibilisation aux usages civiques des services et espaces numériques. Elle va aussi participer à la lutte contre la diffusion des contenus de haine ou de violence sur internet.

Pour réduire la dépendance des entreprises aux fournisseurs de Cloud, les mesures suivantes sont prises : encadrement des frais de transfert de données et de migration, plafonnement à un an des crédits Cloud (avoirs commerciaux), obligation pour les services Cloud d'être interopérables, etc.

Les hébergeurs qui fournissent des prestations de conservation de données de santé à caractère personnel vont être soumis à d’avantages d’exigences pour être conformes au RGPD. En effet, ils devront être certifiés par le référentiel SecNumCloud.

Les fournisseurs de services Cloud et leurs intermédiaires sont soumis à des obligations de publicité et de transparence concernant le niveau de sécurité des données qu’ils hébergent.

- Jeux en ligne

Les jeux à objet numérique monétisable (Jonum), actuellement en plein développement dans le cadre du Web 3, vont faire l’objet d’un encadrement expérimental pendant 3 ans. Les sociétés les proposant au public devront notamment le déclarer préalablement à l'Autorité nationale des jeux.

Les lecteurs ont également consulté…

Fiscalité et dispositif anti-abus : qui se cache derrière l’écran ?

Dispositif anti-abus = à la recherche du véritable prestataire…

Dans certains milieux professionnels, il est fréquent qu’une personne domiciliée en France ne perçoive pas directement sa rémunération, cette dernière étant versée à une structure étrangère chargée de fournir les services de cette personne et de lui reverser une partie de sa rémunération.

Le problème de ce type de montage est qu’il permet de faire échapper à l’impôt français des sommes qui, normalement, auraient dû être taxées en France.

C’est pourquoi il existe un dispositif anti-abus qui permet, toutes conditions remplies, de taxer à l’impôt sur le revenu (IR) français les sommes versées à des personnes ou sociétés domiciliées ou établies à l’étranger, dès lors que les services rémunérés ont été exécutés en France ou par une ou plusieurs personnes domiciliées en France.

En application de ce dispositif, la personne domiciliée en France, auteure de la prestation de services, est réputée avoir perçu elle-même les bénéfices ou revenus retirés de cette prestation et, par conséquent, est imposée au titre de ces derniers si :

- elle contrôle directement ou indirectement la personne qui perçoit la rémunération des services ;

- ou, lorsqu'elle n'établit pas que cette personne exerce, de manière prépondérante, une activité industrielle ou commerciale, autre que la prestation de services ;

- ou, en tout état de cause, lorsque la personne qui perçoit la rémunération des services est domiciliée ou établie dans un État étranger ou un territoire situé hors de France où elle est soumise à un régime fiscal privilégié.

Dans une affaire récente, un particulier va être confronté à ce dispositif anti-abus : domicilié en France, il créé une société en Irlande dont il devient associé majoritaire. Cette société conclut un contrat de prestation de service avec une société française.

Dans le cadre de ce contrat, le particulier intervient auprès de la société française pour effectuer des prestations informatiques.

En contrepartie, la société française verse des rémunérations à la société irlandaises au titre des prestations informatiques.

Une situation qui attire l’attention de l’administration : le particulier, domicilié en France, ne perçoit pas directement sa rémunération, cette dernière étant versée à la société irlandaise chargée de fournir les services de cette personne et de lui reverser une partie de sa rémunération.

Partant de ce constat, la mesure anti-abus doit s’appliquer ici, estime l’administration qui taxe personnellement le particulier au titre de son activité de prestations informatiques dans la catégorie des bénéfices non commerciaux.

« À tort ! », conteste le particulier qui rappelle qu’il effectue ces prestations pour le compte de la société irlandaise. Par ailleurs, cette dernière a eu recours à d’autres prestataires en tant que sous-traitants. Et pour preuve, il fournit une attestation d’un chef de projet d’une autre société indiquant les missions qui lui ont été confiées, démontrant que le travail ne pouvait pas être effectué par le seul particulier.

« Insuffisant ! », estime l’administration : la société irlandaise n’est qu’une société « écran » qui n’intervient pas dans la fourniture des prestations informatiques lesquelles sont uniquement exécutées par le particulier, preuves à l’appui :

- la société française et la société irlandaise ont conclu un contrat de prestations de service signé par l’associé fondateur ;

- les comptes rendus d’activité font figurer son nom et mentionnent son nombre d’heures et de jours travaillés auprès de la société française ;

- la société irlandaise se trouve dans un pays à fiscalité privilégiée.

Autant d’indices qui attestent que les prestations litigieuses rémunérées par la société française correspondent à un service rendu par le particulier et que les recettes doivent donc être imposées entre ses mains.

Ce que confirme le juge qui maintient le redressement : si rien ne prouve que la société irlandaise intervient dans la fourniture des prestations de services litigieuses, à l’inverse, tout prouve que le particulier est le véritable prestataire qui doit donc être taxé personnellement en France.