Fiscalité et dispositif anti-abus : qui se cache derrière l’écran ?

Dispositif anti-abus = à la recherche du véritable prestataire…

Dans certains milieux professionnels, il est fréquent qu’une personne domiciliée en France ne perçoive pas directement sa rémunération, cette dernière étant versée à une structure étrangère chargée de fournir les services de cette personne et de lui reverser une partie de sa rémunération.

Le problème de ce type de montage est qu’il permet de faire échapper à l’impôt français des sommes qui, normalement, auraient dû être taxées en France.

C’est pourquoi il existe un dispositif anti-abus qui permet, toutes conditions remplies, de taxer à l’impôt sur le revenu (IR) français les sommes versées à des personnes ou sociétés domiciliées ou établies à l’étranger, dès lors que les services rémunérés ont été exécutés en France ou par une ou plusieurs personnes domiciliées en France.

En application de ce dispositif, la personne domiciliée en France, auteure de la prestation de services, est réputée avoir perçu elle-même les bénéfices ou revenus retirés de cette prestation et, par conséquent, est imposée au titre de ces derniers si :

- elle contrôle directement ou indirectement la personne qui perçoit la rémunération des services ;

- ou, lorsqu'elle n'établit pas que cette personne exerce, de manière prépondérante, une activité industrielle ou commerciale, autre que la prestation de services ;

- ou, en tout état de cause, lorsque la personne qui perçoit la rémunération des services est domiciliée ou établie dans un État étranger ou un territoire situé hors de France où elle est soumise à un régime fiscal privilégié.

Dans une affaire récente, un particulier va être confronté à ce dispositif anti-abus : domicilié en France, il créé une société en Irlande dont il devient associé majoritaire. Cette société conclut un contrat de prestation de service avec une société française.

Dans le cadre de ce contrat, le particulier intervient auprès de la société française pour effectuer des prestations informatiques.

En contrepartie, la société française verse des rémunérations à la société irlandaises au titre des prestations informatiques.

Une situation qui attire l’attention de l’administration : le particulier, domicilié en France, ne perçoit pas directement sa rémunération, cette dernière étant versée à la société irlandaise chargée de fournir les services de cette personne et de lui reverser une partie de sa rémunération.

Partant de ce constat, la mesure anti-abus doit s’appliquer ici, estime l’administration qui taxe personnellement le particulier au titre de son activité de prestations informatiques dans la catégorie des bénéfices non commerciaux.

« À tort ! », conteste le particulier qui rappelle qu’il effectue ces prestations pour le compte de la société irlandaise. Par ailleurs, cette dernière a eu recours à d’autres prestataires en tant que sous-traitants. Et pour preuve, il fournit une attestation d’un chef de projet d’une autre société indiquant les missions qui lui ont été confiées, démontrant que le travail ne pouvait pas être effectué par le seul particulier.

« Insuffisant ! », estime l’administration : la société irlandaise n’est qu’une société « écran » qui n’intervient pas dans la fourniture des prestations informatiques lesquelles sont uniquement exécutées par le particulier, preuves à l’appui :

- la société française et la société irlandaise ont conclu un contrat de prestations de service signé par l’associé fondateur ;

- les comptes rendus d’activité font figurer son nom et mentionnent son nombre d’heures et de jours travaillés auprès de la société française ;

- la société irlandaise se trouve dans un pays à fiscalité privilégiée.

Autant d’indices qui attestent que les prestations litigieuses rémunérées par la société française correspondent à un service rendu par le particulier et que les recettes doivent donc être imposées entre ses mains.

Ce que confirme le juge qui maintient le redressement : si rien ne prouve que la société irlandaise intervient dans la fourniture des prestations de services litigieuses, à l’inverse, tout prouve que le particulier est le véritable prestataire qui doit donc être taxé personnellement en France.

Les lecteurs ont également consulté…

Jeunes entreprises de croissance : les critères économiques sont disponibles !

JEC : qu’est-ce que la performance économique ?

Pour mémoire, la loi de finances de 2024 a créé une nouvelle déclinaison de la jeune entreprise innovante (JEI) : la jeune entreprise de croissance (JEC).

Ce mécanisme permet aux entreprises éligibles de bénéficier d’exonérations sociales et d’impôts locaux pendant plusieurs années.

Une JEC est une entreprise réalisant des dépenses de recherche, bien que moins importantes qu’une JEI « classique » (montant représentant entre 5 et 15 % de ses charges fiscalement déductibles contre minimum 15 % pour une JEI), mais qui est dite à fort potentiel de croissance en raison de certains critères.

Encore fallait-il avoir ces critères d’éligibilité de croissance !

C’est chose faite grâce à un décret applicable depuis le 1er juin 2024. Une entreprise est une JEC si, outre les autres conditions, elle justifie que :

- son effectif, calculé selon les modalités du Code du travail, a augmenté d'au moins 100 % et d'au moins 10 salariés en équivalents temps plein, par rapport à celui constaté à la clôture de l'antépénultième exercice (c’est-à-dire l’exercice N-2) ;

- le montant de ses dépenses de recherche au cours de cet exercice n'a pas diminué par rapport à celui de l'exercice précédent.

Notez que, pour l’application de ces conditions, l'exercice est ramené ou porté, le cas échéant, à 12 mois.

Les lecteurs ont également consulté…

Commissaires de justice : actualisation de l’indemnité pour frais de déplacement

Frais de déplacement des commissaires de justice : déclarations, délais, contrôles…

Pour le remboursement de leurs frais de déplacement, les commissaires de justice (nouvelle profession regroupant les huissiers et les commissaires-priseurs) bénéficient d’une indemnité qui peut être forfaitaire ou au coût réel engagé sur la base des frais kilométriques.

Un nouveau texte vient préciser les modalités de calcul à prendre en compte pour établir le montant de l’indemnité.

Afin de bénéficier de cette indemnité, les commissaires de justice doivent fournir au service de compensation des frais de déplacement de la chambre nationale des bordereaux récapitulant les actes signifiés et les procès-verbaux dressés.

Les bordereaux doivent être envoyés au plus tard :

- le 10 avril pour le 1er trimestre ;

- le 10 juillet pour le 2e trimestre ;

- le 10 octobre pour le 3e trimestre ;

- le 10 janvier pour le 4e trimestre.

Lorsque les commissaires de justice s’avèrent être débiteurs à l’égard du service de compensation, les sommes dues sont réglées au service avant :

- le 10 juillet pour le 1er trimestre ;

- le 10 octobre pour le 2e trimestre ;

- le 10 janvier pour le 3e trimestre ;

- le 10 avril pour le 4e trimestre.

À l’inverse, si c’est le service de compensation qui est débiteur à l’égard d’un commissaire de justice, il doit lui verser les sommes dues dans le mois suivant la déclaration.

Le nouveau texte vient également fixer les conditions dans lesquelles le service de compensation peut procéder à des contrôles auprès des commissaires de justice pour vérifier la bonne tenue des déclarations.

Ces nouvelles règles sont entrées en vigueur depuis le 1er juin 2024.

Les lecteurs ont également consulté…

Actions gratuites : quelle prise en compte dans les indemnités de départ ?

Départ du salarié : les actions gratuites doivent-elles être intégrées au salaire de référence ?

Un salarié, ayant adhéré à un plan de cessation anticipée d’activité, conteste les indemnités de départ qu’il a touchées au moment de la rupture de son contrat de travail.

Plus précisément, il conteste le calcul du salaire de référence servant de base de calcul à ces indemnités, en ce qu’il n’intègre pas certaines actions gratuites dont il a bénéficié dans le cadre d’un plan d’actionnariat mis en place par son employeur.

Pour le salarié, ces actions font partie intégrante de son salaire puisqu’elles sont soumises à cotisations sociales et sont attribuées en contrepartie de l’exécution de son contrat.

Pour l’employeur, au contraire, ces éléments ne font pas partie intégrante du salaire parce que, certes acquises par le salarié, elles sont valorisées ultérieurement en fonction du seul cours de la Bourse.

« Tout à fait ! » tranche le juge en faveur de l’employeur : les actions gratuites ne doivent pas être intégrées au salaire de référence permettant de déterminer les indemnités de rupture du contrat en ce qu’elles n’ont pas la nature de salaire.

Plus précisément, le juge rappelle que le fait qu’un élément de salaire soit soumis à cotisations ne suffit pas pour admettre qu’il est inclus dans l’assiette de calcul de l’indemnité de rupture du contrat de travail.

Les lecteurs ont également consulté…

Exercice injustifié du droit de retrait = retenue sur salaire ?

Droit de retrait : pas de justification, pas de salaire ?

Le droit de retrait désigne le fait pour un salarié de se retirer d’une situation de travail dont il a un motif raisonnable de penser qu’elle présente un danger grave et imminent pour sa vie ou sa santé.

Et, lorsque les conditions du droit de retrait sont réunies, l’employeur ne peut pas opérer de retenue sur salaire en réaction aux journées non travaillées.

Ici, le personnel navigant commercial d’une compagnie aérienne exerce son droit de retrait.

Mais, parce que les conditions de l’exercice normal du droit de retrait ne sont pas réunies, l’employeur décide de procéder à des retenues sur salaire, proportionnelles aux journées non travaillées.

2 organisations syndicales saisissent le juge : selon elles, l’exercice, même injustifié, du droit de retrait ne peut pas donner lieu à une retenue sur salaire tant que l’employeur n’a pas saisi le juge.

En effet, selon cette organisation, seul le juge peut juger du bienfondé (ou non) de l’exercice du droit de retrait. L’employeur doit donc d’abord saisir le juge avant d’opérer une quelconque retenue sur salaire.

Mais l’employeur réfute cet argument : l’exercice du droit de retrait étant illégitime ; il est donc en droit de procéder à des retenues sur salaire proportionnelles aux heures de travail non réalisées.

« Tout à fait ! » pour le juge qui valide la position de l’employeur.

Lorsque les conditions de l’exercice du droit de retrait ne sont pas réunies, le salarié s’expose à une retenue sur salaire, sans que l’employeur soit obligé de saisir préalablement le juge du bienfondé de l’exercice de ce droit par le salarié.

Les lecteurs ont également consulté…

Navire autonome : un cadre juridique précisé

Navires autonomes : une utilisation encadrée

Définition

Le navire autonome est défini comme « un navire opéré (autrement dit piloté) à distance ou par ses propres systèmes d'exploitation, qu’il y ait ou non des gens de mer à bord ».

Certificats

Lorsqu’ils sont nécessaires, un certain nombre de certificats doit être obtenu et renouvelé. Deux nouveaux certificats sont ajoutés à la liste, aussi bien pour les navires autonomes que pour les autres navires :

- la déclaration de conformité attestant de la notification de la consommation du fuel-oil et la notation de l'intensité carbone opérationnelle ;

- le certificat relatif au rendement énergétique.

Sortie en mer

Dans le cas où un navire autonome ne présente pas toutes les caractéristiques permettant à son exploitant d’être titulaire de l'ensemble des titres de sécurité et certificats de prévention de la pollution requis, il peut, à des fins expérimentales, être autorisé à prendre la mer, mais uniquement dans les eaux territoriales françaises.

Cette autorisation est conditionnée au bon respect des conditions d'entretien et d'exploitation. Le navire doit être en mesure d’assurer la sécurité et la sûreté de la navigation, la prévention de la pollution et des risques professionnels.

Les cas où un navire autonome peut sortir en mer sont les suivants :

- les essais techniques et mises au point ;

- les évaluations des performances en situation pour l'usage auquel est destiné le navire ;

- une démonstration publique, notamment lors de manifestations événementielles ;

- une exploitation à titre expérimental.

Formation

Pour être opérateur de navire autonome, il faudra, au même titre que les marins, passer et obtenir les certifications adéquates.

Les lecteurs ont également consulté…

Drones maritimes : « c’est pas (plus) l’homme qui prend la mer… »

Drones maritimes : une utilisation encadrée

Définitions

La loi définit le drone maritime comme « un engin flottant de surface ou sous-marin opéré à distance ou par ses propres systèmes d'exploitation, sans personnel, passager ni fret à bord ».

Cette définition s’accompagne de caractéristiques techniques. Ainsi, pour être considéré comme un drone maritime, l’appareil doit avoir :

- une longueur hors tout supérieure à 1 mètre mais inférieure à 16 mètres ;

- une vitesse maximale inférieure ou égale à 20 nœuds (soit un peu plus de 37 km/h) ;

- une énergie cinétique inférieure à 300 kJ ;

- une jauge brute inférieure à 100.

Notez que le drone peut être à usage professionnel ou personnel, c’est-à-dire utilisé pour une navigation de loisir.

Identification

Les drones maritimes doivent porter sur leur coque les lettres « DRN » et leur numéro d’enregistrement du registre des drones maritimes sous pavillon français. Ils doivent également avoir une plaque signalétique inaltérable et fixée.

Un texte devra préciser concrètement les caractéristiques de ces éléments.

Contrôle de sécurité

Avant son enregistrement, le drone doit être soumis à un contrôle de sécurité, effectué par les personnes habilitées suivantes :

- les administrateurs des affaires maritimes ;

- les fonctionnaires affectés dans les services exerçant des missions de contrôle dans le domaine des affaires maritimes sous l'autorité ou à la disposition du ministre chargé de la mer ;

- les agents de l'État habilités en ce sens par le ministre chargé de la mer ;

- les agents du guichet unique du registre international français.

Concrètement, le contrôle consistera à examiner les documents transmis par l'exploitant ou par le propriétaire, complété, le cas échéant, par une visite de sécurité.

Notez que le coût engendré par le contrôle de sécurité (études, expertises, analyses, essais, épreuves, déplacements et visites) est à la charge du propriétaire ou de l’exploitant.

Règles de propriété

Sauf exception, les drones maritimes ont le même régime juridique que les navires en matière de :

- créances privilégiées ;

- publicité de la propriété et de l’état du bien ;

- hypothèques maritimes ;

- saisies ;

- copropriété ;

- vente.

Notez que, de la même manière qu’un navire, un drone maritime doit être assuré ou faire l’objet d’une garantie financière.

Autorisation et formation

Concernant les drones submersibles, leur exploitation est soumise à une autorisation préalable du représentant de l'État en mer. Notez que l’absence de réponse plus de 2 mois vaut rejet. La procédure à suivre doit encore être précisée par les pouvoirs publics.

Il en va de même pour les certificats de prévention de la pollution dont les modalités restent à préciser.

Tout opérateur de drone, c’est-à-dire toute personne conduisant manuellement à distance ou surveillant et modifiant la trajectoire de l’appareil, doit être titulaire d'un certificat d'opérateur de drone maritime et avoir suivi une formation, approuvée par arrêté du ministre chargé de la mer et dispensée par le fabriquant du drone.

Notez que l’aspect formation du texte n’entrera en vigueur que dans 18 mois, soit le 24 novembre 2025.

Opérer un drone sans ce certificat ni formation est passible d’une amende prévue pour les contraventions de 5e classe.

En conclusion

Si le cadre général est posé, des textes complémentaires doivent venir préciser les modalités de mise en œuvre de ces règles.

Affaire à suivre…

Les lecteurs ont également consulté…

Reconnaissance faciale dans les aéroports : permettre aux passagers de garder la face !

Le passager au cœur du stockage de ses données

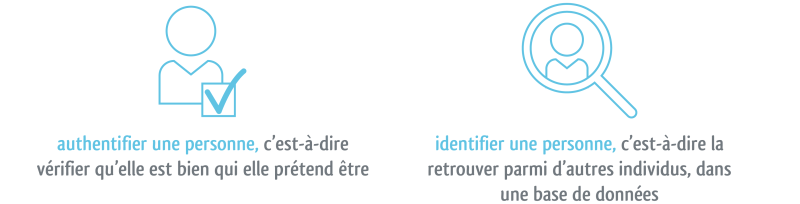

Pour rappel, la reconnaissance faciale est une technique qui utilise les traits du visage pour :

Très concrètement, cette technologie s’appuie sur des photographies ou des enregistrements desquels on extrait des données biométriques afin de créer un « gabarit ».

La reconnaissance faciale se fait ensuite par comparaison entre le gabarit de la personne à authentifier ou identifier et les autres modèles.

Cette technique se répand partout dans le monde et, notamment, dans le secteur aéroportuaire. Le passager est ainsi invité à scanner sa carte d’embarquement et son document d’identité avec lequel sera comparé son visage pour passer les contrôles sans avoir à présenter à nouveau ses documents.

En revanche, ce système peut présenter des dangers en matière de protection des données biométriques qui sont, d’après le RGPD, des données personnelles.

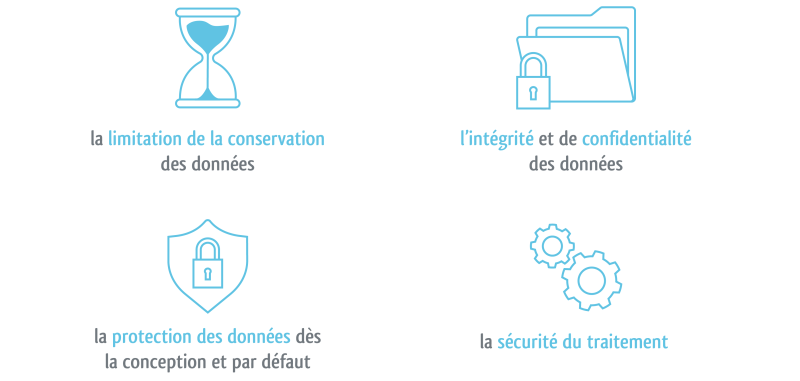

Si la CNIL avait déjà donné ses recommandations pour assurer le respect des droits et libertés des passagers, c’est au tour du Comité européen de la protection des données (CEPD) de se prononcer sur le sujet et sur le respect des principes suivants :

Pour respecter les principes énoncés plus haut, le CEPD conseille des solutions de stockage sur des supports offrant aux passagers la possibilité de garder le contrôle sur leurs données, à savoir :

De cette manière, la sensibilité des données recueillies est contrebalancée avec le contrôle rendu aux passagers dans le stockage de ces données.

Enfin, notez que le CEPD indique que seuls les passagers ayant donné leur consentement et s’étant eux-mêmes inscrits devraient pouvoir être contrôlés via la reconnaissance faciale.

- Article du Comité européen de la protection des données (CEPD) du 24 mai 2024 : « Reconnaissance faciale dans les aéroports : les personnes devraient avoir un contrôle maximal sur les données biométriques »

- Article de la CNIL du 24 mai 2024 : « Actualité du CEPD : avis sur l’utilisation de la reconnaissance faciale par les aéroports et les compagnies aériennes »

Les lecteurs ont également consulté…

Soins esthétiques : un monopole en voie de disparition ?

Soins esthétiques et lumière pulsée : plus de praticiens ?

Les actes d’épilations qualifiés de « définitifs » font l’objet d’un encadrement précis. C’est pourquoi les médecins dermatologues étaient les seuls à pouvoir les pratiquer au moyen de lumières pulsées intenses ou de lasers à visée non thérapeutique.

Cette compétence, au moyen de ces techniques spécifiques, est désormais ouverte aux infirmiers diplômés d’État et aux personnes qualifiées pour prodiguer des soins esthétiques.

Les personnes concernées devront suivre des formations initiales spécifiques à la réalisation de ces actes, ainsi que des formations de remises à niveau à une fréquence qui reste à déterminer.

Elles auront également à charge de délivrer un certain nombre d’informations à leurs clients avant tout acte d’épilation. Cela concerne notamment des informations sur les résultats qui peuvent être attendus, les risques, les contre-indications, etc.

Les clients sont invités à procéder à une visite médicale au préalable. Quant au professionnel proposant le service, il doit également procéder à un examen de la peau du client afin de chercher à identifier des signes d’éventuelles contre-indications.

Les lecteurs ont également consulté…

Entreprise d’insertion : de nouveaux montants pour l’aide au poste !

SIAE : de nouveaux montants

Pour mémoire, les structures d’insertion par l’activité économique (SIAE) se voient attribuer une aide financière lorsqu’elles embauchent en CDD ou en contrat de mission des salariés demandeurs d’emplois, en proie à des difficultés sociales et professionnelles particulières.

Cette aide, revalorisée annuellement, est composée d’un montant « socle » fixé en fonction de l’évolution du SMIC, ainsi que d’un montant « modulé », exprimé en pourcentage du montant socle.

Chaque année, les paramètres de versement de cette aide sont déterminés par un arrêté ministériel qui précise :

- le montant socle de l’aide ;

- le montant maximum de la part modulée ;

- ses modalités de versement.

Et justement, à compter du 1er janvier 2024, le montant socle annuel de l’aide par poste occupé à temps plein est désormais fixé à :

- 12 218 € pour les entreprises d’insertion ;

- 4 688 € pour les entreprises de travail temporaires d’insertion ;

- 1 588 € pour les associations intermédiaires ;

- 23 458 € pour les ateliers et chantiers d’insertion.

Ces montants s’appliquent à toutes les entreprises basées en France, à l’exception de Mayotte.

Le montant maximum de la part modulée est fixé à 10 % de chacun des montants socles désignés.

S’agissant des modalités de versement, le montant socle est versé chaque mois par l’Agence de services et de paiement (ASP).

Le montant de la part modulée, quant à lui, est versé en une seule fois par l’ASP. La détermination du montant de l’aide au poste effectivement versée est déterminée par l’autorité préfectorale en fonction des résultats atteints compte tenu des conditions posées par la loi, et ce montant peut être régularisé en tenant compte du niveau réel d’occupation des postes par les salariés.

Notez, enfin, que le montant de l’aide financière 2024 pour les entreprises d’insertion par le travail indépendant s’élève à 6 443 € pour un volume horaire travaillé de 1 505 heures.

Quant au montant de l’aide versée au titre du « contrat passerelle » conclu par une entreprise d’insertion, il s’élèvera, pour chaque poste occupé à temps plein, à 2 330 €.