Canne à sucre : quelle enveloppe d’aides pour les récoltes 2025 ?

Aide financière : compenser les surcoûts de production

Pour rappel, l’État a mis en place une aide financière au profit des planteurs de canne à sucre, situés en Martinique, en Guadeloupe et à La Réunion, afin de compenser une partie des surcoûts de fonctionnement engendrés par leur situation ultrapériphérique.

Sont éligibles les planteurs de canne à sucre remplissant les 3 conditions suivantes :

- être une petite ou moyenne entreprise, c’est-à-dire employer moins de 250 personnes et avoir un chiffre d’affaires annuel qui n’excède pas 50 M€ ou un total de bilan annuel qui n’excède pas 43 M€ ;

- être actif dans le secteur de la culture de la canne à sucre destinée à la production de sucre, et être installé en Guadeloupe, en Martinique ou à La Réunion ;

- cultiver des surfaces éligibles aux aides agricoles européennes prévues pour les régions ultrapériphériques.

Pour la récolte 2025, l’enveloppe totale de 19 M€ est répartie de la manière suivante :

- 13,44 M€ pour La Réunion ;

- 5,11 M€ pour la Guadeloupe ;

- 0,45 M€ pour la Martinique.

Les lecteurs ont également consulté…

Commerces : comment étendre son offre de produits sans emballage ?

Produits vrac : un objectif, 3 méthodes de calcul

En 2021, la loi dite « Climat et résilience » prévoyait un objectif de développement de la vente de produits sans emballage primaire (notamment les produits vrac) à atteindre pour 2030 dans les commerces.

La réalisation de cet objectif incombe aux commerces de vente au détail de 400m² ou plus dont la vente de produits de grande consommation constitue plus de 5 % du chiffre d’affaires hors taxe annuel.

Cependant, le Gouvernement devait toujours préciser les méthodes de calcul permettant d’établir si le résultat attendu est atteint ou non par les commerces concernés.

C’est chose faite et 3 méthodes de calcul sont consacrées pour l’atteinte de cet objectif.

La surface de vente

La méthode initialement imaginée est celle de la prise en compte de la surface de vente consacrée aux produits sans emballages. Le minimum de surface à atteindre est de 20 % de la surface de vente de produits de grande consommation du commerce.

La surface de référence prise en compte pour la réalisation de cet objectif est le total de l’emprise au sol des meubles fixes servant à la présentation des produits de grande consommation, à laquelle sont déduits :

- la surface de vente des produits dont la vente en vrac est interdite ;

- 75 % de la surface de vente dédiée :

- aux boissons alcoolisées ;

- aux produits cosmétiques ;

- aux détergents autres que les substances ou les mélanges dont l'emballage est muni d'une fermeture de sécurité pour enfants ou porte une indication de danger détectable au toucher et les détergents textiles liquides destinés aux consommateurs et conditionnés dans des emballages solubles à usage unique ;

- aux couches pour bébé à usage unique, aux serviettes hygiéniques périodiques, au papier hygiénique, aux essuie-tout ménagers, aux serviettes en papier, aux mouchoirs en papier, au coton hydrophile et aux autres articles en coton ou en autres fibres végétales à usage unique destinés à la toilette du visage et du corps ou à leur essuyage et aux cotons-tiges à usage unique ;

- aux autres produits de grande consommation vendus dans un emballage primaire réemployable ou dans des dispositifs de recharge.

Le chiffre d’affaires

Une autre méthode consacrée est celle du chiffre d’affaires. En effet, l’objectif de valorisation des produits sans emballage sera considéré comme validé dès lors que la vente des produits sans emballage primaire, y compris la vente de produits en vrac, représente au moins 20 % du chiffre d’affaires annuel hors taxes du commerce.

Pour le calcul du chiffre d’affaires de référence, les mêmes déductions sont faites que pour le calcul de la surface de vente citée précédemment : le produit de la vente des biens cités est déduit dans les mêmes conditions.

L’offre de référence

La dernière méthode à laquelle les commerçants pourront se rattacher est la méthode de l’offre de référence permet aux commerces de satisfaire à l’objectif lorsque 20 % de leurs ventes en termes de références produits est réalisée avec des produits sans emballage primaire.

Encore une fois les mêmes exclusions sont faites pour le calcul du volume de référence des ventes.

Les lecteurs ont également consulté…

Sécurité incendie des bâtiments professionnels : du nouveau

Établissements recevant du public : un assouplissement pour certaines catégories

Pour ouvrir un établissement recevant du public (ERP), une autorisation délivrée par les pouvoirs publics est nécessaire dans l’objectif de s’assurer que l’établissement est conforme aux normes de sécurité applicables.

Une évolution est à noter à ce sujet, spécialement en ce qui concerne les normes applicables au titre de la lutte contre les incendies.

Ainsi, pour les établissements classés en 5e catégorie et qui ne comportent pas de locaux d'hébergement pour le public, la demande d'autorisation d'ouverture au titre de l'incendie ne sera plus exigée.

Il en va de même pour les autorisations de travaux au titre de la sécurité incendie pour un ERP classé en 5e catégorie et sans locaux d'hébergement pour le public. Seule une description succincte des travaux envisagés devra être communiquée pour informer les autorités compétentes.

Sécurité incendie pour les bâtiments : des exigences précisées

En matière de sécurité et de lutte contre les incendies, les bâtiments doivent, à toutes les étapes de leur « vie », respecter des normes précises.

Ainsi, tous les bâtiments doivent être implantés, conçus, construits, exploités et entretenus dans l'objectif d'assurer la sécurité des personnes en contribuant à éviter les incendies. Ils doivent également intégrer des dispositifs permettant, en cas d’incendie, de limiter son développement, sa propagation, ses effets sur les personnes et de faciliter l'intervention des secours.

Des règles particulières s’appliquent alors en fonction des bâtiments (habitations, locaux professionnels ou établissements recevant du public).

Les exigences fonctionnelles à respecter pour assurer la sécurité des personnes sont précisées, de même que les modalités à respecter en cas de recours à « une solution d'effet équivalent ».

Ce type de solution permet au maître d'ouvrage de s'écarter d'une règle, dès lors qu'il démontre que la solution proposée assure un niveau de sécurité au moins équivalent, via des méthodes appropriées.

Ainsi, à partir du 1er juillet 2026, le maître d'ouvrage devra, pour recourir à une solution d’effet équivalent, procéder à une ou plusieurs études d'ingénierie de sécurité incendie.

Les exigences fonctionnelles, à respecter peu importe la solution adoptée, sont les suivantes :

- les solutions techniques doivent contribuer à éviter l’éclosion d’un incendie ;

- les produits, éléments de construction et matériaux d’aménagement doivent permettre de limiter le développement de l’incendie ;

- les solutions techniques doivent limiter la propagation de l’incendie, y compris vers ou depuis un autre bâtiment ;

- le bâtiment doit protéger les personnes :

- en étant stable à un incendie et adapté au plan d’évacuation ;

- en leur permettant de rejoindre rapidement et en sécurité l’extérieur ou de se réfugier dans un endroit les protégeant de l’incendie en attendant les secours ;

- en limitant leur exposition aux fumées et au gaz de combustion ;

- les solutions techniques doivent permettre l’intervention rapide, efficace et en sécurité des secours ;

- des équipements de sécurité sont présents, principalement un système de coupure de l’alimentation principale.

Notez que, parmi les informations devant être retranscrites dans le registre de sécurité incendie, doivent être précisées les études relatives aux solutions d’effet équivalent.

Les lecteurs ont également consulté…

Réforme de la facturation électronique : même pour les associations ?

Associations et réforme de la facturation électronique : brefs rappels

Pour rappel, la mise en place de la réforme suit un calendrier précis fixé de la manière suivante :

- obligation de réception des factures sous forme électronique : 1er septembre 2026 pour toutes les entreprises ;

- obligation d’émission des factures sous forme électronique et de transmission des données de transaction et de paiement :

- 1er septembre 2026 pour les grandes entreprises et les entreprises de taille intermédiaire (ETI) ;

- 1er septembre 2027 pour les PME et les microentreprises.

Pour les associations, l’application de cette réforme est liée à leur assujettissement ou non à la TVA.

Pour rappel, il existe fiscalement 3 types d’association :

- les associations à but non lucratif non assujetties à la TVA ;

- les associations à but non lucratif exerçant des activités lucratives accessoires ;

- les associations à but non lucratif et assujetties à la TVA ou à but lucratif et assujetties à la TVA.

Associations à but non lucratif non assujetties à la TVA

Les associations à but non lucratif qui ne réalisent aucune activité commerciale ne sont pas assujetties à la TVA. Par voie de conséquence, elles ne sont pas concernées par la réforme de la facturation électronique.

Associations à but non lucratif exerçant des activités lucratives accessoires

Les associations à but non lucratif qui réalisent une activité commerciale ne sont pas assujetties à la TVA, dès lors qu’elles remplissent les conditions suivantes :

- leur gestion est désintéressée ;

- leurs activités commerciales ne concurrencent pas le secteur privé ;

- les activités lucratives représentent une part minime du budget de l’association et sont d’un montant inférieur à 80 011 € (pour l’année 2025).

Si elles remplissent ces conditions, les associations visées ne sont pas concernées par la réforme de la TVA.

Associations assujetties à la TVA

Les associations à but non lucratif qui réalisent des activités lucratives qui représentent la principale partie de leurs ressources ou dès lors que leurs recettes lucratives sont supérieures à 80 011 € (pour l’année 2025) sont assujetties à la TVA.

Dans ce cadre, elles sont concernées par la réforme de la facturation électronique et, par conséquent, elles seront tenues :

- de recevoir les factures sous format électronique à compter du 1er septembre 2026 et de choisir une plateforme agréée pour les réceptionner ;

- d’émettre des factures électroniques et/ou transmettre des données de transaction et de paiement (e-reporting) :

- à compter du 1er septembre 2026 si elles sont considérées comme une grande entreprise (GE) ou une entreprise de taille intermédiaire (ETI) ;

- à compter du 1erseptembre 2027 au plus tard si elles sont considérées comme une petite entreprise ou une entreprise de taille moyenne.

Les opérations réalisées par ces associations seront soumises à la réforme de la facturation électronique selon les modalités suivantes :

- Si elles facturent une entreprise assujettie à la TVA : la facturation électronique sera obligatoire selon son calendrier d’émission ;

- si elles facturent un non-assujetti ou un assujetti à l’international : l’opération fera l’objet d’une transmission des données de transaction (e-reporting de transaction) ;

- si elles réalisent des prestations de services : l’opération fera également l’objet d’une transmission des données de paiement (e-reporting de paiement), une fois la prestation payée.

Les lecteurs ont également consulté…

Fraudes aux aides publiques : l’Anah s’organise

Anah : réorganisation pour sanctionner les fraudeurs

L’Agence nationale de l’habitat (Anah) est un établissement public dont la mission est de promouvoir une amélioration du parc immobilier privé en France.

À ce titre, elle est chargée d’attribuer des aides financières et de proposer un accompagnement pour les propriétaires qui entreprennent des travaux dans leurs biens immobiliers avec une volonté d’amélioration de leurs performances énergétiques.

Plusieurs dispositifs sont dédiés à la poursuite de ces objectifs :

- l’aide à la pierre ;

- l’aide nationale MaPrimeRénov’ ;

- l’aide MonAccompagnateurRénov’.

À l’été 2025, il a été mis en évidence que de nombreux dossiers de demande d’aide soumis à l’Anah dans le cadre de MaPrimeRénov’ résultaient de tentatives frauduleuses d’obtenir des fonds.

L’ampleur de la situation était telle que le dispositif MaPrimeRénov a dû être suspendu pendant quelques mois le temps que la situation soit apurée.

Depuis, plusieurs mesures ont été prises afin de limiter les cas de fraudes concernant les aides publiques. Afin de poursuivre cette dynamique, l’Anah revoit son organisation interne. En effet, une commission des sanctions voit le jour en son sein.

Elle sera composée du directeur général de l’Anah ou d’un de ses représentants et un représentant de chaque ministère intéressé, à savoir :

- le ministère chargé du logement ;

- le ministère chargé de l’économie ;

- le ministère chargé du budget ;

- le ministère chargé de l’énergie.

Cette commission sera chargée de rendre un avis concernant les projets de sanctions émis par le conseil d’administration de l’Anah ou son directeur concernant :

- les bénéficiaires d’aides ou leurs mandataires ;

- les opérateurs agréés en tant qu’accompagnateurs.

La commission devra prendre son avis en prenant en compte la gravité des faits, la situation financière de la personne intéressée et la réitération éventuelle de manquement ayant déjà fait l’objet d’une sanction précédente.

Pour les personnes bénéficiant d’une aide en vertu d’une convention prévoyant la mise en location du bien avec un plafonnement du loyer, la sanction maximale est équivalente à 2 ans du loyer maximal prévu.

Des changements sont également apportés concernant l’agrément des opérateurs MonAccompagnateurRénov’.

Afin de se réserver plus de temps pour l’étude des demandes, l’Anah dispose désormais de 4 mois pour statuer sur les demandes d’agréments contre 3 mois précédemment, délai qui commence à courir à compter de la réception de la demande par l’agence.

Les lecteurs ont également consulté…

Recyclage des navires : la convention de Hong Kong entre en vigueur…

Recycler les navires : une question environnementale et sociale…

Au niveau international, la question du recyclage des navires était traitée indirectement par la Convention de Bâle du 22 mars 1989 sur le contrôle des mouvements transfrontaliers de déchets dangereux et de leur élimination. Cependant, cette convention n’était pas adaptée aux spécificités des navires et du secteur de transport maritime international.

C’est pour combler ces lacunes que la Convention de Hong Kong pour un recyclage des navires sûr et respectueux de l’environnement a été adoptée le 11 mai 2009, signée la même année par la France qui l’a ratifiée en 2012.

Pour autant, elle n’était pas en vigueur car son application était conditionnée à la réunion de la signature d’au moins 15 États qui devaient également représenter au moins 40 % du tonnage brut de la flotte mondiale des navires de commerce et dont le volume annuel maximal de recyclage de navires au cours des 10 dernières années représente au total au moins 3 % du tonnage brut de l'ensemble des flottes marchandes des États signataires.

Ces conditions ayant été récemment réunies, la convention entre en vigueur. Notez que certains de ces éléments étaient déjà appliqués dans l’Union européenne (UE) puisqu’un règlement européen avait été pris en s’inspirant des mesures de ladite convention. Cela avait pour objectif de faciliter sa mise en place.

Concrètement, cette convention a pour objet de faciliter un recyclage des navires sûr et respectueux pour l’environnement et les travailleurs intervenants. Sont concernés tous les navires ayant une jauge brute supérieure à 500, battant pavillon d’un État partie ou d’un État non-partie qui fait escale dans un port d’un État signataire.

L’intérêt de la convention est de mettre en place une réglementation tout au long du cycle de vie du navire, de sa conception en passant par son exploitation et son entretien jusqu’à son recyclage.

Concrètement, la convention interdit certains produits, comme l’amiante, les polychlorobiphényles et certains composés et systèmes antisalissure (PCB), ou sous conditions comme les substances qui appauvrissent la couche d’ozone.

De même, pour faciliter le recyclage, une liste de matières potentiellement dangereuses devra être établie.

Des garanties de protection pour les travailleurs, de même qu’un plan de gestion des installations de recyclage devront être mises en place.

Des contrôles et des sanctions sont également mis en place par les États membres.

Les lecteurs ont également consulté…

Tuberculose dans les élevages : évolution des mesures de contrôle

Mycobacterium tuberculosis : mesures de surveillance et de contrôle contre la bactérie

Afin de lutter contre la propagation de la bactérie Mycobacterium tuberculosis, de nombreuses mesures de surveillance et d’endiguement sont mises en place dans les élevages bovins, caprins, porcins, camélidés et cervidés.

En cas de suspicion de contamination d’un troupeau bovin, le préfet peut prendre un arrêté de mise sous surveillance.

Cet arrêté peut prévoir plusieurs mesures parmi lesquelles :

- le recensement des animaux sensibles présents dans l’exploitation ;

- l’interdiction de faire entrer dans l’exploitation et ses herbages des animaux sensibles venant d’autres troupeaux ;

- l’interdiction de laisser sortir de l’exploitation les animaux sensibles sans dérogation du préfet ;

- la mise en œuvre de toutes les investigations épidémiologiques, de contrôles documentaires et de contrôles des pratiques d'élevage utiles à la détermination du statut sanitaire du troupeau ;

- l’abattage diagnostique ou le contrôle par test de dosage de l'interféron gamma des bovins suspects ;

- l’autopsie des animaux morts ou euthanasiés à des fins d’examens nécropsiques et de diagnostic.

Dans les cas où les analyses réalisées sur les animaux expertisés en abattage diagnostique ne permettent pas d’éliminer complètement la suspicion de la présence de la bactérie, le préfet peut désormais ordonner un dépistage sur l’ensemble des bovins du troupeau âgés de plus de 12 mois.

Ce dépistage doit être réalisé par un procédé d’intradermotuberculination comparative, complété par un test de dosage de l’interféron gamma.

Parmi les pouvoirs déjà à la disposition du préfet, la mise en place d’un plan d’assainissement, par abattage sélectif, des troupeaux dont la contamination est limitée connait une évolution.

Dans l’ensemble des conditions permettant la mise en place de ces plans, l’une tient au nombre d’animaux infectés. Les seuils permettant la mise en place du plan sont désormais de :

- 2 bovins infectés pour un troupeau de 20 bovins et moins ;

- 3 bovins infectés pour un troupeau de 21 à 60 bovins ;

- 4 bovins infectés pour un troupeau de 61 à 80 bovins ;

- moins de 5 % de bovins infectés pour les autres troupeaux, sans dépasser 10 bovins infectés.

Après une contamination, un troupeau de bovins pouvait de nouveau être considéré comme indemne dès lors que tous les bovins du troupeau âgés de plus de 6 mois ont été soumis à 2 tests de dépistage avec résultats négatifs, à 6 mois d’intervalle. Ce délai connait une légère modification puisque les tests peuvent désormais être effectués avec un intervalle de 2 à 6 mois.

Une modification importante est apportée en ce qui concerne la gestion de la maladie dans les élevages caprins. Auparavant, en cas de contamination confirmée dans l’élevage, l’ensemble des animaux devaient être abattus.

Désormais, il appartient au préfet de déterminer les modalités d’assainissement du troupeau. Un abattage sélectif pourra ainsi être favorisé. Quelle que soit la méthode retenue, une surveillance du troupeau devra être mise en place pour les 5 années suivantes.

Enfin, il faut noter que les préfets pourront, après avis de la directrice générale de l’alimentation, placer sous surveillance des élevages porcins dans des zones considérées comme à risque.

Les lecteurs ont également consulté…

Casier judiciaire et empreintes digitales : quelques nouveautés…

Casier judiciaire et empreintes digitales : un système européen plus efficace

Pour rappel, les pouvoirs publics ont intégré en décembre 2022 une réglementation européenne visant à créer un fichier européen centralisé permettant de rechercher si un étranger non européen ou un apatride a été condamné dans un pays membre de l’Union européenne (UE).

De cette manière, les autorités n’ont plus besoin d’interroger les casiers judiciaires de chaque pays de l’UE de manière individuelle.

Ce traitement centralisé, « l’ECRIS-TCN », sera, en France, interrogé, alimenté et actualisé par le service du casier judiciaire national. Cette réforme est à présent opérationnelle puisque le Gouvernement a donné le cadre applicable par les autorités, et principalement par le service du casier judiciaire, dans le traitement des données personnelles et dans la demande d’un casier avec empreintes digitales.

En effet, les empreintes digitales de toutes les personnes françaises, européennes ou non européennes, condamnées pour un crime ou un délit passible de prison seront enregistrées dans le casier judiciaire national.

Notez que, sous autorisation préalable d’un juge, les autorités responsables du système européen d'information et d'autorisation concernant les voyages (ETIAS) et du système d'information sur les visas pourront accéder à ces données.

Les lecteurs ont également consulté…

CVAE et nouvelles normes comptables : quelles conséquences ?

Plan comptable général : de nouvelles normes

Le principe de connexion fiscalo-comptable implique que la valeur ajoutée servant de base pour le calcul de la cotisation sur la valeur ajoutée des entreprises (CVAE) soit calculée par application des normes comptables.

Les dernières modifications apportées au plan comptable général (PCG), qui s’appliquent obligatoirement aux exercices ouverts à compter du 1er janvier 2025, ont un impact significatif sur le calcul de la CVAE.

Parmi les nouveautés majeures peuvent être citées :

- une nouvelle définition du résultat exceptionnel : désormais, seules les opérations directement liées à un événement majeur, inhabituel et non récurrent relèvent du résultat exceptionnel, de sorte que de nombreux éléments qui jusqu’à présent étaient classés dans le résultat exceptionnel basculent dans le résultat courant des entreprises ;

- la disparition de la technique du transfert de charges, ce qui implique qu’à la place, les charges mal classées doivent être reversées dans les bons comptes via un simple jeu d’écriture et que des comptes spécifiques sont créés pour enregistrer directement certaines opérations ;

- les modèles de bilan, compte de résultat et annexes sont simplifiés, clarifiés et modernisés pour refléter plus fidèlement l’activité économique.

Avec la nouvelle définition du résultat exceptionnel, davantage de charges et de produits vont remonter dans le résultat courant. Cela peut conduire à une base de CVAE plus élevée :

- si des produits auparavant exceptionnels deviennent des produits courants ;

- ou inversement, si des charges auparavant exceptionnelles sont désormais intégrées dans le résultat courant.

La suppression du mécanisme de transfert de charges implique, quant à elle, de nouveaux reclassements comptables, même si, dans la plupart des cas, les comptes utilisés en remplacement étaient déjà inclus dans la base CVAE, ce qui devrait limiter les effets réels de la réforme.

Selon la nature de l’activité et la structure des opérations exceptionnelles, un audit des conséquences de ce nouveau mode de calcul, qui peuvent varier sensiblement d’une entreprise à l’autre, peut mériter d’être anticipé.

Les lecteurs ont également consulté…

Licence de pêche européenne : rester actif pour conserver ses droits

La flotte collective : nouvel outil de souplesse pour les armateurs

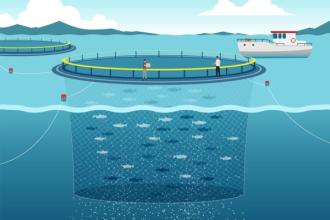

Afin de mesurer l’impact de la pêche sur les ressources aquatiques européennes, tous les professionnels souhaitant faire commerce de leur pêche doivent obtenir une licence européenne de pêche.

Cette licence est délivrée pour chaque navire de façon individuelle pour une durée d’1 an et, pour pouvoir la renouveler, les navires en question doivent rester actifs.

Des précisions sont apportées concernant les modalités de prises en compte de l’activité. Il est désormais prévu qu’est considéré comme actif un navire qui, dans les 12 mois précédents, remplit l’ensemble des conditions suivantes :

- il a été exploité pendant une période de 6 mois au moins conformément au permis d'armement en cours de validité pendant laquelle il appartient à un ensemble de navires déclarés en flotte collective ; cette flotte devant avoir été active sur une période de six mois au moins ;

- il justifie d'une activité de pêche attestée par le débarquement régulier de ressources biologiques de la mer et par l'accomplissement des obligations déclaratives qui s’y rattachent.

La notion de « flotte collective » ici mentionnée est nouvelle et s’entend comme un ensemble de navires déclarés par un armateur à la pêche professionnelle dont les périodes d'exploitation sont mises en commun pour le calcul d'activité.

Cette nouvelle notion permet plus de souplesse pour les exploitants de flotte qui peuvent mettre en commun les temps d’activité de l’ensemble de leurs navires.

Une exception concernant les règles d’activité est prévue pour les navires exerçant une activité de pêche « saisonnière » réalisant au minimum une sortie en mer au cours de l’année civile.

Le ministère chargé des pêches maritimes et de l’aquaculture marine doit fixer les conditions selon lesquelles les armateurs doivent faire connaitre à l’administration la composition de leurs flottes collectives et les modalités permettant d’y faire entrer ou sortir des navires.