Les principales nouveautés sociales en 2026 pour les entreprises industrielles

Taxe sur les boissons prémix

Une taxe s’applique aux « prémix », qui concernent les boissons ayant un titre alcoolémique compris entre 1,2 et 12 % par volume et qui sont :

- soit constituées par un mélange de boissons alcooliques et non alcooliques ;

- soit qui contiennent plus de 35 g/L de sucre ou une édulcoration équivalente exprimée en sucre inverti.

Concrètement, cette taxe vise donc les boissons prémélangées à base d’alcool additionné d’un tonic, d’un soda ou d’un jus de fruit.

Sont exemptés de cette taxe les cidres, les poirés ou les hydromels, ainsi que les boissons bénéficiant d’indications géographiques ou d’attestation de spécificité au sens de la réglementation communautaire.

Le tarif de cette taxe s’élève à 3 € par décilitre d’alcool pur pour les boissons relevant des catégories fiscales des vins ou autres boissons fermentées et à 11 € par décilitre d’alcool pur pour les autres boissons.

La loi de financement de la Sécurité sociale pour 2026 élargit le périmètre de cette taxe sur les prémix aux boissons énergisantes alcoolisées qui n’étaient jusqu’alors pas concernées par cette taxe.

Seront ainsi soumises à la taxe une liste de boissons définie par décret, qui visera notamment les boissons dont le titre alcoométrique volumique excède 1,2 % vol. et qui comportent des substances ayant un effet stimulant sur le corps.

Maintien dérogatoire des exonérations de cotisation patronale maladie

Pour mémoire, la loi de financement de la Sécurité sociale pour 2025 a supprimé les dispositifs de réduction de taux sur les bandeaux « maladie » et « famille » pour les cotisations dues au titre des périodes d’activité effectuées à partir du 1er janvier 2026 pour les réintégrer au sein d’une réduction générale dégressive unique, applicable aux rémunérations inférieures à 3 SMIC.

Toutefois, ces mécanismes restaient applicables pour les salariés au titre desquels l’entreprise bénéficiait effectivement d’exonérations dégressives spécifiques. Pour ces entreprises, et à condition que les salaires se situent entre 2,5 SMIC et 3,5 SMIC, la cotisation maladie continue donc de se calculer au taux de :

- 7 % pour le bandeau maladie ;

- 3 % pour le bandeau famille

Ici, la valeur du SMIC à prendre en compte est celle qui était en vigueur au 31 décembre 2023.

La loi de financement de la Sécurité sociale pour 2026 reconduit ce principe pour les périodes d’activité courant à compter du 1er janvier 2026, aux termes duquel certaines entreprises bénéficiant d’une réduction dégressive de cotisation spécifique (différente de la réduction générale dégressive unique « RGDU ») pourront continuer à bénéficier des mécanismes de réduction des cotisations sur les bandeaux famille et maladie, au titre des cotisations et contributions dues pour les périodes d’activité courant à compter du 1er janvier 2026.

Notez qu’ici, un décret devra fixer les limites d’entrée et de sortie à ce dispositif de 2,5 et 3,5 SMIC (toujours à la valeur applicable au 31 décembre 2023).

La loi de financement de la Sécurité sociale pour 2026 prévoit également que sera maintenu au-delà de 2025 l’ancien dispositif de réduction de taux sur la cotisation maladie (uniquement le dispositif de réduction « famille ») pour les salariés des entreprises de la branche professionnelle des industries électriques et gazières (IEG).

Rappelons en effet que ces salariés bénéficiaient jusqu’alors des 2 dispositifs de taux de réduction sans ouvrir droit à la réduction générale de cotisations patronales.

Notez que la loi laisse le soin à un décret ultérieur de déterminer les limites d’éligibilité aux réductions de taux comprises entre 2,25 SMIC (pour l’exonération des cotisations maladie) et 3,3 SMIC (pour l’exonération des cotisations d’allocations familiales).

Les lecteurs ont également consulté…

Les principales nouveautés sociales en 2026 pour les professionnels du droit et du chiffre

Pour les avocats

Depuis le 1er janvier 2023, le registre national du commerce et des sociétés pour les entreprises commerciales, le répertoire national des métiers pour les entreprises artisanales et le registre des actifs agricoles pour les entreprises agricoles ont tous été fusionnés dans le registre national des entreprises. Ce registre contient l’ensemble des entreprises présentes en France de façon dématérialisée. Sous la responsabilité de l’Institut national de la propriété industrielle (INPI), il est alimenté par les déclarations des entreprises effectuées sur le Guichet unique.

Depuis le 1er janvier 2026, pour lutter contre la fraude à l’affiliation et réduire les erreurs commises par des déclarants de bonne foi, la réglementation prévoit que l'Urssaf, désignée pour ce faire par le directeur de l’ACOSS, soit compétente en matière de validation des immatriculations des entrepreneurs individuels qui relèvent du régime des professions libérales ou du régime des avocats

Pour les entreprises et mutuelles d’assurance

Les contrats d’assurance maladie complémentaire sont soumis à des prélèvements spécifiques et notamment au versement :

- d’une taxe de solidarité additionnelle liquidée chaque trimestre auprès de l’Urssaf Île-de-France ;

- d’une contribution pour les forfaits de patientèle des médecins traitants (FPMT) (destinée à financer la rémunération supplémentaire des médecins libéraux indexée sur l’âge, le profil pathologique et le niveau de vie de la patientèle, cofinancée par l’Assurance maladie).

Au titre de l’année 2026, et dès le 1er janvier 2026, la loi de financement de la Sécurité sociale pour 2026 institue une contribution exceptionnelle due par les complémentaires santé, dont le produit sera affecté à la branche maladie.

Cette contribution ponctuelle de 2,05 % est assise sur l’ensemble des sommes perçues au titre des cotisations d’assurance maladie complémentaire.

Notez que, pour l’année 2026, le montant des cotisations ne pourra pas être augmenté par rapport à celui qui avait été pratiqué en 2025.

Ainsi, la loi de financement de la Sécurité sociale pour 2026 entend bloquer les prix des contrats de complémentaires santé pour 2026 afin de s’assurer que cette taxe ne soit pas répercutée sur les assurés.

Sur le plan formel, cette contribution ponctuelle et exceptionnelle sera recouvrée, sous forme dématérialisée, par l’Urssaf Île-de-France, concomitamment au recouvrement de la taxe de solidarité additionnelle.

Cette contribution nouvelle et ponctuelle pourra faire l’objet d’une régularisation annuelle au plus tard le 30 juin 2027.

Notez que la loi de financement de la Sécurité sociale pour 2026 prévoit que le Gouvernement et l’Union nationale des caisses d’assurance maladie engageront une négociation avant le 31 mars 2026 visant à ce que le montant de cette contribution ponctuelle ne soit pas répercuté sur les cotisations d’assurances maladies complémentaires à venir.

Les lecteurs ont également consulté…

Les principales nouveautés sociales en 2026 pour les artistes-auteurs

Artistes-auteurs : les nouvelles mesures à connaître

En matière de Sécurité sociale

Pour mémoire, les artistes-auteurs sont affiliés au régime général de la Sécurité sociale dans les mêmes conditions que les salariés et la loi de financement de la Sécurité sociale pour 2018 a transféré le recouvrement des cotisations d’assurance vieillesse au réseau des Urssaf et plus précisément à l’Urssaf du Limousin.

Les compétences attribuées à l'AGESSA et à la Maison des artistes ont été confiées à une nouvelle structure unique : la Sécurité sociale des artistes-auteurs (SSA).

La loi de financement de la Sécurité sociale pour 2026 réforme en profondeur la gestion administrative de la couverture de base des artistes-auteurs.

Principalement, elle prévoit de transférer aux Urssaf les missions actuellement assumées par la Sécurité sociale des artistes-auteurs en matière :

- d’affiliation à la Sécurité sociale ;

- de recouvrement résiduel de cotisations sociales des affiliés.

En substance, la loi de financement de la Sécurité sociale pour 2026 vise ainsi à recentrer l’ensemble des missions opérationnelles de l’affiliation à la Sécurité sociale des artistes auteurs entre les mains de l’Urssaf, tout en redéfinissant le rôle des organismes agréés en la matière.

En matière de lutte contre la fraude

Depuis le 1er janvier 2023, le registre national du commerce et des sociétés pour les entreprises commerciales, le répertoire national des métiers pour les entreprises artisanales et le registre des actifs agricoles pour les entreprises agricoles ont tous été fusionnés dans le registre national des entreprises.

Ce registre contient l’ensemble des entreprises présentes en France de façon dématérialisée. Sous la responsabilité de l’Institut national de la propriété industrielle (INPI), il est alimenté par les déclarations des entreprises effectuées sur le Guichet unique.

Depuis le 1ᵉʳ janvier 2026, pour lutter contre la fraude à l’affiliation et réduire les erreurs commises par des déclarants de bonne foi, la réglementation prévoit que l'Urssaf, désignée pour ce faire par le directeur de l’ACOSS, soit compétente en matière de validation des immatriculations des entrepreneurs individuels qui relèvent notamment du régime des artistes auteurs.

Les lecteurs ont également consulté…

Les nouveautés sociales applicables pour les salariés et les dirigeants en 2026

Un nouveau congé supplémentaire de naissance

À côté des dispositifs de congés parentaux existants, il est institué un congé supplémentaire de naissance indemnisé par la Sécurité sociale et créé pour les parents d’enfants nés ou adoptés à compter du 1er janvier 2026 (ou pour les enfants dont la naissance était censée intervenir à compter de cette date).

La durée de ce congé est de 1 mois ou de 2 mois au choix du parent et pourra être fractionnée en 2 périodes d’un mois chacune (selon des modalités restant à définir par décret).

Ce congé est ouvert au parent qui a déjà bénéficié d’un congé de maternité, de paternité et d’accueil de l’enfant ou d’adoption, et seulement après avoir épuisé ce droit.

L’employeur doit être informé par le salarié de sa volonté de bénéficier du congé supplémentaire de naissance de l’enfant dans un délai (dit « de prévenance ») qui reste encore à définir par décret.

Ce congé donnera lieu au versement d’indemnités journalières de Sécurité sociale (IJSS) calculées à partir du revenu net antérieur, selon un montant et des modalités qui seront définis par décret. Le versement sera conditionné à la cessation de toute activité professionnelle pendant la période indemnisée.

Il faut noter que le ministère de la Santé a annoncé le 26 décembre 2025 que l’entrée en vigueur du congé supplémentaire de naissance qui concerne tous les parents d’enfants nés, adoptés ou censés naître au 1er janvier 2026 aura lieu au mois de juillet 2026, pour des raisons techniques incompressibles.

Une suspension de la réforme des retraites (et plusieurs mesures associées)

La loi de financement de la Sécurité sociale suspend l’âge légal de départ à la retraite, telle qu’il avait été mis en œuvre par la réforme de 2023, jusqu’au 1er janvier 2028. L’âge cible de 64 ans concernera donc les générations à partir de 1969 (au lieu de 1968)

De même, alors que la réforme des retraites avait accéléré le calendrier d’augmentation de la durée d’assurance exigée pour obtenir une pension de retraite à taux plein, la loi de financement de la Sécurité sociale 2026 suspend cette réforme jusqu’au 1er janvier 2028 pour que la cible des 172 trimestres requise ne concerne plus que les générations nées après 1966 et non plus 1965.

Par ailleurs, la loi de financement de la Sécurité sociale pour 2026 durcit les règles liées au cumul emploi-retraite, pour les assurés qui bénéficieront de leur 1<sup>re</sup> pension de retraite à compter du 1er janvier 2027. Concrètement :

- avant d’avoir atteint l’âge d’ouverture des droits à la retraite, la pension servie sera réduite à due concurrence des revenus professionnels et de remplacement ;

- entre l’âge d’ouverture des droits et 67 ans, il sera possible de bénéficier du cumul d’emploi retraite dans la limite d’un plafond, lequel sera fixé par un décret ;

- à partir de 67 ans, la pension pourra être entièrement cumulée avec les revenus professionnels et de remplacement.

Enfin, la loi de financement de la Sécurité sociale pour 2026 prévoit que, pour les pensions prenant effet à compter du 1er septembre 2026, les majorations de durée d’assurance (liées à la maternité, l’éducation, l’adoption et le congé parental) seront considérées comme des périodes cotisées pour l’ouverture de droit à la retraite anticipée pour carrière longue, dans le respect d’une durée maximale qui sera fixée par un décret.

Du nouveau en matière de services à la personne

S’agissant du crédit d’impôt sur le revenu « services à la personne », le gouvernement a mis en place un système permettant que la partie financée par l’État ou les collectivités soit déduite immédiatement de la facture supportée par les particuliers employeurs.

La garde d’enfants de moins de 6 ans devait initialement être incluse dans ce dispositif au plus tard le 1er juillet 2026. Toutefois, en raison de la refonte du service Pajemploi et de la réforme du complément de libre choix du mode de garde (CMG), la garde d’enfants de moins de 6 ans ne pourra être intégrée au dispositif d’avance immédiate du crédit d’impôt qu’à une date définie par décret, et au plus tard le 1er septembre 2027, afin de garantir le bon fonctionnement du système et d’éviter les erreurs ou risques de fraude.

S’agissant du complément de libre choix du mode de garde (CMG), 2 mesures sont à noter :

- il est prévu une exclusion de certaines indemnités du calcul du plafond horaire du niveau de rémunération conditionnant le bénéfice du CMG ;

- le bénéfice du CMG est conditionné à l’utilisation de Pajemploi +.

Recentrage et durcissement du dispositif ACRE

L’aide à la création et à la reprise d’entreprise (ACRE), telle que régie par le Code de la Sécurité sociale, désigne un dispositif d’exonération de cotisations patronales accordée au créateur ou repreneur d’entreprise pour la fraction de son revenu inférieure au plafond annuel de la Sécurité sociale (PASS).

À compter du 1er janvier 2026, l’ACRE est recentrée sur son public initial cible, à savoir les demandeurs d’emploi et les personnes vulnérables. Ainsi, le dispositif n’est plus ouvert qu’aux :

- demandeurs d’emploi indemnisés ;

- demandeurs d’emploi non indemnisés mais inscrits à France Travail (pendant au moins 6 mois au cours des 18 derniers mois) :

- bénéficiaires du RSA ou de l’allocation de solidarité spécifique (ASS) ;

- personnes âgées de 18 à moins de 26 ans ;

- personnes en situation de handicap et âgées de moins de 30 ans (ou qui ne remplissent pas la condition de durée d’activité antérieure pour bénéficier de l’allocation d’assurance chômage) ;

- salariés (ou licenciés) d’une entreprise soumise à une procédure collective ;

- personnes ayant conclu un contrat d’appui au projet d’entreprise ;

- personnes ayant créé ou repris une entreprise implantée au sein d’une des zones France ruralité revitalisation ;

- bénéficiaires de la prestation partagée de l’enfant ;

- bénéficiaires du complément de libre choix d’activité.

Par ailleurs, la loi de financement de la Sécurité sociale pour 2026 généralise à compter du 1er janvier 2026 la procédure de demande d’exonération qui devra être formulée auprès de l’Urssaf par les personnes souhaitant en bénéficier.

Enfin, le niveau même de l’exonération de l’ACRE sera abaissé, selon des modalités à définir par décret.

Aménagement du régime social des « management packages »

La loi de finances pour 2025 a instauré un régime d’imposition et d’assujettissement aux cotisations sociales pour les gains nets réalisés à l’occasion de la cession d’instruments connus sous le nom de « management package ».

Alors que les règles fiscales ont été mises en place sans limitation de durée, les règles sociales l’ont été jusqu’au 31 décembre 2027.

La loi de financement de la Sécurité sociale pour 2026 met fin à cette limitation et pérennise dans le temps le régime social applicable aux gains issus de ces management packages.

Dans le même temps, les règles en matière de CSG, de cotisations sociales et de contribution salariale libératoire sont aménagées.

Autres mesures à connaître

La loi de financement de la Sécurité sociale pour 2026 augmente de 1,4 point la CSG applicable sur les revenus du patrimoine et placement pour la porter à 10,6 %, pour les contributions dues au titre des revenus versés à compter du 1er janvier 2026.

Enfin, en matière de recouvrement des pensions alimentaires, à partir du 1er avril 2026, la procédure de paiement direct des pensions alimentaires mise en œuvre par l’intermédiation de la CAF pourra concerner les 5 dernières années d’impayés, le cas échéant, et non plus les 2 dernières années comme auparavant.

Les lecteurs ont également consulté…

En 2026, les principales nouveautés sociales pour les entreprises

En matière de cotisations sociales

S’agissant de la réduction générale de cotisations patronales

La loi de financement de la Sécurité sociale pour 2026 prévoit une règle spéciale pour les entreprises dont la branche à laquelle elles appartiennent applique un salaire minimum conventionnel inférieur au SMIC pendant toute l’année précédente, et qui n’ont pas prévu de rémunérations au-dessus du SMIC.

Dans ce cas, la réduction générale de cotisations patronales est calculée en prenant en considération comme paramètre, non pas le SMIC, mais le salaire minimum conventionnel, ce qui a pour effet de diminuer le montant de cette réduction.

S’agissant des heures supplémentaires

La déduction forfaitaire de cotisations sociales sur les heures supplémentaires ne s’applique qu’aux entreprises employant moins de 250 salariés. Elle est égale à 1,5 € par heure dans les entreprises de moins de 20 salariés et à 0,5 € par heure (ou 3,50 € par jour monétisé pour les salariés en forfait jours) dans les entreprises de 20 à moins de 250 salariés.

La loi de financement de la Sécurité sociale pour 2026 étend le bénéfice de cette déduction forfaitaire, à hauteur de 0,5 € par heure, aux entreprises de plus de 250 salariés, pour les heures supplémentaires effectuées à compter du 1er janvier 2026.

S’agissant de la contribution patronale due à l’occasion d’une rupture conventionnelle ou d’une mise à la retraite

Le taux de la contribution patronale spécifique due sur les indemnités de rupture conventionnelle et de mise à la retraite est réhaussé à hauteur de 40 %, contre 30 % auparavant, et ce, dès le 1er janvier 2026.

Il faut ici noter que des précisions sont attendues sur la date d’entrée en vigueur effective de cette augmentation (prise en compte de la date de rupture du contrat ou celle de versement des indemnités).

S’agissant des cotisations patronales d’assurance vieillesse

Il faut noter que les entreprises de plus de 300 salariés qui ne respectent pas leur obligation de négociation sur l’emploi, le travail et l’amélioration des conditions de travail des séniors se verront appliquer un malus sur les cotisations patronales d’assurance vieillesse (selon des modalités à définir par décret).

En matière de santé au travail

S’agissant des arrêts maladie

3 nouvelles mesures sont à prendre en compte dans ce domaine :

- à compter du 1er septembre 2026, la durée maximale d’un arrêt initial et de sa prolongation sera plafonnée par décret, sans pouvoir être inférieure à 1 mois pour l’arrêt initial et 2 mois pour la prolongation ;

- le médecin qui prescrit l’arrêt de travail sera désormais tenu d’indiquer les motifs justifiant l’interruption de travail, en expliquant en quoi l’état de santé empêche le salarié de travailler ;

- depuis le 1er janvier 2026, la visite de pré-reprise pourra être organisée pour tout arrêt de travail d’une durée supérieure à 30 jours.

S’agissant des accidents du travail et des maladies professionnelles

Consécutivement à un accident du travail ou une maladie professionnelle (AT/MP), aucune durée maximale n’était prévue pour le versement des indemnités journalières de Sécurité sociale (IJSS).

La loi de financement de la Sécurité sociale pour 2026 revient sur ce sujet et prévoit, pour les AT/MP survenus à compter du 1er janvier 2027, une durée maximale de versement de ces IJSS (qui pourrait être fixée à 4 ans, sous réserve de confirmation par décret).

Par ailleurs, il est prévu une révision du système de reconnaissance des maladies professionnelles.

En matière de contrôle et de contentieux

En matière de recouvrement des cotisations sociales

Dans le but de faciliter le recouvrement des créances sociales, la loi de financement de la Sécurité sociale pour 2026 propose d’aménager la procédure de recouvrement des cotisations et contributions sociales en instaurant un droit de communication des Urssaf ou de la MSA au bénéfice du président du tribunal de commerce ou du tribunal judiciaire compétent.

Cette mesure vise à faire de la créance sociale une créance « privilégiée », visant le montant des créances dues par un cotisant.

En matière de lutte contre les fraudes sociales

Pour les procédures engagées à compter du 1er juin 2026, la loi de financement de la Sécurité sociale pour 2026 réhausse les majorations des cotisations et contributions sociales mises en recouvrement en cas de délit avéré de travail dissimulé.

À compter de cette date, les taux de majoration seront donc de :

- 35 % en cas de travail dissimulé (contre 25 % jusqu’alors) ;

- 50 % en cas de circonstance aggravante (contre 40 % jusqu’alors).

Il faut noter que la majoration de 45 % applicable en cas de récidive et la majoration de 60 % applicable en cas de récidive et de circonstances aggravantes demeurent inchangées.

Les lecteurs ont également consulté…

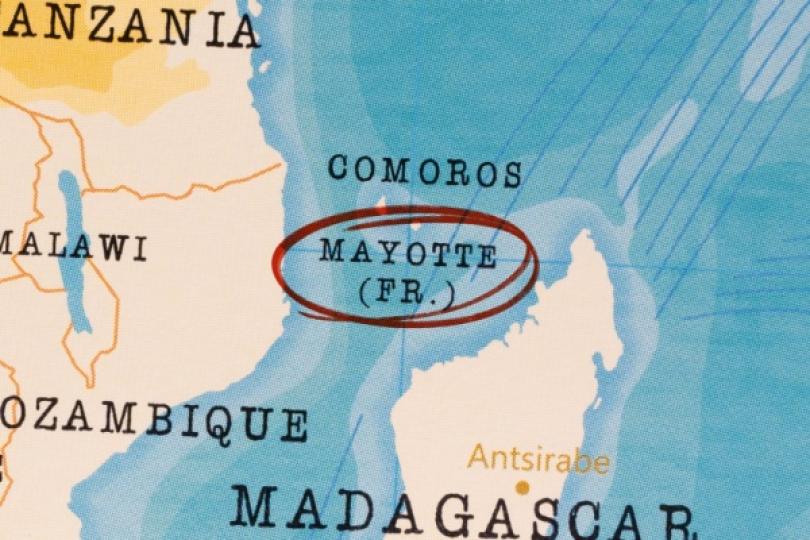

Politique de la ville à Mayotte : l’ensemble du territoire est concerné

Révision du zonage QPV à Mayotte : classement de l’ensemble du territoire en quartier prioritaire jusqu’en 2030

Depuis le 1er janvier 2025, Mayotte comptait officiellement 42 quartiers prioritaires de la politique de la ville répartis sur 15 communes, faisant de ce département celui le plus largement couvert par la politique de la ville.

Toutefois, cette révision de la géographie prioritaire a été engagée avant le passage du cyclone Chido, ainsi que des inondations provoquées par la tempête Dikeledi. Les critères ayant conduit à la délimitation des QPV n’ont donc pas intégré les conséquences dramatiques de ces événements.

Pour répondre à cette situation exceptionnelle, il est désormais prévu que chaque commune de Mayotte soit considérée comme un quartier prioritaire de la politique de la ville jusqu’au 1er janvier 2030.

L’extension du zonage à l’ensemble du territoire aura donc un impact sur certains dispositifs, tels que l’extension à des zones qui en étaient jusqu’alors exclues :

- des exonérations de cotisation foncière des entreprises (CFE) ;

- de taxe foncière sur les propriétés bâties (TFPB).

Cette extension répond également à un objectif majeur : faciliter le rétablissement et l'amélioration des conditions de vie des habitants de l'archipel en permettant à tout le territoire de pouvoir bénéficier des outils de la politique de la ville, en plus des politiques de droit commun menées.

Les lecteurs ont également consulté…

Frais bancaires de succession : un nouveau plafond pour 2026

2026 : quel plafond pour les successions complexes ?

Pour rappel, seules les successions présentant une « complexité » peuvent faire l’objet de frais bancaires.

Une succession « complexe » correspond aux hypothèses suivantes :

- le défunt n’a ni enfant, ni descendant ;

- un contrat de crédit immobilier souscrit par le défunt est toujours en cours de remboursement à la date de son décès ;

- des comptes professionnels sont à clôturer ;

- une ou des sûretés sont constituées sur un ou plusieurs comptes ou produits d'épargne à clôturer ;

- les opérations liées à la succession comportent un ou plusieurs éléments d'extranéité (domicile fiscal ou lieu d’habitation habituel du défunt ou de l’un des héritiers localisé à l'étranger, application totale ou partielle d'une loi étrangère, etc.).

Si des frais bancaires peuvent dans ces cas être facturés, ils doivent respecter un double plafond :

- un plafond fixé par les pouvoirs publics ;

- une limite de 1 % du montant total des soldes des comptes et des produits d'épargne.

En 2025, le plafond avait été fixé à 850 €. Il est revalorisé à 857 € pour 2026.

Les lecteurs ont également consulté…

Zones de revitalisation des centres-villes : la liste des communes pour 2026 dévoilée

Exonérations de taxe foncière et de CFE en ZRCV : dans quelles communes ?

Les communes ou les établissements publics de coopération intercommunale (EPCI) à fiscalité propre peuvent, pour les impositions établies au titre des années 2020 à 2026 :

- exonérer de taxe foncière les entreprises qui sont propriétaires d’immeubles situés dans les zones de revitalisation des centres-villes (ZRCV) ;

- exonérer de CFE les entreprises qui exercent une activité commerciale ou artisanale en ZRCV, sous réserve d’être une micro-entreprise ou une PME au sens communautaire.

Pour bénéficier de l'exonération de CFE, l'entreprise doit en faire la demande auprès du service des impôts dont elle relève, au plus tard le 31 décembre de l'année de sa création ou au plus tard le 2e jour ouvré suivant le 1er mai si cette demande intervient en cours de vie sociale.

Pour bénéficier de l’exonération de taxe foncière, l'entreprise doit souscrire une déclaration spéciale avant le 1er janvier de la 1re année d'application de l'exonération, auprès du service des impôts fonciers.

Le classement des communes en ZRCV est établi au 1er janvier de chaque année. La liste des communes concernées au 1er janvier 2026 vient d’être publiée : elle est disponible ici.

Les lecteurs ont également consulté…

Aide, accompagnement et services autonomie à domicile : quels prix pour 2026 ?

Taux d’évolution 2026 : inférieur à celui de 2025

Pour rappel, le taux d'évolution maximum applicable prend en compte l'évolution des salaires et vise à concilier l'objectif d'équilibre financier des opérateurs au vu de l'inflation et de la hausse des salaires, avec la soutenabilité de la hausse des prix pour les usagers.

Pour l’année 2025, les prix ne pouvaient pas augmenter de plus de 3,84 % par rapport à l’année 2024.

Pour 2026, les prix pourront être augmentés jusqu’à 2 % par rapport à 2025.

Les lecteurs ont également consulté…

Eau potable : les PFAS sous haute surveillance !

PFAS dans l’eau potable : 22 molécules ciblées

Les substances perfluoroalkylées et polyfluoroalkylées, dites PFAS ou « polluants éternels » constituent un ensemble de plusieurs milliers de composés chimiques utilisés depuis les années 1950 dans la production de produits de consommation courante grâce à leurs propriétés antiadhésives, imperméabilisantes, résistantes aux fortes chaleurs, etc.

Cependant, les PFAS sont « persistants », c’est-à-dire qu’ils ne se décomposent pas. Ils se retrouvent ainsi dans l’eau, l’air, les sols, l’alimentation et les organismes vivants.

Parce que ces substances sont, en plus d’être persistantes, nocives pour la santé humaine et l’environnement, la loi du 27 février 2025 visant à protéger la population des risques liés aux substances perfluoroalkylées et polyfluoroalkylées a instauré un principe de contrôle de leur présence dans l’eau potable.

La liste des PFAS recherchés lors de ces analyses est à présent disponible. Les contrôles devront donc rechercher les substances perfluoroalkylées et polyfluoroalkylées, et en particulier :

- l’acide perfluorobutanoïque (PFBA) ;

- l’acide perfluoropentanoïque (PFPeA) ;

- l’acide perfluorohexanoïque (PFHxA) ;

- l’acide perfluoroheptanoïque (PFHpA)

- l’acide perfluoroctanoïque (PFOA) ;

- l’acide perfluorononanoïque (PFNA) ;

- l’acide perfluorodécanoïque (PFDA) ;

- l’acide perfluoroundécanoïque (PFUnDA) ;

- l’acide perfluorododécanoïque (PFDoDA) ;

- l’acide perfluorotridécanoïque (PFTrDA) ;

- l’acide perfluorobutanesulfonique (PFBS) ;

- l’acide perfluoropentanesulfonique (PFPeS) ;

- l’acide perfluorohexane sulfonique (PFHxS) ;

- l’acide perfluoroheptane sulfonique (PFHpS) ;

- l’acide perfluorooctane sulfonique (PFOS) ;

- l’acide perfluorodécane sulfonique (PFDS) ;

- l’acide perfluoroundécane sulfonique ;

- l’acide perfluorododécane sulfonique ;

- l’acide perfluorotridécane sulfonique.

À partir du 1er janvier 2027, les analyses devront également cibler l’acide trifluoroacétique (TFA) et l’acide 6: 2 fluorotélomersulfonique (6 :2 FTSA).

Notez que les analyses doivent également être élargies à toute substance quantifiable dont le contrôle est justifié au regard des circonstances locales, quand bien même ladite substance ne ferait pas partie de la liste.