Tarification AT-MP et gel des effectifs : quelle articulation ?

4e année d’existence de l’entreprise : tarification mixte ou collective ?

Pour rappel, la tarification AT/MP détermine le taux de cotisation que l’employeur doit acquitter au titre des accidents du travail et des maladies professionnelles.

Ce taux dépend de l’effectif de l’entreprise. Il existe trois modes de tarification :

- la tarification collective, appliquée aux entreprises de moins de 20 salariés, avec un taux fixé au niveau national ;

- la tarification individuelle, pour les entreprises d’au moins 150 salariés, calculée en fonction des AT/MP réellement survenus dans l’entreprise ;

- la tarification mixte, pour les entreprises comptant entre 20 et 149 salariés, qui combine une part collective et une part individuelle.

À titre dérogatoire, les nouvelles entreprises bénéficient d’un taux net collectif pendant les trois années suivant leur création, quel que soit leur effectif.

En parallèle, la loi PACTE a introduit un mécanisme de gel des seuils d’effectif, prévoyant que le franchissement d’un seuil ne produit d’effet qu’après cinq années consécutives durant lesquelles ce seuil est atteint ou dépassé.

Dès lors, une question se pose : comment articuler les règles de tarification AT/MP, fondées sur l’effectif, avec le gel de ce dernier instauré par la loi PACTE ?

C’est précisément à cette question que répond le juge dans une récente affaire…

Ici, une entreprise créée en 2018 avait bénéficié, conformément à la règle dérogatoire, du taux net collectif durant ses trois premières années.

Or, dès la 4ème année en 2022, la CARSAT lui a appliqué une tarification mixte, au motif que son effectif se situe entre 20 et 149 salariés.

Ce que l’entreprise conteste, en invoquant le gel des effectifs : selon elle, la tarification AT/MP ne pouvait évoluer qu’après 5 années civiles consécutives de dépassement du seuil d’effectif, ce qui impliquait le maintien du taux net collectif jusqu’en 2025 ici.

« Faux ! », pour la CARSAT, qui rappelle que les nouvelles entreprises ne bénéficient d’un taux collectif que pendant trois ans à titre dérogatoire, puis doivent obligatoirement se voir appliquer la tarification correspondant à leur effectif réel dès la 4e année.

Ce que confirme le juge, en validant l’interprétation de la CARSAT : le 1er mode de tarification appliqué aux nouvelles entreprises ne résulte pas du franchissement d’un seuil.

En conséquence, dès la 4e année suivant sa création, soit en 2022, l’entreprise devait bel et bien être soumise à la tarification mixte.

Ainsi, le mécanisme de gel des seuils ne s’applique pas au passage automatique d’un régime dérogatoire vers le mode de tarification AT/MP, lequel correspond toujours à l’effectif réel de l’entreprise à partir de sa 4e année d’existence.

Les lecteurs ont également consulté…

Licenciement pour motif économique : quels critères prendre en compte ?

Licenciement économique : ne prendre en compte que les « critères légaux » ?

Dans le cadre d’un licenciement pour motif économique, la loi fixe précisément ce qu’il faut entendre par « difficultés économiques ».

Avant d’envisager un tel licenciement, l’employeur doit démontrer l’évolution significative d’au moins un des indicateurs suivants : baisse des commandes, baisse du chiffre d’affaires, pertes d’exploitation ou difficultés de trésorerie.

Il peut également s’appuyer sur tout autre élément de nature à prouver une situation économique réellement dégradée comme le témoigne une affaire récente…

Dans cette affaire, après avoir été licenciée pour motif économique, en acceptant un contrat de sécurisation professionnelle, une salariée conteste le bienfondé de son licenciement.

En effet, pour elle, les difficultés économiques invoquées au soutien de son licenciement ne sont pas avérées puisque l’employeur n’apportait pas la preuve requise d’une baisse de son chiffre d’affaires en versant au débat des données semestrielles, et non trimestrielles comme le mentionne la loi, eu égard aux effectifs de l’entreprise.

Ainsi, le caractère durable des difficultés économiques n’est pas rempli ici, ce qui aurait dû empêcher l’employeur de la licencier sur ce fondement.

Ce dont se défend l’entreprise, en apportant d’autres éléments comptables retraçant l’évolution du chiffre d’affaires.

Ainsi, même si ces indicateurs ne sont pas trimestriels, comme le requiert la loi, mais semestriels, l’employeur apporte d’autres éléments destinés à mettre en évidence les difficultés économiques rencontrées : une baisse de plus de 10 % du chiffre d’affaires au second semestre 2020 ou encore une chute de près de 30 % du résultat d’exploitation vis-à-vis de 2019.

Ce que confirme le juge, qui tranche en faveur de l’employeur : tout en constatant que la baisse du chiffre d’affaires n’est pas démontrée selon les critères légaux, il n’empêche que les autres éléments produits permettent d’établir l’existence de difficultés économiques réelles et durables.

Ainsi, même si l’indicateur « chiffre d’affaires » n’est pas rempli au sens légal du terme, le juge peut tout à fait retenir d’autres éléments pour caractériser les difficultés économiques durables et réelles.

Les lecteurs ont également consulté…

Monuments historiques, démembrement de propriété et exonération fiscale : fin des difficultés pratiques

Immeubles classés monuments historiques : précisions relatives à l’exonération de DMTG

Pour rappel, les transmissions à titre gratuit (donations ou successions) portant sur des immeubles classés ou inscrits au titre des monuments historiques, ainsi que sur le mobilier qui en constitue le complément historique ou artistique, peuvent bénéficier d’une exonération totale de droits de mutation à titre gratuit (DMTG).

Cette exonération suppose le respect d’un certain nombre de conditions, dont la principale consiste en la signature d’une convention à durée indéterminée incluant un engagement d'ouverture au public entre les bénéficiaires de la transmission (héritiers, légataires ou donataires) et le ministre chargé de la culture.

Cette condition soulève des difficultés d’application en cas de démembrement de propriété. Pour mémoire, le démembrement de propriété consiste à séparer l’usufruit et la nue-propriété d’un bien. L’usufruitier a le droit d’utiliser le bien et d’en percevoir les revenus (par exemple, habiter les lieux ou percevoir un loyer). Le nu-propriétaire est propriétaire du bien, mais ne peut pas en jouir tant que l’usufruit existe.

L’exonération de DMTG suppose un engagement de conservation et d’ouverture au public pris par les héritiers, légataires ou donataires, ce qui pose des difficultés en cas de donation avec réserve d’usufruit.

Pour mémoire, la donation de la nue-propriété avec réserve d’usufruit consiste pour le propriétaire (le donateur) à transmettre uniquement la nue-propriété du bien à un bénéficiaire (le donataire), tout en conservant l’usufruit pour lui-même.

Dans ce cadre, le donataire, celui à qui profite la donation, est le nu-propriétaire. Or, s’il est bénéficiaire de l’exonération fiscale de DMTG, pour autant, il ne dispose pas de la capacité juridique pour s’engager à ouvrir le bien au public, ce pouvoir étant réservé à l’usufruitier, le donateur.

En clair, le bénéficiaire de l’avantage fiscal ne peut pas, juridiquement, remplir la condition impérative pour bénéficier de l’exonération. Pour remédier à cette contradiction juridique, il vient d’être précisé que l’exonération s’applique selon les modalités suivantes en cas de démembrement de propriété :

- en cas de donation de la nue-propriété par un donateur qui en conserve l’usufruit et qui a déjà souscrit la convention requise, l’exonération s’applique sous réserve que le nu-propriétaire bénéficiaire de la donation adhère à la convention préexistante ;

- si la propriété du bien immobilier est démembrée au moment de la transmission (par exemple, lorsque certains héritiers recueillent l’usufruit et d’autres la nue-propriété au jour du décès du propriétaire), l’exonération s’applique si les héritiers usufruitiers signent la convention et s’engagent à ouvrir le bien au public, les héritiers nus-propriétaires, quant à eux, ne pouvant pas prendre cet engagement.

Par ailleurs, il est également admis que l’exonération s’applique en cas de donation de la nue-propriété d’un monument historique avec réserve d’usufruit au profit du donateur, même lorsqu’aucune convention préalable n’existe au jour de la donation.

Cette possibilité est toutefois strictement encadrée :

- le donateur, qui conserve l’usufruit et reste donc la seule personne ayant la capacité de prendre l’engagement d’ouverture au public, doit signer la convention au moment de la donation ;

- le donataire doit également signer cette convention ;

- les deux parties doivent s’engager formellement à respecter toutes ses stipulations.

Ainsi, même en l’absence de convention préalable, la donation peut ouvrir droit à l’exonération si la convention est conclue concomitamment par le donateur (usufruitier) et le donataire (nu-propriétaire), chacun prenant les engagements nécessaires.

Les lecteurs ont également consulté…

Loyauté du salarié : permanente ?

Tentative avortée d’exercice d’une activité concurrente pendant l’arrêt = faute ?

En principe, le fait pour un salarié d’exercer une activité pendant une période de suspension de son contrat de travail (par exemple lors d’un arrêt maladie) ne constitue pas une faute pouvant justifier un licenciement, sauf si une clause statutaire ou une stipulation prévoit explicitement le contraire.

Cependant, la situation est différente si cette activité porte préjudice à l’employeur. C’est le cas, par exemple, lorsque le salarié exerce une activité concurrente à celle de l’entreprise qui l’emploie, toujours pendant une période de suspension du contrat de travail.

Dans une telle hypothèse, le salarié manque à son obligation de loyauté, laquelle impose de ne pas nuire aux intérêts de l’employeur.

Cette obligation de loyauté demeure même pendant les périodes où le contrat de travail est suspendu, comme le juge a eu l’occasion de le rappeler…

Dans cette affaire, un peintre est licencié pour faute grave par son employeur qui lui reproche d’avoir manqué à son obligation de loyauté.

La raison ? Durant son arrêt maladie et alors que son contrat de travail était suspendu, ce peintre a contacté un client de l’entreprise pour laquelle il travaillait afin de lui proposer ses services, pour son propre compte.

Pour l’employeur, cette tentative constitue un manquement à l’obligation de loyauté qui incombe au salarié, laquelle justifie son licenciement pour faute grave !

Ce dont se défend le salarié qui conteste son licenciement : certes, il a bien téléphoné à ce client pour lui proposer ses services, mais pour une période postérieure à la fin de son contrat, puisqu’il envisageait de démissionner.

Dans les faits donc, le salarié n’a pas véritablement exercé d’activité concurrente à celle de son employeur et ne peut donc pas être licencié sur ce fondement.

Mais cet argument ne convainc pas le juge, qui donne raison à l’employeur : le salarié, qui reste tenu à une obligation de loyauté envers son employeur, y compris pendant les périodes de suspension de son contrat, a ici manqué à son obligation de loyauté.

Ainsi, la simple tentative d’exercice d’une activité concurrente à celle de son employeur pendant son arrêt maladie, même avortée, constitue un manquement à l’obligation de loyauté, qui justifie le licenciement.

Les lecteurs ont également consulté…

Cotisation foncière des entreprises (CFE) 2025 : à payer !

CFE 2025 : un paiement par voie dématérialisée !

Les avis d’imposition de cotisation foncière des entreprises (CFE) et/ou d’imposition forfaitaire sur les entreprises de réseaux (IFER) sont disponibles en ligne, dans votre espace professionnel sur le site Internet des impôts (impots.gouv.fr) depuis le 3 novembre 2025.

Notez que la création d’un espace professionnel sur le site Internet des impôts est un préalable obligatoire pour consulter et payer l’avis de CFE.

Pour le consulter, connectez-vous à votre espace professionnel sur impots.gouv.fr et cliquez sur « Consulter > Avis C.F.E ».

Votre cotisation doit être payée obligatoirement par un moyen de paiement dématérialisé : le prélèvement automatique (mensuel ou à l’échéance) ou le paiement direct en ligne.

Le montant de l’imposition peut être réglé :

- par prélèvement automatique, pour les professionnels déjà titulaires d’un tel contrat : le prélèvement se fera dans les jours suivant la date limite de paiement ;

- par prélèvement à l’échéance, à condition d’y adhérer, au plus tard le 30 novembre 2025 à minuit sur le site impots.gouv.fr ou en contactant le 0 809 401 401 (service gratuit + coût de l’appel) ;

- par paiement direct en ligne, au plus tard le 15 décembre 2025 à minuit, en cliquant sur le bouton « Payer » situé au-dessus de l’avis d’imposition, et sous réserve, bien sûr, de l’enregistrement préalable du compte bancaire dans l’espace professionnel.

Notez qu’en principe, l’enregistrement du compte bancaire est réalisé à l’occasion de la création de votre espace professionnel. Pour toute modification, rendez-vous sur la page d'accueil de l’espace professionnel et cliquez sur « Gérer mes comptes bancaires ».

Les lecteurs ont également consulté…

Poste de reclassement : des conditions à respecter

Contestation du reclassement par le salarié = nouvelle consultation du médecin du travail ?

Pour mémoire, lorsqu’un salarié est déclaré inapte à occuper son poste de travail, l’employeur doit rechercher un poste de reclassement, compatible avec son nouvel état de santé.

Cette « obligation de reclassement » constitue alors un préalable obligatoire au prononcé d’un éventuel licenciement pour inaptitude, sauf dispense expresse formulée par le médecin du travail.

Ainsi, à partir du moment où l’employeur n’a pas proposé un emploi compatible avec l’état de santé du salarié et les préconisations du médecin du travail, il faut considérer qu’il a manqué à son obligation de reclassement.

Mais, si l’employeur propose un poste de reclassement adapté, il bénéficie d’une présomption de respect de son obligation. De ce fait, le salarié qui refuse un poste de reclassement adapté peut être licencié consécutivement à ce refus.

Ici, un vendeur chez un opticien est déclaré comme inapte à son poste de travail à la suite d’une maladie professionnelle.

Conformément à ses obligations, l’employeur lui propose donc un nouveau poste de reclassement, toujours de vendeur mais respectant les restrictions médicales formulées par le médecin du travail (interdiction de gestes répétitifs et pas de travail les bras levés).

Sauf que le salarié refuse, estimant que ce poste de reclassement n’est pas conforme aux préconisations médicales et à son nouvel état de santé.

Convaincu d’avoir respecté son obligation de reclassement, l’employeur décide donc de le licencier pour inaptitude, ce que le salarié conteste…

« À raison ! », pour le juge qui tranche en sa faveur : le simple refus du salarié ne suffit pas à clore le débat. Dès lors que le salarié conteste la compatibilité du poste proposé, l’employeur doit reconsulter le médecin du travail avant toute rupture du contrat.

Faute d’avoir respecté cette démarche, il manque à son obligation de reclassement. En clair : proposer un poste « adapté » ne suffit pas. Encore faut-il que le médecin du travail valide la bonne adaptation du poste avant toute mesure de licenciement, en cas de désaccord du salarié.

La prudence impose donc un réflexe simple : repasser par la case médecine du travail avant de licencier.

Les lecteurs ont également consulté…

Données personnelles : un héritage numérique ?

Mort numérique : quel rôle pour les héritiers du défunt ?

De nos jours, la plupart des personnes utilisent internet quotidiennement et, à ce titre, y laissent un nombre important d’informations les concernant.

Des informations qui peuvent s’apparenter à des données à caractère personnel et dont l’utilisation est protégée par le Règlement général sur la protection des données (RGPD). Les dispositions du RGPD permettent aux personnes concernées d’exercer des droits sur ces données afin qu'elles en gardent le contrôle.

Mais qu’advient-il de ces données lorsque la personne décède ?

La Commission nationale de l’informatique et des libertés (CNIL) propose quelques éléments de réponse.

Dans un premier temps, la Commission propose un rappel important : le RGPD n’aborde pas la question des données des personnes décédées.

Néanmoins, au niveau national, la loi dite « informatique et libertés » prévoit tout de même qu’une personne puisse de son vivant laisser des directives à ses proches concernant l’avenir post-mortem de ses données.

Ces directives peuvent être « générales » et concerner l’ensemble des données de la personne, auquel cas elles doivent être communiquées à un tiers de confiance et s’imposent aux héritiers et aux proches.

Elles peuvent aussi être « particulières » : dans ce cas, elles ne portent que sur des données précises et doivent être communiquées à la personne ou au service traitant les données concernées.

Que la personne ait pris des dispositions de son vivant ou non, il est peu probable qu’au moment de son décès, des actions soient prises immédiatement de la part des entités traitant ses données personnelles.

La charge reviendra alors aux héritiers d’agir. Si des directives ont été laissées par le défunt, la direction à prendre est claire et s’impose aux héritiers.

Si aucune directive n’existe, les héritiers se voient néanmoins confier certaines prérogatives par la loi informatique et libertés :

- faire clôturer les comptes utilisateurs du défunt ;

- s’opposer à la poursuite des traitements de données personnelles le concernant ;

- faire procéder à la mise à jour des traitements de données personnelles le concernant ;

- demander à accéder et à obtenir communication des informations utiles à la liquidation et au partage de la succession ;

- recevoir communication des biens numériques (musiques, photos, vidéos) ou des données s’apparentant à des souvenirs de familles.

Il est important de noter que les héritiers ont également le pouvoir d’agir en justice si l’utilisation des données d’un défunt vient porter atteinte à sa mémoire, sa réputation ou son honneur.

Les lecteurs ont également consulté…

Aides à l’apprentissage : ajustement en vue !

Proratisation dès le 1er novembre 2025 pour les contrats de moins d’un an

Rappelons qu’actuellement, 2 aides à l’embauche distinctes existent dans le cadre de l’embauche par l’employeur d’un apprenti :

- une aide unique à l’apprentissage, qui bénéficie aux entreprises de moins de 250 salariés pour les contrats d’apprentissage visant à un niveau équivalent au bac :

- une aide exceptionnelle à l’embauche d’un apprenti, possible pour les contrats conclus entre le 24 février 2025 et jusqu’au 31 décembre 2025 pour les diplômes allant du bac + 2 à bac +5.

Ces aides uniques et exceptionnelles sont toutes deux versées à l’employeur éligible lors de la 1re année d’exécution du contrat de l’apprenti, toutes conditions remplies.

Depuis le 1er novembre 2025, les modalités de versement de ces aides ont été aménagées, pour correspondre à la durée réelle du contrat.

Désormais, pour tous les contrats d’apprentissage dont la durée est inférieure à 1 an, le montant des aides versées à l’employeur sera proratisé.

Concrètement, ces montants seront calculés au prorata temporis des mois couverts, c’est-à-dire en tenant compte du nombre de jours effectivement couverts par le contrat d’apprentissage pour les mois incomplets (en début ou en fin de contrat).

Idem pour les contrats rompus avant la date anniversaire : les aides à l’apprentissage ne seront plus dues à compter du jour suivant la date de fin du contrat.

Rappelons que dans cette hypothèse et jusqu’alors, l’aide cessait d’être versée à compter du mois suivant la date de fin de contrat.

Ainsi, le montant de l’aide sera diminué lorsque le contrat a une durée inférieure à 1 an ou qu’il est interrompu avant sa date anniversaire, car les aides ne seront pas versées en totalité si le contrat d’apprentissage commence ou prend fin en cours de mois.

Notez que pour les contrats d’apprentissage déjà conclus et en cours au 1er novembre 2025, cette proratisation ne s’appliquera pas au 1er mois du contrat de travail, mais trouverait à s’appliquer pour le dernier mois travaillé, si celui-ci n’est pas complet.

Les lecteurs ont également consulté…

Permis de conduire : une durée de validité limitée ?

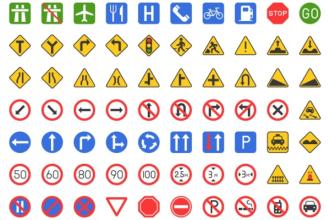

Réforme du permis de conduire pour plus de sécurité routière !

20 000 : c’est le nombre de personnes qui décèdent chaque année sur les routes de l’Union européenne (UE).

Pour poursuivre l’objectif d’une baisse de la mortalité sur les routes, une réforme européenne a été votée, à charge pour les États membres de l’intégrer dans leur réglementation d’ici 3 ans.

Parmi les nouveautés, il faut noter que les sanctions vont être renforcées. Ainsi, une décision de retrait, de suspension ou de restriction de permis sera désormais transmise au pays de l’UE ayant délivré le permis.

Le permis ne sera plus délivré à vie mais aura une durée de validité de 15 ans maximum pour les conducteurs de motos et / ou de voitures.

Notez que cette durée pourra être raccourcie pour les conducteurs de plus de 65 ans. De même, les permis de conduire pour les camions et les autobus auront une durée de validité de 5 ans.

Une visite médicale, comprenant notamment des examens ophtalmologiques et cardiovasculaires, devra être effectuée avant la délivrance et pour le renouvellement du permis.

Les conducteurs de plus de 65 ans pourront avoir à passer des visites médicales ou à suivre des cours de remise à niveau plus régulièrement.

Notez que les pays auront la possibilité de préciser les modalités concrètes de cette nouvelle réglementation. Cela est notamment valable pour les visites médicales, qui pourront être remplacées par des formulaires d’auto-évaluation.

Les lecteurs ont également consulté…

Facturation électronique : un nouvel outil pour y voir plus clair

Facturation électronique : un outil pratique pour clarifier vos obligations

Pour rappel, la mise en place de la réforme suit un calendrier précis fixé de la manière suivante :

- obligation de réception des factures sous forme électronique : 1er septembre 2026 pour toutes les entreprises ;

- obligation d’émission des factures sous forme électronique et de transmission des données de transaction et de paiement :

- 1er septembre 2026 pour les grandes entreprises et les entreprises de taille intermédiaire (ETI) ;

- 1er septembre 2027 pour les PME et les microentreprises.

Cette réforme majeure vise à moderniser les échanges entre les entreprises et l’administration, à renforcer la transparence fiscale et à simplifier la gestion de la facturation. Toutefois, la diversité des situations et des échéances rend parfois difficile la compréhension des obligations applicables à chaque entreprise.

C’est pourquoi, pour accompagner les professionnels dans cette transition numérique, la Direction générale des Finances publiques (DGFiP) met désormais à disposition un outil interactif destiné à vous aider à identifier vos futures obligations et leur date d’entrée en vigueur. En quatre questions simples, cet outil permet de :

- savoir quand votre entreprise sera concernée par la facturation électronique ;

- comprendre quelles obligations s’appliqueront selon votre statut (émission, réception, e-reporting, etc.) ;

- et obtenir des conseils personnalisés pour anticiper sereinement la mise en œuvre de la réforme.

L’outil est disponible sur le site impots.gouv.fr, via le parcours suivant : Professionnel > Gérer mon entreprise/association > Je passe à la facturation électronique > La facturation électronique, qu’est-ce que ça change pour moi ?

La DGFiP confirme ainsi sa volonté d’accompagner concrètement les entreprises, quelle que soit leur taille.