Action en justice des membres d’une association : possible ?

Association : qui peut agir en justice ?

L’affaire

Une société agricole reproche au dirigeant d’une association dont elle est membre des fautes de gestion.

Pour ce qu’elle estime être le bien de l’association, la société décide de poursuivre en justice le dirigeant de cette association.

Sauf que, selon ce dernier, cette action est irrecevable : il estime, en effet, que la société n’a pas le droit d’agir pour les intérêts de l’association, puisqu’elle est « juste » un membre.

« Faux ! », se défend la société, estimant avoir totalement le droit d’agir grâce à ce que l’on appelle « une action sociale ut singuli »

Focus sur l’action sociale « ut singuli »

Faisons un point sur ces termes. En principe, il revient au dirigeant d’une personne morale, société ou association, de défendre ses intérêts, notamment devant le juge.

Pour protéger les sociétés des dommages causés à leur encontre par leur dirigeant, la loi autorise les associés, toutes conditions remplies, à agir en justice afin de demander réparation pour la société des préjudices dont se rend coupable le dirigeant.

Cette action en justice particulière est dite « sociale ut singuli ».

Retour à l’affaire

C’est par le biais de cette action que la société veut attaquer le dirigeant de l’association.

« Impossible ! », conteste toutefois ce dernier : l’action ut singuli est prévue pour les sociétés… et non pour les associations !

« Peu importe ! », se défend la société : ce type d’action étant prévu par la loi, il suffit de faire une lecture extensive et analogique du texte pour l’appliquer aux associations.

« Non ! », tranche le juge en faveur du dirigeant : il n’existe, en effet, pas de texte prévoyant une telle action pour les associations. Et puisque les statuts de l’association ne prévoient pas cette possibilité d’agir pour ses membres, la société est bien irrecevable.

Pour aller plus loin…

Les lecteurs ont également consulté…

C’est l’histoire d’un employeur pour qui « trop, c’est trop »…

Un salarié est licencié pour faute grave après s’être absenté de son poste de travail, de façon injustifiée et prolongée, pendant une période d’activité intense, en dépit de la mise en demeure de son employeur…

Licenciement pour faute grave qu’il conteste : il a dû porter assistance à sa mère âgée, malade et isolée, ce qui ne saurait justifier une faute grave. Sans compter son passé disciplinaire irréprochable, lequel ne justifie pas non plus la faute grave invoquée… « Peu importe ! », pour l’employeur : le salarié occupe un poste important dans l’entreprise et n’a pas justifié son absence en dépit de ses demandes. Il rappelle, en outre, qu’il avait déjà accepté de solder tous ses jours de congés, en plus des congés légaux, pour qu’il porte assistance à sa mère…

Mais ces arguments ne suffisent pas à convaincre le juge : au regard du contexte, de l’ancienneté du salarié et de son passé disciplinaire irréprochable, la faute grave ici ne peut pas être invoquée au soutien du licenciement.

Les lecteurs ont également consulté…

C’est l’histoire d’un couple qui était à 2 doigts (ans) de bénéficier d’un avantage fiscal…

Pour obtenir la réduction d’impôt pour « investissement productif Outre-mer », un couple achète, par l’intermédiaire d’une société, des chauffe-eaux solaires en vue de les louer à une SARL en Guadeloupe. Un avantage fiscal que l’administration lui refuse…

« Pourquoi ? », s’étonne le couple : toutes les conditions requises sont ici réunies. « Pas toutes ! », conteste l’administration : encore aurait-il fallu que la SARL s’engage à exploiter les chauffe-eaux solaires pendant au moins 7 ans. Ce qui est le cas, rappelle le couple, engagement à l’appui… Sauf que les contrats de fourniture d’énergie conclus par la SARL auprès de particuliers utilisateurs des chauffe-eaux sont d’une durée de 5 ans avec option d’achat au terme de la période, insiste l’administration…

Suffisant pour refuser le bénéfice de la réduction d’impôt, conclut le juge : la possibilité laissée aux particuliers d’acheter les chauffe-eaux au bout de 5 ans peut conduire au non-respect de l’engagement d’exploitation de 7 ans.

Les lecteurs ont également consulté…

C’est l’histoire d’un couple qui était à 2 doigts (ans) de bénéficier d’un avantage fiscal…

Les lecteurs ont également consulté…

Contester une décision administrative : du nouveau pour les délais de recours !

Délai de recours = prise en compte du délai d’expédition et non de réception

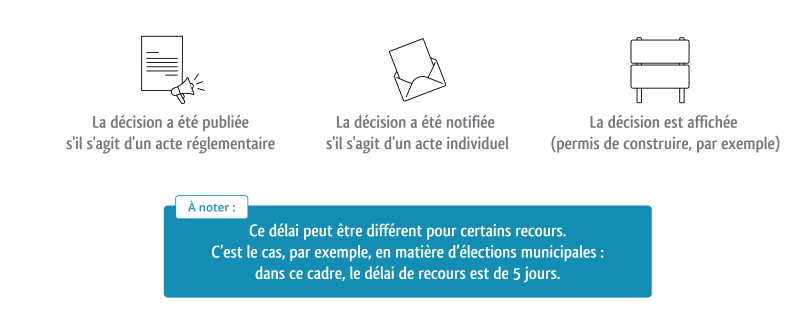

Pour rappel, les décisions de l’administration peuvent être contestées, toutes conditions par ailleurs remplies, sous réserve d’agir dans les délais prévus par la loi. À défaut, la requête est rejetée.

Par principe, le délai de recours contre une décision de l’administration est de 2 mois. Ce délai débute à partir du jour où :

Les recours contre une décision administrative peuvent être formés soit par voie postale, soit sur place ou soit par voie électronique auprès :

Si jusqu’ici les juges avaient toujours considéré que la date à prendre en compte pour apprécier si un recours contentieux adressé à une juridiction administrative par voie postale avait été formé dans le délai était celle de la date de réception du recours par l’administration, ce n’est désormais plus le cas.

Les juges viennent de changer d’avis (et opèrent juridiquement un « revirement de jurisprudence ») en posant la règle suivante : seule la date d’expédition du recours, cachet de la poste faisant foi, doit être retenue pour apprécier si le délai de recours est respecté.

Schématiquement, cette nouvelle position du juge signifie qu’un recours adressé à la juridiction administrative le 1er septembre 2024 contre une décision administrative datée du 3 juillet 2024, est formé dans le délai requis, même si la juridiction concernée reçoit ce recours le 4 septembre 2024, soit au-delà du délai de recours de 2 mois autorisé.

Retenez qu’en matière fiscale, cette nouvelle règle s’applique uniquement aux requêtes adressées par voie postale au tribunal administratif, puisque les appels devant la cour administrative d’appel et les pourvois en cassation devant le Conseil d’État sont obligatoirement adressés par voie électronique via l’application « Télérecours ».

Les lecteurs ont également consulté…

Du nouveau pour le bulletin de paie

Bulletin de paie : un montant net social « nouvelle version » ?

Sur le bulletin de paie figure un certain nombre de mentions, regroupées en grandes catégories que sont :

- les cotisations et contributions sociales obligatoires (qui concernent les cotisations santé, retraite, famille, allocations chômage, etc.) ;

- les exonérations et allègements de cotisations ;

- les cotisations et contributions sociales facultatives (qui visent la retraite supplémentaire, la prévoyance, l’incapacité, l’invalidité, le décès) ;

- les remboursements et déductions diverses (frais de transport, titres-restaurant, chèques-vacances, etc.) ;

- le montant net social ;

- le montant net à payer avant impôt sur le revenu ;

- les données nécessaires au calcul de l’impôt sur le revenu (montant net imposable, prélèvement à la source, etc.) ;

- le montant net à payer ;

- le total versé par l’employeur.

S’agissant du montant net social, des modifications viennent d’être apportées, applicables depuis le 29 juin 2024.

Jusqu’à cette date, par « montant net social », il fallait entendre la différence entre :

- d'une part, la totalité des montants correspondant aux sommes, ainsi qu'aux avantages et accessoires en nature ou en argent qui y sont associés, dus en contrepartie ou à l'occasion d'un travail, d'une activité ou de l'exercice d'un mandat ou d'une fonction élective, ainsi qu'aux sommes destinées à compenser la perte de revenu d'activité, versées sous quelque forme que ce soit et quelle qu'en soit la dénomination, à l'exception des indemnités journalières de sécurité sociale lorsque l'employeur est subrogé de plein droit à l'assuré, ainsi que du financement des frais de santé ;

- d'autre part, le montant total des cotisations et contributions sociales d'origine légale ou conventionnelle à la charge du salarié.

Désormais, le montant net social correspond aux revenus professionnels, à l'exception des revenus tirés d'une activité non salariée et est égal à la différence entre :

- d'une part, les montants, pour leur valeur brute, correspondant aux sommes, ainsi qu'aux avantages et accessoires, le cas échéant en nature, qui y sont associés, dus en contrepartie ou à l'occasion d'un travail, d'une activité ou de l'exercice d'un mandat ou d'une fonction élective, ainsi qu'aux sommes destinées à compenser la perte de revenu d'activité, quelle qu'en soit la dénomination et les modalités de versement, à l'exception du financement par l'employeur des garanties collectives au titre de la protection sociale, ainsi que la contribution des employeurs aux chèques-vacances et au financement des activités et prestations versé au comité social et économique ;

- d'autre part, le montant des cotisations et contributions sociales à la charge du bénéficiaire des revenus, ainsi que les montants correspondant au financement par le salarié des garanties collectives au titre de la protection sociale.

Pour aller plus loin…

Les lecteurs ont également consulté…

Divorce : la vente de la résidence principale est-elle imposable ?

Divorcés depuis peu, des ex-conjoints décident de vendre leur résidence principale dans laquelle l'ex-épouse continuait à vivre au cours de leur séparation.

L'ex-mari, contraint de quitter le logement conjugal avant le prononcé du divorce, demande à bénéficier de l'exonération d'impôt sur le revenu au titre de la plus-value réalisée à l'occasion de la vente d'une résidence principale.

L'obtiendra-t-il ?

La bonne réponse est... Oui

Une tolérance de l’administration fiscale prévoit que l’ex-conjoint qui a quitté le logement au moment de la séparation peut aussi bénéficier de l’exonération d’impôt de sa plus-value, si les conditions suivantes sont remplies :

- le logement constituait la résidence principale du couple lors de la séparation ;

- le logement a été occupé par son ex-conjoint jusqu'à sa mise en vente ;

- la cession intervient dans des délais normaux de vente.

Les lecteurs ont également consulté…

Financement de la rénovation énergétique : du nouveau pour les garanties

Financement de la rénovation énergétique : le FGRE devient le FGR

Le Gouvernement a remplacé le « fonds de garantie pour la rénovation énergétique » (FGRE) par le « fonds de garantie pour la rénovation » (FGR).

Ce fonds a pour objet de faciliter le financement des travaux d'amélioration de la performance énergétique des logements et de rénovation des copropriétés en difficulté.

Concrètement, il constitue une garantie financière pour les organismes finançant ce type de travaux, visant notamment à garantir les prêts destinés au financement des travaux d’amélioration de la performance énergétique et les garanties des entreprises d'assurance ou des sociétés de caution accordées pour le remboursement de prêt octroyé pour le financement de ces travaux.

Il sert aussi à garantir les prêts avance mutation, qui servent au financement des frais liés à l’inscription d’une hypothèque et des frais notariés, lorsque le revenu du ménage auquel appartient le bénéficiaire est inférieur à certaines tranches, dont le barème, consultable ici, vient d’être révisé.

Notez que ce décret élargit l'éligibilité au fonds de garantie aux sociétés de tiers-financement, qui sont des organismes susceptibles d’offrir au maître de l’ouvrage un service de tiers-financement.

Ce service de tiers-financement est caractérisé par l'intégration d'une offre technique, portant notamment sur la réalisation des travaux dont la finalité principale est la diminution des consommations énergétiques, à un service comprenant le financement partiel ou total de ladite offre, en contrepartie de paiements échelonnés, réguliers et limités dans le temps.

Pour aller plus loin…

Les lecteurs ont également consulté…

Accidents du travail : un guide ministériel pour accompagner les victimes et leurs familles

Accident du travail : un guide d’accompagnement, gratuit et facile d’accès

En 2022, 559 812 accidents du travail dont 789 mortels ont été recensés par l’Assurance maladie et la Caisse centrale de mutualité sociale agricole.

Afin d’assurer un accompagnement efficace pour les salariés victimes et leurs familles (démarches à effectuer, droits dont ils disposent…), le ministère du Travail publie un guide dédié.

Rédigé par la Direction générale du travail, il est conçu comme un document utile pour faire valoir ses droits ou les droits du salarié décédé, le cas échéant.

Le guide, gratuit et librement téléchargeable, répond à différentes questions concrètes et pratiques, parmi lesquelles :

- la définition de l’accident du travail ;

- ses conséquences sur le contrat de travail ;

- la préparation de la reprise lorsque cela est possible ;

- les conséquences d’une éventuelle inaptitude ;

- les acteurs concernés par l’accident du travail ;

- les modalités du licenciement pour inaptitude ;

- les modalités de réparation du préjudice subi.

Les lecteurs ont également consulté…

Ventes de titres de société : des frais de mutation déductibles, sous conditions

Plus-value et droits de mutation : pas payés, pas déduits !

Un couple décide de donner la nue-propriété de leurs titres de société anonyme à leur fille par un acte de donation-partage aux termes duquel il est prévu que ce sont les parents, les donateurs, qui prennent en charge le paiement des droits de mutation dus, en principe, par le donataire (leur fille, ici) dans une telle situation.

Quelques mois plus tard, le couple et leur fille décident de vendre les titres à une autre société et de profiter du prix de vente pour créer des sociétés civiles dont les parts sociales ont conservé le démembrement de propriété initial.

Schématiquement, le couple est devenu propriétaire de l’usufruit des parts sociales des nouvelles sociétés, tandis que la fille est devenue propriétaire de la nue-propriété de ces mêmes titres.

La vente des titres ayant généré un gain, appelé plus-value, la fille du couple acquitte l’impôt dû au titre de cette plus-value, laquelle a été calculée après déduction des frais de mutation payés par les parents lors de la donation-partage.

Une déduction que lui refuse l’administration fiscale : les droits de mutation payés par le couple à l’occasion de la donation à titre gratuit des titres de société en vertu d’une clause prévue dans l’acte de donation ne sont pas déductibles du gain net imposé dans les mains de leur fille, dès lors que ces droits n’ont pas été payés par elle.

Sauf que le paiement de ces droits par le couple est susceptible de constituer une donation rapportable à la succession dans les 15 ans de la donation en cas de décès de l’un ou l’autre des parents, ils constituent donc des frais et taxes déductibles du gain net imposable, conteste la fille du couple.

« À tort ! », tranche le juge qui donne raison à l’administration : les droits de mutation payés par le donateur à l’occasion d’une donation à titre gratuit de titres de société en vertu d’une clause prévue dans l’acte de donation ne sont pas déductibles du gain net imposé dans les mains du donataire, dès lors que ces droits n’ont pas été payés par le donataire lui-même.