Tableau des cotisations sociales dues par les micro-entrepreneurs - Année 2023

- Un régime simplifié

Le régime micro-social se caractérise par sa relative simplicité puisqu’il sera appliqué sur le chiffre d’affaires réalisé un pourcentage égal à :

- 12,30 % pour les activités de vente de marchandises et de fourniture de logement ;

- 21,120 % pour les activités libérales règlementées ;

- 21,20 % pour les prestataires de services, les artisans et les activités libérales non-réglementées ou relevant de la Cipav ;

- 6 % pour les loueurs de meublés de tourisme ;

- 21,20 % pour les prestataires de services (BNC).

Ce taux est rétroactivement applicable sur les cotisations versés depuis le 1er octobre 2022.

- Au titre de la contribution à la formation professionnelle

Là encore, la contribution destinée au financement de la formation professionnelle est calculée en fonction d’un pourcentage du chiffre d’affaires :

- 0,3 % pour les artisans,

- 0,1 % pour les commerçants et les professions libérales non réglementées,

0,2 % pour les prestataires de services et les activités libérales.

- Cotisation foncière des entreprises (CFE)

À ces cotisations précédentes s’ajoute la cotisation foncière des entreprises, que vous possédiez ou non un local professionnel.

Le taux de cotisation varie selon la valeur locative de votre local sur l’année N-2 s’il est soumis à la taxe foncière, et selon le taux locatif de votre commune.

Si le montant obtenu est trop faible, une cotisation minimale est instituée comme ci :

|

Chiffre d’affaires ou recettes en euros |

Montant en euros |

|

Inférieur ou égal à 10.000 |

Entre 227 et 542 |

|

>10.000 et > ou égal à 32.600 |

Entre 227 et 1.083 |

|

>32.600 et > ou égal à 100.000 |

Entre 227 et 2.276 |

|

>100.000 et < ou égal à 250.000 |

Entre 227 et 3.794 |

|

>250.000 et < ou égal à 500.000 |

Entre 227 et 5.419 |

|

>500.000 |

Entre 227 et 7.046 |

Néanmoins, vous êtes automatiquement exonéré de cette redevance si vous êtes :

- Artisan

- Exploitant agricole

- Pêcheur

- Artiste (peintre, sculpteur, graveur, dessinateur, photographe auteur, auteur, compositeur, artiste lyrique et dramatique)

- Sportif

- Vendeur à domicile indépendant

- Propriétaire qui loue une partie meublée de son habitation

Ou si votre chiffre d’affaires n’excède pas 5.000 € annuels.

Si vous n’êtes pas dans l’une des situations d’exemption, vous pouvez toutefois prétendre à une exonération au titre de votre première année d’activité à condition d’en faire la demande avant le 31 décembre de l’année de début d’activité à l’aide de ce formulaire.

- Cotisations sociales minimales

Afin de vous garantir une bonne protection sociale notamment en cas de faibles revenus d’activité, vous pouvez demander à l’URSSAF de vous acquitter de cotisations sociales minimales :

- soit dans les 3 mois suivant la création d’activité, pour une application immédiate ;

- soit au plus tard le 31 décembre, pour une application au 1er janvier de l’année suivante.

Attention, le choix d’opter pour les cotisations minimales n’est pas sans conséquences :

- sortie du statut auto-entrepreneur et bascule sur le régime des travailleurs indépendants « classiques ». Vos cotisations sont alors provisionnelles et font l’objet d’une régularisation annuelle en fonction du revenu que vous déclarez chaque année via la déclaration sociale nominative (DSN) ;

- calcul de vos cotisations en fonction de votre revenu professionnel (à déclarer une fois par an) au lieu du chiffre d’affaires. Elles sont provisionnelles, au lieu d’être définitives, et sont ensuite recalculées en fonction du revenu réel.

|

|

Base de calcul |

Taux |

Montant annuel des cotisations minimales |

||||||

|

Maladie Maladie 2 |

17 597 € (40 % du Pass*) |

0,85 % |

149,57€ |

||||||

|

Retraite de base Retraite de base |

5 059 € (11,5 % du Pass*) |

17,75 % |

|||||||

|

Invalidité-décès Invalidité-décès |

5 059 € (11,5 % du Pass*) |

1,30 % |

65,78 € |

||||||

|

Contribution formation professionnelle (CPF) due au titre de 2023 payable en novembre 2023 |

43 992 € (1 Pass 2023) |

|

|

* En cas de revenu professionnel inférieur à 40 % du Pass : double réduction du taux. En cas de revenu professionnel compris entre 40 % et 110 % du Pass : réduction unique du taux.

Si votre revenu est déficitaire ou inférieur aux montants indiqués dans la colonne « Base de calcul », vous paierez un montant correspondant à une cotisation minimale pour certaines de vos cotisations. Les cotisations pour les indemnités journalières, retraite de base, invalidité-décès et pour la formation ne sont plus calculées selon votre revenu, mais sur une base de calcul différente (cf. colonne « Base de calcul »).

La cotisation minimale de retraite permet de valider 3 trimestres de retraite de base, quel que soit le revenu.

- Pour les bénéficiaires de l’Acre

Le bénéfice de l’exonération Acre est accordé pour votre 1e année d’activité.

A ce titre, vous bénéficiez en tant qu’auto-entrepreneur d’un taux de cotisations minoré jusqu’à la fin du 3e trimestre civil qui suit celui de votre début d’activité.

Par exemple :

- pour une création le 20 février 2020, l'exonération sera appliquée jusqu’au 31 décembre 2020 ;

- pour une création le 3 avril 2020, l'exonération sera appliquée jusqu’au 31 mars 2021.

|

Activité |

Taux de cotisations depuis le 1er octobre 2022 |

|

|

Jusqu’à la fin du 3e trimestre civil suivant celui de la date d’inscription |

Taux plein régime de croisière |

|

|

Vente de marchandises (BIC) |

6,20 % |

12,30 % |

|

Prestations de services (BIC ou BNC) ou professions libérales non réglementées (BNC) |

10,60 % |

21,20 % |

|

Location de meublés de tourisme classés |

3 % |

6 % |

|

Professions libérales relevant de la Cipav (BNC ou BIC) Activités de locaux d’habitation de tourisme classé |

12,10 %

3 % |

21,20%

6 % |

Attention, en cas de dépassement des seuils de chiffre d’affaires durant 2 années civiles consécutives, vous ne pouvez plus bénéficier du statut d’auto-entrepreneur.

Cette mesure s'applique dans la limite du chiffre d'affaires du régime de la micro-entreprise qui correspond à un revenu égal à la valeur du PASS (43 992 €)

- Micro-entrepeneurs bénéficiaires de l’Acre

L’Acre est un dispositif qui permet au travailleur indépendant, sous certaines conditions, de bénéficier d’une diminution du taux de cotisation jusqu’à la fin du 3ème trimestre civil suivant son inscription.

Taux pour les activités de location de meublés de tourisme classés

|

Situation du compte / Exonération |

Taux global de cotisation applicable sur les 3ers trimestres pour les déclarations faites depuis le 1er octobre 2022 |

Taux global de cotisation applicable à compter du 1er octobre 2022 |

|

Hors exonération |

3 % |

6 % |

Taux pour les autres activités des professions libérales réglementées relevant de la Cipav métropole (hors location de meublés de tourisme classés)

|

Situation du compte / Exonération |

Taux global de cotisation applicable sur les 3ers trimestres pour les déclarations faites depuis le 1er octobre 2022 |

Taux global de cotisation applicable à compter du 1er octobre 2022 |

|

Achat/revente de marchandises (BIC) (vente de denrées à consommer sur place et de prestations d’hébergement) |

6,2 |

12,3 |

|

Prestations de services commerciales et artisanales (BIC)

|

10,6 % |

21,2 % |

|

Autres prestations de services (BNC)

|

10,6 % |

21,1 % |

|

Professions libérales relevant de la Cipav (BNC)

|

12,1 % |

21,2 % |

|

Location de meublés de tourisme classés relevant de la Cipav

|

3,3 % |

6 % |

- Taux de cotisation des micro-entrepreneurs d’outremer

Suite à la création de votre auto-entreprise en Outre-Mer, vous pouvez bénéficier d'une exonération de vos cotisations sociales sur 3 ans. L'exonération accordée dépend de votre chiffre d'affaires et peut, selon les cas, être nulle, dégressive ou totale. Pour en profiter, vous n'avez aucune démarche à effectuer puisqu'elle est appliquée automatiquement.

Ainsi, chaque mois (ou chaque trimestre sur option), vous devez calculer et payer l’ensemble de vos charges sociales en fonction de votre chiffre d’affaires au cours du mois (ou trimestre) précédant cette déclaration.

En revanche, en tant qu’auto-entrepreneur dans les DOM, vous devrez tout de même vous acquitter :

- de la cotisation au titre de la retraite complémentaire ;

- de la Contribution à la formation professionnelle (CFP) dont le montant diffère selon la profession ;

- de la taxe pour frais de chambre de commerce et d’industrie ou de métiers et de l’artisanat , si vous êtes artisan ou commerçant.

|

Taux auto-entrepreneur DOM applicables depuis le 1er octobre 2022 Artisans, Commerçants et professions libérales non réglementées |

||||

|

Activité |

Taux DOM période 1 1/6 des taux pleins de métropole (jusqu’à la fin du 7e trimestre civil suivant celui de début d’activité) |

Taux DOM période 2 1/2 des taux pleins de métropole (du 8e trimestre civil suivant celui de début d’activité jusqu’à la fin de la 3e année civile d’activité) |

Taux DOM « régime de croisière » 2/3 des taux pleins de métropole

(à compter de la 4e année civile) |

|

|

Artisans, Commerçant, Profession libérale non réglementée |

Vente de marchandise (BIC) |

2,1 % |

6,2 % |

8,2 % |

|

Prestations de service commerciales ou artisanales (BIC) |

3, 6 % |

10,6 % |

14,2 % |

|

|

Autres prestations de service (BNC)° |

3,6 % |

10,6 % |

14,1 % |

|

|

Activités de locaux d’habitations meublés de tourisme classés |

1 % |

3 % |

4 % |

|

|

Taux auto-entrepreneur DOM applicables depuis le 1er octobre 2022 Professions libérales relevant de la CIPAV |

||||

|

Activité |

Taux DOM période 1 1/3 des taux pleins de métropole (jusqu’à la fin du 7e trimestre civil suivant celui de début d’activité) |

Taux DOM période 2 1/2 des taux pleins de métropole (du 8e trimestre civil suivant celui de début d’activité jusqu’à la fin de la 3e année civile d’activité) |

Taux DOM « régime de croisière » 2/3 des taux pleins de métropole

(à compter de la 4e année civile) |

|

|

Profession libérale relevant de la CIPAV |

Activités BNC ou BIC |

7,1 % |

10,6 % |

14,2 % |

|

Activités de locaux d’habitations meublés de tourisme classés |

2 % |

3 % |

4 % |

|

- www.secu-indépendants.fr

- https://www.autoentrepreneur.urssaf.fr/portail/accueil/sinformer-sur-le-statut/lessentiel-du-statut.html

- Décret n° 2019-1215 du 20 novembre 2019 modifiant les modalités d'application de l'aide à la création et à la reprise d'entreprise prévue à l'article L. 131-6-4 du code de la sécurité sociale

- Décret n° 2021-755 du 12 juin 2021 pris en application de l’article 69 de la loi n°2020-1576 du 14 décembre 2020 de financement de la sécurité sociale pour 2021

- Article 1647D du code général des impôts (CFE minimal)

- Loi n° 2022-1158 du 16 août 2022 portant mesures d'urgence pour la protection du pouvoir d'achat

- Décret n° 2022-1529 du 7 décembre 2022 relatif aux modalités de calcul des cotisations sociales des travailleurs indépendants, aux modalités de répartition entre les risques des montants de cotisations et contributions recouvrés en application du dispositif prévu à l'article L. 613-7 du code de la sécurité sociale et aux modalités de mise en œuvre de l'option prévue au second alinéa de l'article L. 731-13 du code rural et de la pêche maritime

C’est l’histoire d’un employeur qui ne veut pas être solidaire…

Parce qu’un intérimaire a été mis à la disposition d’une seule et même entreprise plusieurs années dans le cadre de missions consécutives, il obtient la requalification de ses contrats de mission en CDI. À ce titre, il a droit à une « indemnité de requalification » au moins égale à 1 mois de salaire…

… qu’il réclame à l’entreprise de travail temporaire… qui refuse de payer : même si elle est, juridiquement, l’employeur de l’intérimaire, ce n’est pas à elle de payer cette indemnité. Pour elle, cette indemnité doit être versée par l’entreprise utilisatrice, c’est-à-dire l’entreprise chez qui l’intérimaire a exécuté ses missions : elle estime donc n’avoir rien à payer à l’intérimaire à ce titre…

À raison, confirme le juge : les contrats de mission étant requalifiés en CDI, le salarié a bien droit à au moins 1 mois de salaire au titre de l’indemnité spécifique de requalification. Mais cette indemnité n’est due que par l’entreprise utilisatrice. Comme le prévoit, justement, la réglementation…

C’est l’histoire d’un locataire qui reproche à son bailleur de louer un logement (in ?)décent…

Une locataire, qui a chuté depuis une fenêtre de son appartement, estime que son bailleur est responsable de cette chute et lui réclame des indemnités. La raison ? La fenêtre n’est pas équipée d’un garde-corps. Ce qui est normal, pour un immeuble ancien, rappelle le bailleur…

« C’est anormal ! », réplique la locataire, au vu de la réglementation sur les logements décents…

Les lecteurs ont également consulté…

C’est l’histoire d’un locataire qui reproche à son bailleur de louer un logement (in ?)décent…

Une locataire, qui a chuté depuis une fenêtre de son appartement, estime que son bailleur est responsable de cette chute et lui réclame des indemnités. La raison ? La fenêtre n’est pas équipée d’un garde-corps. Ce qui est normal, pour un immeuble ancien, rappelle le bailleur…

« C’est anormal ! », réplique la locataire : selon elle, la réglementation sur les logements décents impose justement aux bailleurs d’installer des garde-corps sur les immeubles anciens qui n’en sont pas équipés. Or, le bailleur n’a jamais effectué les travaux adéquats, ce qui constitue donc une faute, indemnisable selon elle. « Non ! », répond le bailleur : pour lui, la réglementation impose seulement d’entretenir les garde-corps existants dans un état conforme à leur usage, et non d’en installer…

« Exact ! », confirme le juge : le bailleur n’est effectivement pas tenu d’installer un garde-corps. Il n’a donc pas manqué à son obligation de délivrance d’un logement « décent »… et n’a pas à indemniser sa locataire !

Les lecteurs ont également consulté…

Avis de contrôle URSSAF : cherchez la faille !

Contrôle URSSAF : des mentions (in)utiles sur l'avis de contrôle !

Pour rappel, l'Agence centrale des organismes de sécurité sociale (Acoss) peut orchestrer des plans de contrôle national par secteurs d’activité, lesquels sont opérés par les caisses d'Union de recouvrement des cotisations de Sécurité sociale et d'allocations familiales (Urssaf). On parle alors de contrôle concerté.

Dans une récente affaire, à l'occasion d'un contrôle concerté, l'Urssaf envoie un avis de contrôle à un employeur.

Problème : cet avis ne mentionne pas le caractère concerté du contrôle. Il n'est donc pas valable, selon l'employeur !

Sauf que l'avis de contrôle comprend bien les mentions exclusivement prévues par la règlementation (nature des documents et éléments chiffrés concernés par les opérations de vérification, possibilité d'assistance par un conseil choisi par l'employeur, lien vers la charte du cotisant, etc.), répond l'Urssaf.

Pour elle, l'absence de mention du contrôle concerté sur le document est donc sans incidence...

Ce que confirme le juge : la mention de l'existence du contrôle concerté sur l'avis préalable au contrôle n'étant pas requise par la loi, celui-ci est parfaitement valable !

Les lecteurs ont également consulté…

Réforme des retraites 2023 : focus sur les indemnités de mise à la retraite et de rupture conventionnelle

Concernant l'indemnité de mise à la retraite

L'employeur mettant à la retraite un salarié devait s'acquitter d'une contribution patronale, calculée au taux de 50 % sur la base du montant total des indemnités de mise à la retraite.

Dès le 1er septembre 2023, le taux de cette contribution passe à 30 %. De même, elle ne portera plus que sur la part exclue de l'assiette des cotisations de sécurité sociale.

Concernant l'indemnité de rupture conventionnelle

De même, la réforme des retraites vient harmoniser le régime social de l'indemnité de rupture conventionnelle homologuée.

Ainsi, que le salarié soit ou non en droit de bénéficier d'une pension de retraite, l'indemnité versée sera soumise, à compter du 1er septembre 2023, à une contribution patronale spécifique, calculée au taux de 30 % sur la part exclue de l'assiette des cotisations de sécurité sociale.

En outre, les cotisations et contributions sociales auxquelles est assujettie l'indemnité de rupture conventionnelle subissent également des changements.

Il convient, dans ce cas, d'opérer une distinction suivant que l'indemnité de rupture conventionnelle est versée à un salarié qui est ou non en droit de bénéficier d’une pension de retraite d’un régime légalement obligatoire :

- lorsque le salarié est en droit de bénéficier d'une pension de retraite :

- pour les cotisations de sécurité sociale et la CSG/CRDS : à compter du 1er septembre 2023, l'indemnité est exonérée de cotisations de sécurité sociale et de CSG/CRDS dans des limites prévues par la loi. Auparavant, elle était intégralement soumise aux cotisations de sécurité sociale et à la CSG/CRDS ;

- pour le forfait social : il n'y a pas de changement. L'indemnité en est toujours exonérée ;

- lorsque le salarié ne peut pas prétendre à une pension de retraite :

- pour les cotisations de sécurité sociale et la CSG/CRDS : le régime social ne change pas. L'indemnité reste exemptée de ces cotisations et contributions, dans des limites prévues par la loi ;

- pour le forfait social : à compter du 1er septembre 2023, l'indemnité est exemptée de forfait social. Auparavant, elle était soumise au forfait social de 20 % pour sa part exclue de l'assiette des cotisations.

Les lecteurs ont également consulté…

Abandon de poste : quand parle-t-on de démission ?

Présomption de démission : comment ça marche ?

Pour rappel, la loi dite « marché du travail » a consacré la présomption de démission du salarié qui abandonne son poste et qui ne reprend pas son travail après mise en demeure de l'employeur.

À ce propos, certaines précisions viennent d'être publiées. Ainsi :

-

la présomption de démission s'applique aux contrats à durée indéterminée (CDI) ;

-

en cas d'absence du salarié, l'employeur doit le mettre en demeure de justifier son absence et de reprendre le travail par lettre recommandée ou par courrier remis en main propre contre décharge ;

-

la présomption de démission n'est qu'une faculté laissée à l'employeur, qui peut choisir de mettre en oeuvre une autre procédure ;

-

le salarié peut se prévaloir d'un motif légitime pour empêcher la rupture de son contrat de travail (raisons médicales, droit de grève, droit de retrait, refus de modification de son contrat de travail, etc.) et, le cas échéant, doit l'invoquer dans sa lettre de réponse ;

-

l'employeur doit laisser à son salarié un délai de 15 jours au moins pour qu'il reprenne son poste, ce délai courant à compter de la présentation de la mise en demeure ;

-

si le salarié ne reprend pas son poste dans le délai imparti par l'employeur, il est réputé démissionnaire.

Pour aller plus loin…

Les lecteurs ont également consulté…

Réforme des retraites 2023 : quelles nouveautés concernant le cumul emploi-retraite ?

Le cumul emploi-retraite facilité

Pour rappel, toutes conditions remplies, il est possible de cumuler les revenus perçus pour une activité professionnelle et la pension de retraite, dans le cadre du cumul emploi-retraite.

Ce cumul peut être total, lorsque le salarié a atteint l'âge minimal de départ à la retraite, qu’il bénéficie d’une pension à taux plein et qu'il rompt tout lien professionnel avec le dernier employeur.

Dans les autres cas, il sera partiel (ou plafonné) : le total des revenus mensuels procurés par l'activité professionnelle et les pensions de retraite (de base et complémentaire) ne doit pas excéder 1,6 SMIC (soit 2 734,85 € pour l’année 2023) ou le dernier salaire perçu avant la liquidation de la retraite (ce qui correspond à la moyenne mensuelle des 3 derniers mois d'activité salariée).

Dans le cas du cumul emploi-retraite partiel, lorsque l’assuré souhaite reprendre une activité auprès de son dernier employeur, il devra respecter un délai de carence de 6 mois entre la cessation d’activité et l’admission à la retraite.

-

Le cumul emploi-retraite total : le droit à une nouvelle pension de retraite

Sauf exceptions, à compter du 1er septembre 2023, les assurés réunissant les conditions pour bénéficier du cumul emploi-retraite total pourront se constituer de nouveaux droits à pension (notamment une nouvelle pension), sous réserve que la reprise d’activité, lorsqu’elle a lieu chez le dernier employeur, intervienne au plus tôt 6 mois après la liquidation de la pension de vieillesse.

Attention, ce délai minimal n'est pas applicable aux assurés ayant liquidé leur pension de retraite au plus tard le 15 octobre 2023.

De fait, les assurés pourront donc avoir droit à une seconde pension de retraite. Aucune majoration, aucun supplément ni aucun accessoire ne peut être octroyé au titre de cette nouvelle pension.

De plus, après la liquidation de cette seconde pension, si l'assuré reprend une activité, elle n'ouvrira pas droit à de nouveaux droits dans les régimes de retraite de base. Des exceptions sont néanmoins prévues (par exemple, les artistes du ballet de l'Opéra national de Paris).

Ces nouveautés sont également applicables, sauf exceptions, aux travailleurs indépendants, aux professions libérales, aux avocats et aux exploitants agricoles.

-

Le cumul emploi-retraite partiel : un déplafonnement pour certaines activités

Concernant le cumul emploi-retraite partiel, un décret pourra suspendre temporairement les conditions de plafond de ressources et de délai de reprise d’activité lorsque des circonstances exceptionnelles nécessitent, en urgence, la poursuite ou la reprise d'activité par des assurés susceptibles de les exercer.

Cette nouveauté s’applique depuis le 1er janvier 2023.

-

Une seule indemnité de départ ou de mise à la retraite

La loi prévoit que chaque salarié ne peut bénéficier que d'une seule indemnité de départ ou de mise à la retraite. L'indemnité est attribuée lors de la première liquidation complète de la retraite.

Ainsi, suite au cumul emploi-retraite, aucune nouvelle indemnité de départ ou de mise à la retraite ne pourra être sollicitée par le salarié.

Ces dispositions entrent en vigueur au 1erseptembre 2023.

Les lecteurs ont également consulté…

Réforme des retraites 2023 : la prévention de l’usure professionnelle

La création de fonds de prévention de l’usure professionnelle

La loi portant réforme des retraites créé 2 fonds de prévention de l’usure professionnelle :

- un fonds d’investissement dans la prévention de l’usure professionnelle : il participera au financement par les employeurs d’actions de sensibilisation et de prévention, d’actions de formation et d’actions de reconversion et de prévention de la désinsertion professionnelle à destination des salariés particulièrement exposés aux facteurs de risques professionnels liés à des contraintes physiques marquées (manutentions manuelles de charges, postures pénibles définies comme positions forcées des articulations, vibrations mécaniques) ;

- un fonds pour la prévention de l’usure professionnelle, destiné à soutenir les employeurs de santé et médico-sociaux publics : il concourt au financement des actions de sensibilisation et de prévention de l’usure professionnelle et des dispositifs d’organisation du travail permettant l’aménagement des fins de carrière au sein des établissements de santé et médico-sociaux qui sont particulièrement exposés à des facteurs d’usure professionnelle.

Le compte professionnel de prévention (C2P)

Le compte professionnel de prévention (C2P) permet au salarié exposé à des facteurs de risques professionnels (visés par le Code du travail) d’obtenir des points durant sa vie professionnelle.

Le salarié titulaire du C2P peut ensuite décider d'utiliser tout ou partie des points inscrits sur son compte pour financer une formation, réduire sa durée de travail, ou bénéficier d’un départ anticipé à la retraite.

Un nouveau cas d’utilisation du C2P est ajouté par la loi : l’utilisation pour financer un projet de reconversion professionnelle en vue d’accéder à un emploi non exposé à certains facteurs de risques professionnels.

L’acquisition de points sur le C2P

Pour rappel, il n’est actuellement pas possible pour un salarié de cumuler plus de 100 points sur son C2P au cours sa carrière professionnelle.

La loi vient supprimer ce plafond de 100 points.

De plus, il est prévu que le salarié exposé à plusieurs risques professionnels (le salarié « poly-exposé ») peut acquérir des points en fonction du nombre de facteurs de risques auxquels il est exposé.

Le projet de reconversion professionnelle

Le projet de reconversion professionnelle profite au salarié exposé à certains facteurs de risques professionnels liés à des contraintes physiques marquées (manutentions manuelles de charges, postures pénibles définies comme positions forcées des articulations, vibrations mécaniques).

Lorsque le titulaire du C2P décide de mobiliser tout ou partie des points inscrits sur son compte pour un projet de reconversion professionnelle, ces points sont convertis en euros :

- pour abonder son compte personnel de formation, afin de financer les coûts pédagogiques afférents à son projet de reconversion professionnelle ;

- le cas échéant, pour assurer sa rémunération pendant un congé de reconversion professionnelle.

Un décret à venir fixera les conditions d’application de cette nouveauté.

Les lecteurs ont également consulté…

Réforme des retraites 2023 : qu'en est-il du montant de la pension ?

Montant des pensions de retraite

Les pensions de retraite prenant effet à compter du 1er septembre 2023 feront l’objet d’une augmentation.

Ainsi, les pensions minimales des retraités avec une carrière complète à temps plein seront revalorisées pour atteindre une pension brute globale au moins égale à 85 % du Smic net (soit 1 193 € brut).

Les pensions de retraite ayant pris effet avant le 31 août 2023 seront également augmentées dans des conditions qui seront fixées dans un décret non encore paru à ce jour.

Indexation de la pension de retraite sur le Smic

Pour les pensions de retraite liquidées à compter du 1er septembre 2023, la loi prévoit d’indexer sur le Smic (au lieu de l’inflation) le montant du minimum contributif et de la pension majorée de référence.

Le but est de permettre aux futurs retraités (ayant une carrière complète et à temps complet) de bénéficier, lors de leur départ à la retraite, d’une pension de retraite au moins égale à 85 % du Smic net.

Cependant, dès lors que la pension aura été liquidée, la pension de retraite sera revalorisée en fonction de l’inflation.

Prise en compte des indemnités journalières maternité versées avant 2012

Les indemnités journalières d’assurance maternité versées dans le cadre des congés de maternité ayant débuté avant le 1er janvier 2012 sont incluses dans le salaire de base servant au calcul de la pension de retraite.

Ces indemnités sont évaluées sur une base forfaitaire, selon des modalités fixées par décret, en tenant compte du montant dont peut bénéficier un salarié rémunéré au niveau du salaire médian l'année précédant le congé de maternité.

Ces règles sont applicables aux pensions liquidées à compter du 1er septembre 2023.

Bénéfice de la surcote

Actuellement, les salariés bénéficient d’une majoration de pension (« une surcote ») lors de la liquidation de leur retraite, s’ils continuent de travailler alors qu’ils ont atteint l’âge légal de départ à la retraite et qu’ils réunissent la durée d’assurance nécessaire pour une pension à taux plein.

Cette surcote est de 1,25 % pour chaque trimestre supplémentaire accompli.

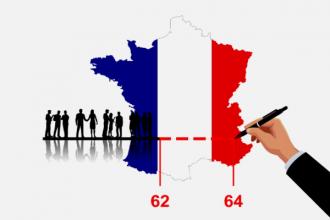

En pratique, les salariés peuvent partir à la retraite à 62 ans, et bénéficier au-delà d’une surcote. Tenant compte du décalage de l'âge légal de départ à la retraite, fixé à 64 ans, ce mécanisme est, lui aussi, décalé.

Afin d’atténuer les effets de la réforme, notamment pour les mères de famille, la loi prévoit que les parents peuvent bénéficier d’une surcote anticipée dès 63 ans, d'un montant fixé à 1,25 % par trimestre accompli (donc 5 % au maximum).

Cette surcote concerne les parents bénéficiant d’au moins 1 trimestre de majoration pour enfant au titre :

- de la maternité, de l’éducation ou de l’adoption ;

- du handicap qui ouvre droit à l’allocation d’éducation de l’enfant handicapé (AEEH) et ses compléments, ou à l’AEEH et la prestation de compensation du handicap (PCH) ;

- du congé parental d’éducation.

Cette mesure est applicable à compter du 1er septembre 2023. Un décret à venir viendra en préciser les contours.

Perte de la bonification pour enfants

L’assuré de l’un ou l’autre sexe ayant eu au moins 3 enfants bénéficie d’une majoration de 10 % de sa pension de retraite.

Cette majoration est également prévue pour les enfants ayant été élevés, pendant au moins 9 ans avant leur 16e anniversaire, par le titulaire de la pension et qui ont été à sa charge ou à celle de son conjoint.

La loi vient ajouter le cas dans lequel l’assuré peut perdre la bonification pour enfants.

Ainsi, sur décision du juge, l’assuré peut perdre le bénéfice de cette bonification s’il a été privé de l’exercice de l’autorité parentale ou s’il s'est vu retirer l’autorité parentale consécutivement à une condamnation pénale au titre des crimes ou délits relevant des atteintes volontaires à la vie ou à l’intégrité de la personne (tortures, actes de barbarie et violences), ou du viol, de l’inceste et des autres agressions sexuelles, lorsqu’ils ont été commis à l’encontre d’un des enfants.

Avocats et professionnels libéraux : bonification de la pension pour enfants

Pour mémoire, une majoration de 10 % du montant de la pension de retraite est accordée aux salariés et aux travailleurs indépendants relevant du régime général pour leur assurance vieillesse de base s’ils ont eu 3 enfants ou plus.

À partir du 1er septembre 2023, la loi élargit le bénéfice de cette majoration aux assurés relevant du régime de l’assurance vieillesse de base des professions libérales, ainsi qu’aux assurés relevant du régime de l’assurance vieillesse et invalidité-décès des avocats.