TUP : une procédure qui doit être plus visible !

TUP : Une meilleure publicité pour lutter contre la fraude

Lorsque les associés d’une société prennent la décision de la dissoudre, cela suppose généralement la mise en place d’une procédure de liquidation.

Cependant, une autre alternative est possible lorsque l’associé unique d’une société est une personne morale. Il est alors possible de passer par une procédure de transmission universelle du patrimoine (TUP).

La TUP a pour conséquence de transférer l’ensemble du patrimoine de la société vers son associé unique. Il a, toutefois, été observé que certaines sociétés se servaient de cette procédure afin d’éviter les conséquences de redressements fiscaux les concernant.

Le Gouvernement a donc dû trouver une solution pour entraver les comportements frauduleux tout en préservant l’intégrité de la procédure pour les sociétés sans mauvaises intentions.

La solution qui a été trouvée est d’améliorer l’information des créanciers en modifiant les règles de publicité de la procédure.

Les créanciers des sociétés disposant d’un délai d’opposition de 30 jours à compter du moment où les démarches de publicité sont réalisées, rendre ces démarches plus visibles permet donc aux créanciers de mieux exercer leurs droits.

C’est pourquoi, à compter du 1er octobre 2024, il ne sera plus possible pour les sociétés souhaitant procéder à un TUP de publier l’information dans n’importe quel journal habilité à recevoir les annonces légales. Dorénavant, seul le Bulletin officiel des annonces civiles et commerciales (BODACC) pourra être utilisé pour satisfaire à l’obligation de publicité de la démarche.

En parallèle, les règles de liquidation amiable pour les entreprises commerciales sont également modifiées.

Cette procédure qui permet à une société de se dissoudre sans l’intervention d’un juge suppose que la société dispose d’assez d’actifs pour apurer entièrement son passif. Il n’existait cependant pas d’obligation de le prouver pour les sociétés désireuses de recourir à cette démarche.

Cela sera désormais le cas, puisqu’il sera nécessaire de fournir une attestation de régularité sociale et une attestation fiscale de compte à jour.

Les lecteurs ont également consulté…

Chiens de protection des troupeaux : du nouveau !

Chiens de protection des troupeaux : améliorer leur sélection

Des plans nationaux d'action opérationnels pour la conservation ou le rétablissement des espèces sont élaborés, par espèce ou par groupe d'espèces, et mis en œuvre sur la base des données des instituts scientifiques compétents et des organisations de protection de l'environnement lorsque la situation biologique de ces espèces le justifie.

Dans ce cadre, et plus spécialement celui visant les actions concernant le loup et les activités d’élevages, il est créé un traitement de données à caractère personnel dénommé « base de données relative aux chiens de protection des troupeaux », ayant pour finalités :

- de favoriser la sélection des reproducteurs de chiens de protection ;

- d'améliorer la connaissance des chiens de protection au travail et de leur population ;

- de contribuer à la mise en place d’un réseau d'éleveurs naisseurs de chiens de protection.

Peuvent être enregistrées dans le traitement, dans la mesure où leur exploitation est strictement nécessaire à la poursuite de ces finalités, les informations suivantes :

- les noms, prénoms et civilité du recenseur du chien, membre du réseau d'expertise de l'association Pastorale Pyrénéenne et de l'Institut de l'élevage (IDELE) ;

- la raison sociale, le numéro SIRET et l'adresse de l'exploitation agricole du propriétaire du chien ainsi que les informations relatives à l'exploitation ;

- les nom, prénoms, civilité, e-mail, numéro de téléphone et adresse postale du propriétaire du chien ;

- les nom, prénoms, civilité, e-mail, numéro de téléphone et adresse postale du détenteur du chien ;

- les données d'identification du chien figurant dans le fichier national destiné à assurer la traçabilité et les suivis statistique et administratif des animaux dont l'identification est obligatoire ;

- les données de connexion des personnes ayant accès à ce traitement.

Ces données à caractère personnel enregistrées dans cette base de données sont conservées pendant une durée de 15 ans à compter de la date de naissance du chien, à l'exception des données de connexion des personnes ayant accès à ce traitement qui sont conservées pendant une durée de 12 mois.

Les lecteurs ont également consulté…

Organismes philanthropiques : plus de simplicité !

Moderniser et faciliter le quotidien des organismes philanthropiques

Les associations reconnues d’utilité publique, fondations reconnues d’utilité publique, fonds de dotations ou fondations d’entreprises sont soumises à certaines obligations déclaratives vis-à-vis de l’administration afin de faire état de leurs activités et des éventuels changements survenus dans leur gestion et leur administration.

Il est envisagé de revoir en profondeur et d’harmoniser les règles applicables à ces obligations.

Le changement principal est le passage vers une procédure de télétransmission pour satisfaire à leurs obligations déclaratives, que ce soient les déclarations d’existence, les demandes de reconnaissance d‘utilité publique, les modifications statutaires ou les déclarations relatives aux changements survenus dans la gestion et l'administration de l'association.

Pour ce qui est des obligations en matière comptable, il est précisé que les organismes philanthropiques doivent transmettre leurs comptes annuels au préfet du département dans lequel leur siège est établi dans les 6 mois à compter de la clôture de l’exercice.

Un rapport d’activité doit également être transmis dans les 6 mois suivant la clôture de l’exercice et contient les informations suivantes :

- un compte rendu de l’activité de l’organisme, tant en ce qui concerne son activité interne que ses rapports avec des tiers ;

- la description détaillée des actions d’intérêt général financées par l’organisme ainsi que leur montant ;

- la dénomination, l’adresse du siège social, l’adresse électronique, les coordonnées téléphoniques et la nature des personnes morales bénéficiaires des financements de l’organisme et les montants des redistributions versées dans le cadre de ses missions d’intérêt général.

Les fondations reconnues d’utilité publique transmettent également les procès-verbaux de chaque conseil d’administration ou de surveillance dans le mois suivant leur approbation.

Pour les fondations reconnues d’utilités publiques, des précisions sont également apportées au regard du contenu de leurs statuts. Sont notamment à préciser le titre de la fondation, son objet, ses moyens d’action, son siège social, la description de la dotation de la fondation, les règles d’organisation, de fonctionnement et d’administration, les règles déontologiques applicables, les modalités de création, de fonctionnement et de dissolution des fondations abritées et des comptes individualisés, etc.

Par ailleurs, toute fondation reconnue d'utilité publique doit adopter un règlement intérieur, qui prend effet après déclaration auprès du ministère de l’Intérieur.

En outre, toute demande de reconnaissance d’utilité publique doit s’accompagner du projet de statuts, des actes authentiques de constitution de la dotation initiale de la fondation, du budget prévisionnel pour les trois premiers exercices comptables et d’une note explicitant le modèle économique de la future fondation, de la liste des personnes pressenties pour le premier conseil d'administration ou de surveillance.

Il est également à noter que les délais d’instructions pour les demandes de transfert de fonds vers des organismes ou des États étrangers ont été raccourcis afin de permettre une action plus efficace des organismes.

L’ensemble de ces modifications est entré en vigueur le 8 juillet 2024.

Les lecteurs ont également consulté…

Reconstitution de chiffres d’affaires : une méthode alternative à prendre en compte !

Contester une méthode de reconstitution du chiffre d’affaires = possible, sous conditions

Pour rappel, au cours d’un contrôle, l’administration fiscale a la possibilité de rejeter la comptabilité d’une entreprise si elle la considère irrégulière ou si elle est dénuée de valeur probante.

Si le vérificateur use de cette faculté, il va devoir reconstituer lui-même le résultat de l’entreprise, afin de déterminer le montant de l’impôt sur les bénéfices dont il estime que l’entreprise est effectivement redevable.

Cette reconstitution du chiffre d’affaires s’effectue selon la méthode choisie par le vérificateur lui-même.

À cette occasion, l’entreprise contrôlée peut saisir la commission départementale des impôts directs et des taxes sur le chiffre d’affaires en cas de désaccord avec la méthode choisie.

Si la commission départementale confirme la méthode de l’administration, la charge de la preuve incombera à l’entreprise contrôlée : ce sera donc à elle d'établir que la méthode de reconstitution de son chiffre d'affaires suivie par l'administration est excessivement sommaire ou radicalement viciée dans son principe, et de proposer une méthode de reconstitution plus précise que celle proposée par le service.

C’est ce qu’illustre une affaire récente. Au cours d’un contrôle, l’administration fiscale constate que la comptabilité d’une entreprise individuelle qui exploite un restaurant comporte des irrégularités de nature à justifier un rejet de comptabilité.

Dans ce cadre, elle reconstitue le chiffre d’affaires de l’entreprise selon une méthode choisie par le vérificateur.

Une méthode critiquée par l’entreprise qui décide de saisir la commission départementale des impôts directs et des taxes sur le chiffre d’affaires, laquelle va confirmer la méthode utilisée par le vérificateur.

L’entreprise décide, par conséquent, de proposer une méthode de reconstitution plus précise que celle proposée par le service. Sans incidence aux yeux de l’administration fiscale qui confirme le redressement…

« À tort ! », tranche le juge qui invite l’administration fiscale à revoir sa copie. Écarter les critiques de l’entreprise quant à la méthode retenue par le vérificateur sans se prononcer sur la méthode alternative de reconstitution proposée par l’entreprise est une erreur ici.

Les lecteurs ont également consulté…

Entreprises funéraires : aménagement des délais d’inhumation et de crémation

Délai d’inhumation et de crémation : des dérogations possibles

Les opérateurs funéraires, comme les collectivités locales, doivent de plus en plus faire face aux demandes de dérogation aux délais d’inhumation et de crémation fondées tant sur des causes conjoncturelles, comme des épisodes de surmortalité constatés à certaines périodes, que des causes structurelles, telles que l'accroissement des demandes de crémation auxquelles les crématoriums ne peuvent pas toujours faire face.

Pour remédier à ces difficultés, il est envisagé un allongement possible des délais, dans le respect toutefois d’un équilibre entre les préoccupations de santé publique imposant de pourvoir aux funérailles des défunts dans un délai raisonnable et la nécessité de rendre aux demandes de dérogation leur caractère exceptionnel.

Concrètement, que ce soit pour l'inhumation ou le dépôt en caveau provisoire ou la crémation, ils ont désormais lieu :

- au moins 24 heures après le décès et, au plus tard, le 14ème jour calendaire suivant celui du décès ;

- dans le cas d’un transfert d’une personne décédée en provenance de Nouvelle-Calédonie ou d’une collectivité d’outre-mer, au plus tard le 14ème jour calendaire suivant celui où le corps est entré sur le territoire métropolitain, sur le territoire d'un département d'outre-mer ou sur le territoire d'une collectivité d'outre-mer ;

- dans le cas d’un transfert d’une personne décédée en provenance de l’étranger, au plus tard le 14ème jour calendaire suivant celui où le corps est entré en France.

En cas de problème médico-légal, la crémation a lieu au plus tard le 14ème jour calendaire suivant celui où le procureur de la République a délivré l'autorisation de crémation.

Des dérogations individuelles à ces délais peuvent être accordées, en raison de circonstances particulières, par le préfet du département du lieu du décès ou de la crémation, lequel prescrit éventuellement toutes les dispositions nécessaires.

En raison de circonstances locales particulières, le préfet peut déroger à ces délai, pour les crémations prévues sur le territoire du département et pour une durée maximale d'un mois renouvelable : le délai dérogatoire ne peut alors pas dépasser 21 jours calendaires suivant celui du décès ou de l'entrée du corps sur le territoire.

Les lecteurs ont également consulté…

Autoliquidation de la TVA et sous-traitance : pour tous les travaux ?

Autoliquidation de la TVA : travaux de sous-traitance éligibles

Pour lutter contre la fraude à la TVA dans le secteur du bâtiment, lorsqu’une entreprise a recours aux services d’un sous-traitant, un mécanisme d’autoliquidation de la TVA a été mis en place.

Sont visées les opérations par lesquelles un entrepreneur confie, sous sa responsabilité, à un sous-traitant l’exécution de tout ou partie d’un marché ou d’un contrat conclu avec le maître d’ouvrage.

Cela suppose donc la conclusion de 2 contrats pour l’exécution des travaux, auxquels interviennent 3 intervenants : un contrat principal conclu par l’entreprise principale avec le client final (le maître de l’ouvrage) et un contrat de sous-traitance conclu par l’entreprise principale avec le sous-traitant, pour la réalisation de tout ou partie des travaux prévus dans le contrat principal.

Le système d’autoliquidation de la TVA revient à mettre à la charge de l’entreprise principale le paiement de la TVA relative à la prestation sous-traitée, cette TVA étant elle-même déductible dans les conditions de droit commun (il s’ensuit, en principe, aucune sortie de trésorerie pour l’entreprise principale puisque la TVA collectée est compensée par la TVA déductible d’égal montant).

Ce mécanisme d’autoliquidation de la TVA vise les opérations ayant trait aux travaux de construction, y compris ceux de réparation, de nettoyage, d’entretien, de transformation et de démolition effectués en relation avec un bien immobilier par une entreprise sous-traitante pour le compte d’une entreprise dite principale.

Cette mesure d’autoliquidation ne vise que les « travaux immobiliers » réalisés par un sous-traitant (quel que soit son rang en cas de sous-traitance à la chaîne). Les travaux visés correspondent donc aux travaux de construction de bâtiments et autres ouvrages immobiliers, y compris les travaux de réfection, de nettoyage, d'entretien et de réparation des immeubles et installations à caractère immobilier. Ce champ d’application est source de nombreux litiges, comme l’atteste une affaire récente.

Une société qui exerce une activité d’installation d’équipements thermiques et de climatisation conclut un contrat de sous-traitance avec une autre société. Dans ce cadre, elle est chargée de réaliser des travaux de nettoyage, de détartrage et de désembouage en relation avec un bien immobilier.

Dans ce cadre, elle applique le mécanisme d’autoliquidation de la TVA.

« À tort ! », selon l’administration fiscale qui refuse ici l’application du mécanisme de l’autoliquidation de la TVA et réclame à la société le paiement d’un supplément de TVA.

« Pourquoi ? », s’interroge la société puisque le régime de l'autoliquidation de la TVA s'applique aux travaux immobiliers, aux travaux de construction et aux autres travaux, dont les travaux de réfection, de nettoyage, d'entretien et de réparation effectués par un sous-traitant en relation avec un bien immobilier pour le compte d’une autre entreprise.

Partant de là, les travaux de nettoyage, de détartrage et de désembouage qu’elle a effectués dans le cadre du contrat de sous-traitance, entrent dans le champ d’application de l’autoliquidation de la TVA.

« Faux ! », maintient l’administration qui rappelle que lesdits travaux doivent être effectués dans le prolongement de travaux de construction de biens immobiliers. Ce qui n’est pas le cas ici puisque les travaux ont été réalisés sur des matériels existants, postérieurement à l’achèvement des travaux de construction des immeubles dans lesquels ils sont installés.

Ce que confirme le juge qui donne raison à l’administration. Le mécanisme d’autoliquidation de la TVA n’est pas applicable ici.

Les lecteurs ont également consulté…

Responsabilité civile du fait de l’enfant : retournement de situation

Dommages causés par un enfant : qui paye lorsque les parents sont séparés ?

Lorsqu’un mineur cause un préjudice à autrui, cela oblige ses parents à réparer ce préjudice. La règle est simple et est assez universellement admise.

Il existe néanmoins des nuances qui aujourd’hui encore peuvent alimenter les discussions, ce qui est notamment le cas dans une affaire dont ont récemment eu à connaitre les juges de la Cour de cassation.

Dans cette affaire, un mineur a causé un incendie dans un bois. Les sociétés exploitant le lieu cherchent donc à engager la responsabilité des parents afin d’être indemnisées.

Après une première procédure, les deux parents sont effectivement déclarés responsables, ce qui ne convient pas au père : les parents étant séparés et la résidence de leur enfant étant fixée chez sa mère, il estime qu’il n’est pas responsable sur le plan civil et que, par conséquent, c’est la mère de l’enfant, seule, qui est tenue de réparer le préjudice causé par leur enfant.

Ce qui va être entendu par les juges de la Cour d’appel. Ceux-ci rappellent que la position constante des juges est d’appliquer à la lettre le texte voulant que « Le père et la mère, en tant qu'ils exercent l'autorité parentale, sont solidairement responsables du dommage causé par leurs enfants mineurs habitant avec eux ».

Dans cette interprétation, la notion de résidence de l’enfant était devenue centrale puisque, dans le cas de parents séparés, celui chez qui l’enfant ne résidait pas se trouvait généralement déresponsabilisé.

Cette position était de plus en plus contestée, puisque éludant totalement l’hypothèse de plus en plus répandue des enfants ne vivant pas avec leurs deux parents.

Face à ce constat, et considérant que cette position n’est plus en accord avec les objectifs poursuivis par le législateur en matière d’exercice de la parentalité, la Cour de cassation a décidé de revoir sa copie.

Ainsi, plus que la réalité de la résidence de l’enfant, la notion principale à suivre sera celle de l’exercice conjoint de l’autorité parentale.

Dorénavant, tant que les parents exercent conjointement l’autorité parentale, que l’enfant vive chez l’un ou chez l’autre, ils seront tous les deux civilement responsables.

Un tempérament existe néanmoins si l’enfant a été confié à un tiers par une décision administrative ou judiciaire.

La faute de la victime ou le cas de force majeure restent également des situations permettant aux parents de s’exonérer de leur responsabilité civile.

Les lecteurs ont également consulté…

Plus de transparences pour les consommateurs en ligne

Sites web : de nouvelles informations à délivrer et d’autres réaffirmées

Les sites internet qui regroupent des offres de ventes ou font office de comparateurs entre différents services peuvent exercer une influence importante sur les choix des consommateurs en fonction de la façon dont ils présentent ou classent les informations qu’ils décident de présenter.

Mais c’est également le cas dans le secteur de l’information en ligne pour des sites qui relaient des informations issues de plusieurs sources médiatiques et qui peuvent arbitrer la façon dont ces sources sont classées et présentées.

Afin que les consommateurs puissent faire leurs choix en toute connaissance de cause, certaines règles relatives aux informations que doivent délivrer ces professionnels ont été adaptées.

Ainsi, pour les fournisseurs de comparateurs en ligne, de places de marché en ligne et les professionnels proposant des informations médiatiques classées issues de sources de presse, une rubrique spéciale doit être accessible sur toutes les pages de leurs sites et doit détailler les modalités de référencement, de déréférencement et de classement appliquées par eux.

Cette rubrique doit comprendre :

- les conditions de référencement et de déréférencement des contenus et des offres de biens et services, notamment les règles applicables pour être référencé et les obligations dont le non-respect conduit à être déréférencé ;

- les critères de classement par défaut des contenus et des offres de biens et services, ainsi que leurs principaux paramètres ;

- le cas échéant, l'existence d'un lien capitalistique ou d'une rémunération entre les les fournisseurs et les offreurs référencés, dès lors que ce lien ou que cette rémunération exerce une influence sur le référencement ou le classement des contenus, des biens ou des services proposés ou mis en ligne.

Ces précisions devaient déjà être apportées au préalable dans des termes à peu près similaires.

Mais la réelle nouveauté est qu’en plus de cette rubrique générale, en ce qui concerne le résultat des classements, il faut faire apparaitre, le cas échéant, pour chaque offre référencée, une information indiquant que le classement a été influencé par l’existence d’un lien capitalistique ou par une rémunération entre le professionnel et l’auteur de l’offre.

De plus, les fournisseurs de comparateurs en ligne et les fournisseurs de places de marché en ligne devront également apporter de nouvelles précisions qui leur sont spécifiques :

- pour les fournisseurs de places de marché en ligne, il est désormais nécessaire de lister les différents paramètres qui permettent d’établir le classement des annonces et de préciser leur importance respective pour l’élaboration du classement ;

- pour les fournisseurs de comparateurs en ligne, la liste des nouvelles informations est plus étoffée (critères de classement, caractère exhaustif ou non des offres de biens ou de services comparées et du nombre de sites ou d'entreprises référencés, caractère payant ou non du référencement, etc.) et peut être consultée ici.

Ces dispositions sont entrées en vigueur le 9 juillet 2024.

Les lecteurs ont également consulté…

Fin de la tolérance pour les loueurs de meublés de tourisme non classés !

Loueur de meublés de tourisme non classés : annulation de la tolérance

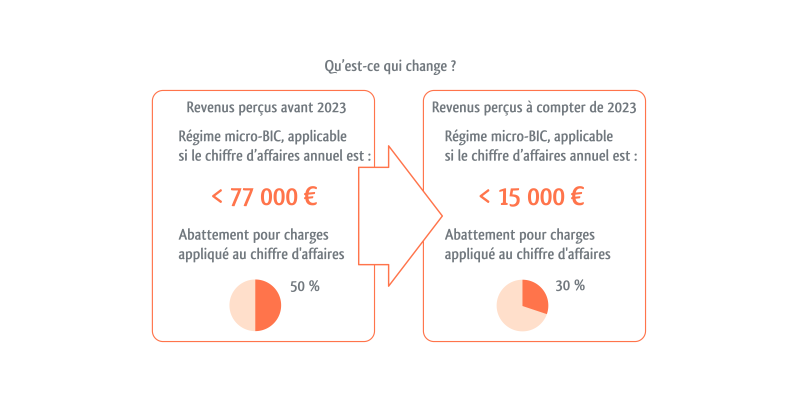

Pour rappel, la loi de finances pour 2024 a modifié le régime d’imposition micro-BIC des loueurs de meublés de tourisme non classés en durcissant les règles applicables à compter de l’imposition des revenus de 2023.

Pour éviter de contraindre les loueurs à reconstituer, à posteriori, leur comptabilité pour l’année 2023, en cas de passage du régime micro-BIC au régime réel, tel que la loi l’exige, l’administration fiscale les a autorisés à ne pas appliquer les nouvelles règles pour l’imposition des revenus de 2023 et à continuer de bénéficier de l’ancien régime.

Mais mauvaise nouvelle ! Le Conseil d’État vient d’annuler cette tolérance et contraindre les loueurs de meublés à basculer au régime réel d’imposition en cas de dépassement du nouveau seuil de chiffre d’affaires.

Néanmoins, notez que la campagne de déclaration de l'impôt sur le revenu au titre des revenus 2023 ayant pris fin, cette décision d'annulation de la tolérance est sans incidence pour les loueurs en meublé occasionnels ayant appliqué la tolérance administrative lors de la déclaration de leurs revenus de 2023 effectuée au printemps dernier.

Pour aller plus loin…

Les lecteurs ont également consulté…

Médicaments stériles : les nouvelles bonnes pratiques de fabrication

Prendre en compte les évolutions réglementaires et technologiques en matière pharmaceutique

La Commission européenne tient à jour un recueil de bonnes pratiques de fabrication (BPF) s’adressant aux professionnels fabricant des médicaments, qui regroupe l’ensemble des recommandations visant à s’assurer que les médicaments sont fabriqués et contrôlés conformément aux normes et qualités requises.

Une mise à jour a récemment été faite en ce qui concerne les médicaments stériles. L’Agence nationale de sécurité du médicament et des produits de santé (ANSM) se fait le relais de cette évolution en publiant une traduction française des BPF reprenant la dernière mise à jour de l’Annexe 1, dédiée aux médicaments stériles.

Cette mise à jour a pour vocation de prendre en compte les différentes évolutions réglementaires, mais aussi technologiques, qui peuvent concerner les processus de fabrication des médicaments.

Cette nouvelle version des BPF est en vigueur depuis le 14 juin 2024.